原文标题:《观点丨流动性挖矿是否已成为DeFi新趋势?》

撰文:Citadel.One

编译:Liam

去中心化金融(DeFi)在过去几周成为了一个热门话题,有人猜测我们会看到类似2017年ICO的涨势。DeFi市场的用户和交易量都在快速增长,尤其是借贷领域。出现了一个新的趋势——「流动性挖矿」——在DeFi协议上出借代币,或者成为做市池的一部分,以赚取高额回报,往往比一般的商业银行储蓄账户的利率高出许多倍。这一趋势吸引了很多人的关注,已经有一些指南指导如何在不同平台上「出租」不同资产,例如,Maker,Compound,Curve,RenProtocol,Curve,Synthetix,Balancer等等。DeFi流动性挖矿通过利用多个协议的杠杆,通过平台原生代币的借贷获得奖励,从而进行复利。

在某些项目的代币增长迅速的情况下,DeFi领域的利率看起来非常有吸引力,有的情况下,用户可以参与多个DeFi平台,进一步提高自己的APY。当然,我们现在看到的利率是市场不成熟的结果,随着市场规模和体量的增长,利率会随着时间的推移而下降。

我们现在看到的DeFi市场的快速增长可以归因于以下几个因素:

3月中旬以来,DeFi市场的稳定增长。

Coinbase宣布未来支持许多DeFi项目。

Compound代币发行。

市场成长

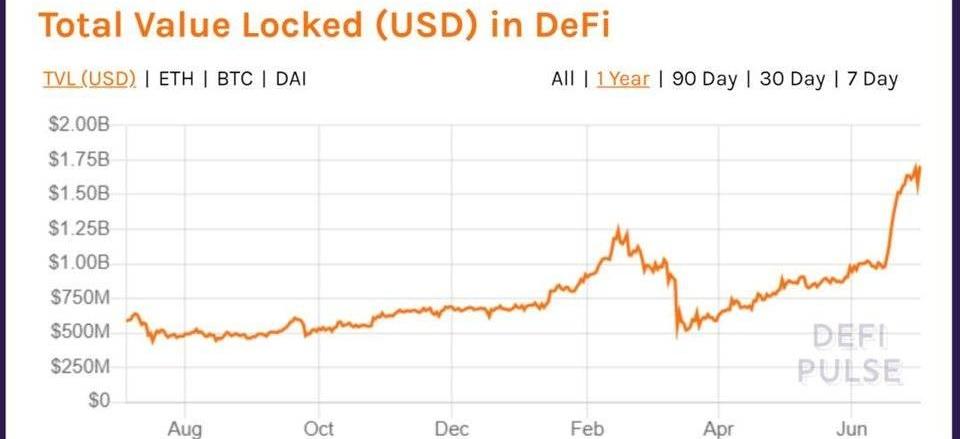

过去几年,去中心化金融已经成为区块链社区中一个重要且备受重视的方向。根据DeFipulse,2月份DeFi项目的总锁定价值首次突破10亿美元,但在比特币暴跌后,价值在次月回落。然而,在过去的一个月里,DeFiTVL打破了之前的记录,如今达到16.7亿美元。虽然以传统金融行业和加密市场的标准来看,这是一个相对较小的数额,但这也清楚地表明,市场看到了DeFi行业的潜力。

数据:当前DeFi协议总锁仓量为2098.4亿美元:3月3日消息,据Defi Llama数据显示,目前DeFi协议总锁仓量2098.4亿美元,24小时增加0.81%。锁仓资产排名前五分别为Curve(183.5亿美元)、MakerDAO(164.7亿美元)、Lido(142.6亿美元)、AAVE(125.9亿美元)、Convex Finance(125.4亿美元)。[2022/3/3 13:33:22]

以太坊继续在DeFi领域占据主导地位,大多数主要的DeFi协议都是建立在以太坊上的,而且新的项目一直在推出。此外,与DeFi相关的复杂交易在过去两年中增加了5倍。以太坊分析公司Covalent预测会发生「动荡」事件,即DeFi交易超过普通的ETH转账。

Terra链上DeFi锁仓量为182.8亿美元:金色财经报道,据DefiLlama数据显示,当前Terra链上DeFi锁仓量为182.8亿美元,在公链中仍排名第2位。目前,锁仓量排名前5的公链分别为以太坊(1450.9亿美元)、Terra(182.8亿美元)、BSC(149.3亿美元)、Avalanche(113.5亿美元)、Solana(96.9亿美元)[2022/1/16 8:52:10]

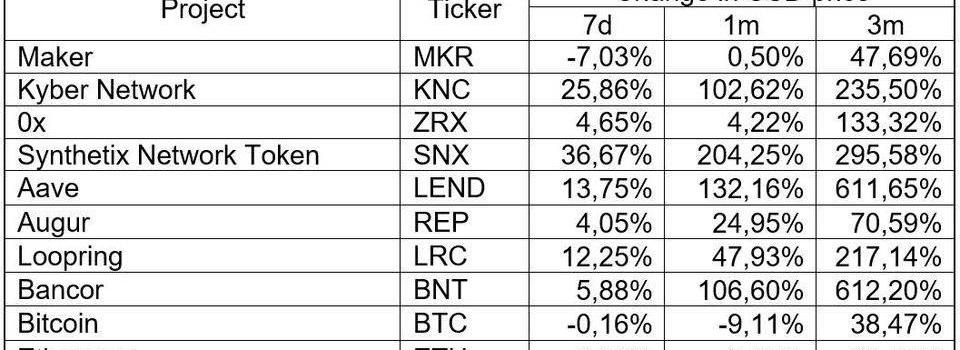

source:coinmarketcap.com

从上表可以看出,KyberNetwork、0x、Synthetix、Aave、Loopring、Bancor等DeFi项目在周度、月度和3个月时间段的表现都大幅优于以太坊和比特币。

DeFi一直是加密世界发展快速的领域,虽然DeFi生态系统的市场份额远不及一般的加密市场,但新的借贷和盈利方式让他们备受关注。人们的兴趣体现在这一领域的几个新旧项目的爆发式增长上。

Coinbase公告

6月10日,Coinbase透露,他们正在探索增加18种新加密货币的可能性。Aave(LEND)、Bancor(BNT)、Compound(COMP)、Numeraire(NMR)、KeepNetwork(KEEP)、Ren(REN)和Synthetix(SNX),这些都是去中心化金融领域的一部分。

虽然交易所的公告中说他们只是在评估是否上线那些代币,但在该公告发布后,上述资产都经历了上涨。仅在公告当天,部分代币就上涨了10%,交易量快速增长。

DeFi 概念板块今日平均涨幅为5.62%:金色财经行情显示,DeFi 概念板块今日平均涨幅为5.62%。47个币种中42个上涨,5个下跌,其中领涨币种为:BZRX(+33.12%)、COMP(+18.05%)、SWFTC(+15.44%)。领跌币种为:NEST(-36.31%)、HDAO(-7.26%)、MLN(-3.50%)。[2021/8/5 1:35:44]

这些代币受益于众所周知的「Coinbase效应」——被交易所提及或上市的币种,暂时上涨,这也反映了市场上投资者的「情绪」。虽然Coinbase上市或提及的币种在炒作风波停息后,其交易量会与行业其他币种接轨,并出现回调,但这仍是市场的刺激因素之一。

Compound代币发行

几天后,在Coinbase给DeFi提供了一个小小的助力后,基于以太坊的Compound和Balancer公开发布了他们的原生代币。而此次发布活动产生了相当大的交易量,并进一步进行了围绕DeFi项目的宣传。投资者们积极搭上宣称的「列车」,开始参与协议,试图从这个蓬勃发展的市场中获取尽可能多的利润。

加密阁KOL加密大师兄:YFI整合DeFi各个赛道项目将触摸CEX护城河:12月4日 20:00,加密阁KOL加密大师兄作客抹茶社区,就“解析近期火热的Andre Cronje概念”发表观点。

加密大师兄表示:“Andre Cronje通过YFI整合DeFi各个赛道项目,从DEX、衍生品、借贷、理财等一站式对标CEX完整业务的囊括,到保险期权等产品提升全方位资产的安全性,这一定程度上,让DeFi有足够机会去触摸CEX现有的护城河。目前DeFi受制于ETH公链的底层设施,Layer2是未来必然的发展方向。但Layer2开发方向众多,就算按照V神力推的Rollup为核心开发,里面也分ZkRollup和Optimistic Rollup不同路线。这意味现在DeFi各自为营的现状如果不及早去统一,Layer2分化趋势可能会更厉害。而DeFi的发展是趋势,项目抱团、人才互补的意义更重大。”[2020/12/5 14:06:50]

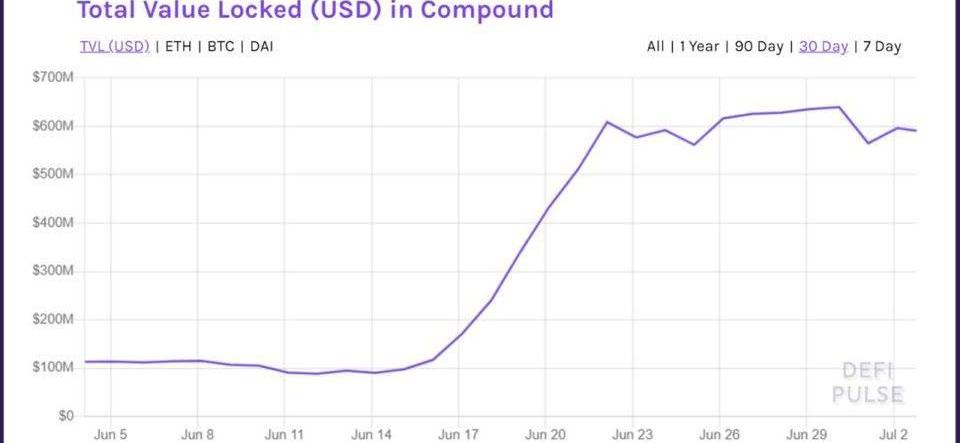

Compound成为了最受欢迎的DeFi借贷协议,并在总锁定价值上超过了MakerDAO,总锁定价值超过了1亿美元。到6月16日协议的治理和奖励代币COMP推出时,Compound的TVL急剧上升。6月23日,该代币价格在CoinbasePro上从90美元迅速爆涨到400多美元,不过目前已经回调到180美元左右。

Compound的流通供应量约占其总供应量的25%,即使如此,也足以在市值上也超过MakerDAO。

与2017年的差异

现在有大量业内人士表示担心,这次DeFi的炒作与2017年的「ICO泡沫」一样。我们认为,有必要概述一些明显的差异。

当前DeFi借贷总量为10.60亿美元:金色财经报道,据DeBank数据显示,当前DeFi借贷总量约为10.60亿美元。其中,Compound平台约7.40亿美元,占总体份额69.82%,Maker平台约2.29亿美元,占总体份额21.61%,Aave平台约7421万美元,占总体份额7%。

注:DeFi其实质是基于一套开放的账户体系,保证全球任何人都可以无门槛使用的一系列金融服务。这些金融服务主要由一些开源的智能合约来提供,整个服务的代码和账目都可以在区块链上进行公开审计。[2020/7/23]

大多数DeFi项目都是传统企业的去中心化对标项目,它们所迎合的市场存在已久,而且它们相对于加密领域的比例是巨大的。我们有理由认为,DeFi项目可以抢占该现有市场的一部分,因为它们提供的是类似的服务。另一方面,许多ICO都在试图创造新的市场,他们的用例并不那么简单。

DeFi协议中涉及到了真实的资产,虽然它们是数字资产,但它们仍然被锁定在智能合约中,代表着贷款的抵押品,与锁定资产提供流动性一样。它们并不是纯粹靠投机性的激励来产生收益,但它们是项目运作的必要「齿轮」。

DeFi产品通常不会吸引不合格的投资者,因为它们中的大多数都有实用代币,一般不会被视为投机性资产类型。

以太坊

我们可以从目前的情况中学到什么?

在以太坊上推出的DeFi项目越多,我们就越明白PoW可能会成为此类项目的障碍。

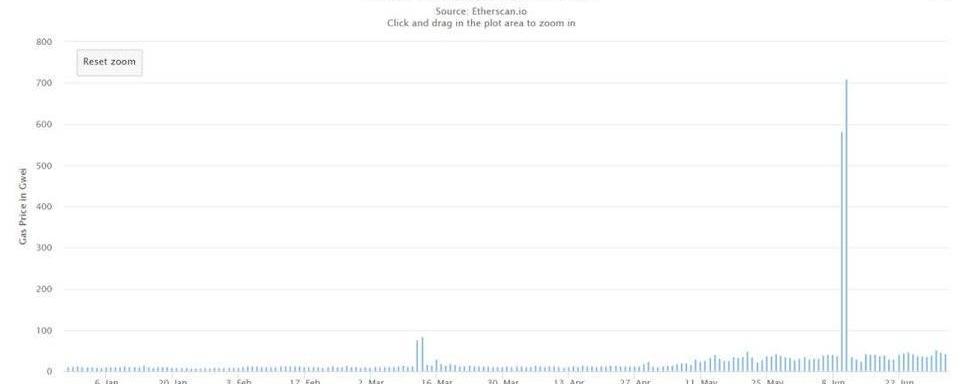

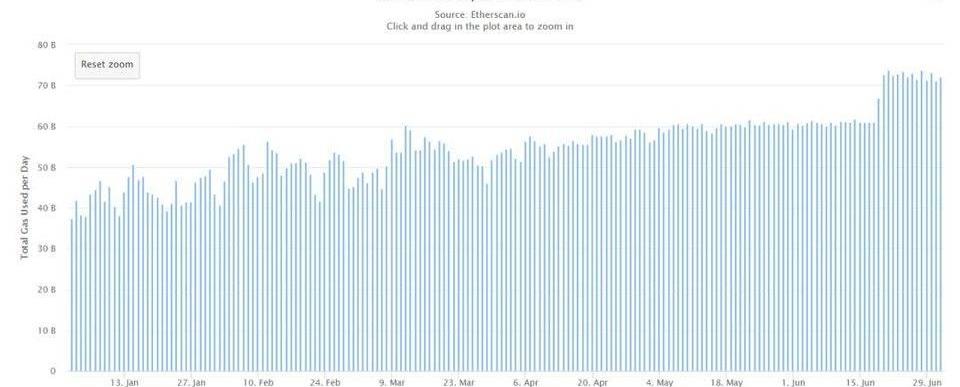

在过去的一个月里,我们看到交易成本急剧上升,这是区块链行业的原生条件。随着用户及其交易量的增长,交易成本也在增长,这可能会大大减缓采用的速度。低价值的交易变得实在是太贵了。从下图可以看出,6月10日和11日就是异常昂贵的日子。

而再次,以太坊~13秒的区块时间的限制,使得区块链开发者无法构建需要高tps的DApp。对于DApps来说是一个潜在的瓶颈。

以太坊2.0将能够解决这些问题,使面向金融的DApps能力更强,消除区块时间和高GasPrice的限制。

从2020年开始,全网Gas量稳步上升,6月份更是出现大幅增长。

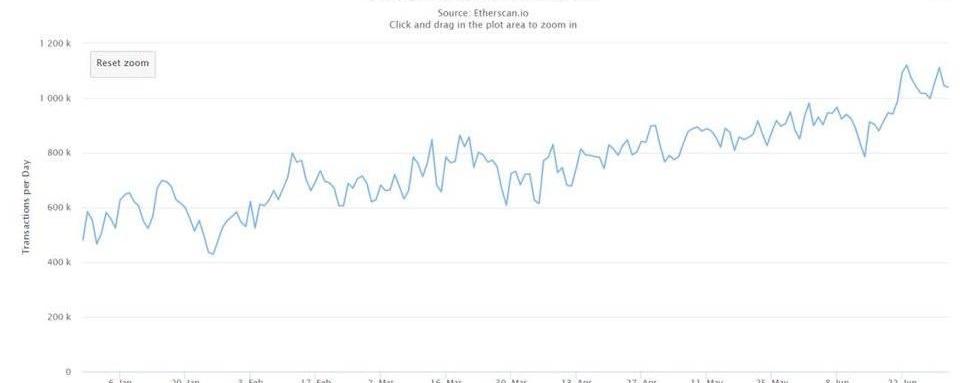

尽管DeFi的炒作大多涉及ETH类项目,但交易量也在稳步增长,不过仍未达到1,349,890的ATH。6月份交易量的大幅增长,主要归功于DeFi用户数量的增长。

加密魔力

市场上有一些不寻常的使用案例:可以用一种资产作为抵押品,借出另一种资产,交换后再次借入该资产,实际收益率为负,但同时由于COMP的急剧增长而获得正收益价格。这是一种相当诡异的情况,用户可以创造出具有一定风险的复杂方案来赚钱,因为「高风险高回报」的全球心态与加密行业持久相连。这在任何传统的银行背景下都是行不通的。只是因为COMP的投机性太高,才会奏效。

财务吸引力

如果加密技术应用的趋势继续下去,货币到加密技术的网关将进一步发展,那么与传统金融市场相比,DeFi项目将极具吸引力。像Compound这样的借贷平台在提供相同服务的同时,其利率比大多数一线银行高得多。

Balancer漏洞

据Coindesk报道,DeFi流动性提供商BalancerPool在6月29日凌晨承认,它已经成为一个黑客攻击的受害者,该黑客利用一个漏洞,释放了价值50万美元的代币。

在一篇博客文章中,BalancerCTOMikeMcDonald表示,攻击者从dYdX闪借了价值2300万美元的WETH代币,这是一种适合DeFi交易的以太坊支持代币。然后,他们与Statera进行交易,这是一种使用通行费模型的投资代币,每次交易都消耗其价值的1%。

攻击者在WETH和STA之间进行了24次交易,耗尽了STA的流动性池,直到余额几乎为零。因为Balancer认为它有相同数量的STA,所以它释放了相当于原始余额的WETH,让攻击者每完成一次交易都可以获得更大的保证金。

除了WETH,攻击者还使用WBTC、LINK和SNX进行了同样的攻击,都是针对Statera代币。

黑客的身份仍然是个谜,但去中心化交易所聚合商1inchexchange的分析师表示,黑客已经很好地掩盖了他们的踪迹。用于支付交易费用和部署智能合约的以太币是通过TornadoCash进行的。

1inch在其关于此次违规事件的博客文章中表示,「这次攻击的幕后黑手是一位非常老练的智能合约工程师,他对领先的DeFi协议有着广泛的知识和理解。」

接下来是什么?

DeFi的炒作会如何发展,炒作周期结束后DeFi市场会有多大的回调,这将是一个有趣的问题。很难说这一时期究竟会对全球加密市场产生怎样的影响。会不会像「ICO泡沫」一样,导致开发者为了创建DeFi项目而创建?

我们会不会看到DeFi「流动性挖矿」带来的一些负面后果?黑客的系统性风险威胁比以往任何时候都要高,我们可能会看到类似于DAO破坏性后果的情况。如果一个借贷平台的智能合约遭到重大黑客攻击或利用,可能会引发连锁反应,造成不同DeFi协议的一系列仓位清算,导致市场情绪对DeFi高度嫉恨和谨慎。

另一个有趣的话题是DeFi部门将如何与Stake部门竞争,因为DeFi的一部分是以被动收益率为中心,它主要涉及Ethereum2.0计划,因为大多数项目都是基于ETH的。这一切都将取决于项目提供的激励措施,因为大多数投资者会追随更高的APY,这让我怀疑DeFi的「流动性挖矿」是否会影响ETH2.0的经济模式。

此外,是否会有主要的DeFi项目建立在以太坊以外的网络上,也是令人好奇的。

标签:EFIDEFDEFICOMpefi币在哪里可以交易defi币今日行情defi币联合坐庄是局吗Arbitrage Analysis Beyond Commodity

国际结算银行于6月24日发布了一个白皮书。这份白皮书是国际结算银行计划在6月30日发表的年度经济报告中的第三章,标题是《数字时代的中央银行和支付》。国际结算银行提前把这章首先单独发表.

1900/1/1 0:00:00近日,比原链团队上线了「MOV超导」兑换功能。用一句话概括,就是它实现了稳定币低费率、低滑点的交易需求,同时还是一个“理财产品”.

1900/1/1 0:00:00文|黄雪姣编辑|?Mandy王梦蝶出品?|?Odaily星球日报 6月26日晚9点半,亿邦国际在杭州“云敲钟”,正式登陆纳斯达克,成为继嘉楠耘智后的“矿机第二股”.

1900/1/1 0:00:00蓝狐笔记在上个月关注过Balancer,它相当于通用版本的Uniswap,它跟Uniswap的主要区别除了可以自定义流动性池的代币比例之外,还有一个很大的区别就是拥有治理代币BAL.

1900/1/1 0:00:002013年《关于防范比特币风险的通知》及2017年《关于防范代币发行融资风险的公告》对虚拟货币的融资发行风险进行警告,否认了虚拟货币的法定货币地位,禁止其作为货币在市场上流通.

1900/1/1 0:00:00推出流动性挖矿激励计划后,Ampleforth市值在20天内激增18倍,这项流动性挖矿计划是什么?有哪些套利机会?社区和用户怎么看?稳定币AMPL的价格还会回到最初的1美元基准水平吗?撰文:日曜.

1900/1/1 0:00:00