撰文:LeftOfCenter

来源:链闻

链上数据分析服务公司Glassnode发布一份报告,针对以太坊网络中不同交易类别产生的费用进行分析发现,从创立以来,ETH作为纯支付用例的活动越来越少,截至2020年5月,纯粹用于支付的网络交易占总量的34.2%,与之对比,由此产生的交易费则更低,占只总额的10.7%。这意味着,用户之间的纯转移ETH并不是以太坊的主要用例。

那么以太坊网络的主要用途是什么?以太坊网络的用户主要在为什么付费?换句话说,以太坊目前来说真正有机用例是什么?

一些核心发现:

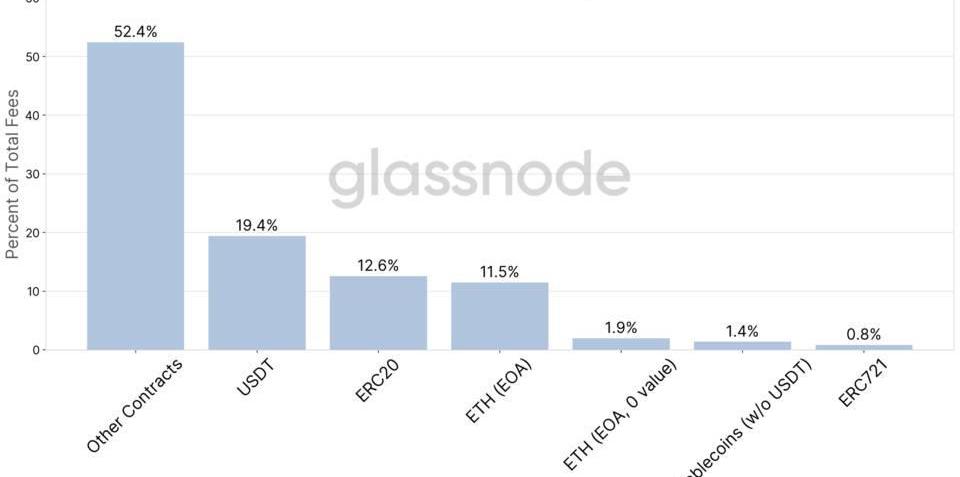

交易费类别分布中,截至2020年,消耗交易费的第一大用例为的其他合约调用,约占52.4%,第二大用例则是USDT,占20%,之后是ERC20合约调用,占12.6%,而转移ETH的EOA位居第四,为11.5%。

以太坊上稳定币的用例出现大幅增长,这一发展主要由USDT驱动。根据该报告的分析,自2019年以来,以太坊上稳定币的用例出现大幅增长,这一发展主要是由USDT驱动的,自2019年8月以来,USDT交易量超过ETH的转移量,且差额日趋增大。以太坊上**79.1%的稳定币交易量通过USDT结算,而在USDT产生的交易费的占比则表现得更加极端,占稳定币总交易费的92.8%**。

套利是目前以太坊网络中真正存在的用例。根据FlipsideCrypto发布的报告分析,USDT交易量和交易费的增长可能是由套利行为所致,也就是说,套利是目前以太坊网络中真正存在的用例,这些套利者倾向于设置更高的Gas费用以获得更大套利机会导致USDT产生了大量交易费。

在其他合约类别,消耗费用位居榜首的为庞氏局MMMBSC。Glassnode分析发现,在ERC20和ERC721之外的其他合约类别中,消耗费用位居榜首的为庞氏局MMMBSC,该合约在2019年1月到5月期间产生的大量交易费,该项目的钱包目前持有400万美元的PAX,占已发行PAX总量的1.6%。

数据:以太坊全网算力超812TH/s,创历史新高:11月2日消息,Etherscan数据显示,截至11月1日,以太坊全网算力突破800TH/s,达812.76TH/s,创下历史新高,??相比今年1月1日的293TH/s已上涨逾270%。[2021/11/2 6:26:59]

由此看来,以太坊网络中新兴崛起的用例为套利和资金盘。这些数据证明了以太坊正在出现真正用例,虽然这些用例并不是人们预先期望的那样,成为一种支付工具,但不可否认,这些活动是由市场需求驱动,而非人造刷单所致,这也是加密行业一直以来坚持的价值。

以套利为例,表面上看和我们期待的用例完全不同,对以太坊生态系统没有贡献,但实际上,套利者其实是有利于加深市场流动性、促使价格稳定的。

但另一方面,套利者同样也带来了危害,会挤占以太坊珍贵的公共共识资源。特别是在很长一段时间内ETH2.0和二层扩容解决方案无法完全发挥效能的前提下,以太坊的付费市场会倾向于为资本充足的交易者提供优先权,这就会牺牲更多其他链上应用,特别会阻碍那些金融应用之外的其他新生应用的发展。

面对这些发现,我们需要思考的是,目前真正发生的这些用例,

到底哪些是有用且有价值的用例,哪些不是,以及我们在知道这些问题后要如何解决它们。

以下是链闻对这篇Glassnode分析报告的编译:

从创立以来,以太坊网络被越来越少用于外部账户EOA之间进行ETH转账,也就是作为一个简单支付系统的用例逐渐减少。

注:外部账户EOA:一般是属于个人或者用户的账户,被私钥控制没有任何代码与之相关.

当前以太坊未确认交易约为222830笔:金色财经报道,据btc.com数据显示,当前以太坊未确认交易约为222830笔。当前全网难度2,415.65T,平均出块时间为13.7S,每秒交易数约为13.87。截至目前以太坊全球均价为295.01美元,24h涨幅为4.29%。[2020/7/26]

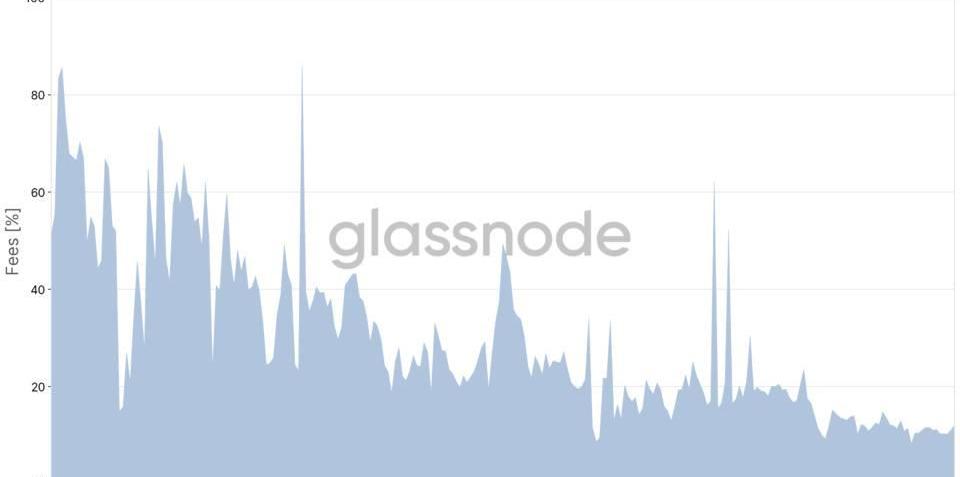

图1–用于在外部账户EOA之间进行ETH转账的交易百分比。

图2–用于在外部账户EOA之间进行ETH转账的费用百分比。

截至2020年5月,超过三分之一的网络交易用于在外部账户EOA之间转移ETH,与之对比,用于外部账户EOA之间转移ETH的网络交易费用占只总额的10.7%。

这些数字表明,用户之间的纯ETH转移并不是以太坊的主要用例。

那么以太坊网络的主要用途是什么?以太坊网络的用户主要在为什么付费?换句话说,以太坊目前来说真正有机用例是什么?

交易费的分布

本分析中将基于以下不同交易类别:

ETH(EOA)—将ETH转移到EOA的交易

ETH(EOA,0)—将零数量的ETH转移到EOA的交易

USDT—转移USDT的交易

USDT之外的其他稳定币交易—转移USDT以外的其他稳定币的交易,其中包括:PAX,USDC,BUSD,HUSD,DAI,SAI,sUSD,EURS,USDK,GUSD

以太坊未确认交易65941笔:据Etherscan.io数据显示,以太坊未确认交易65941笔,当前挖矿难度2207.65 TH,交易处理能力7.2 TPS。截至目前以太坊全球均价为132.3美元,最近24小时跌幅为0.11%。[2020/4/1]

ERC20—调用ERC20合约的交易

ERC721—调用ERC721合约的交易

其他合约—ERC20和ERC721之外的其他所有合约调用

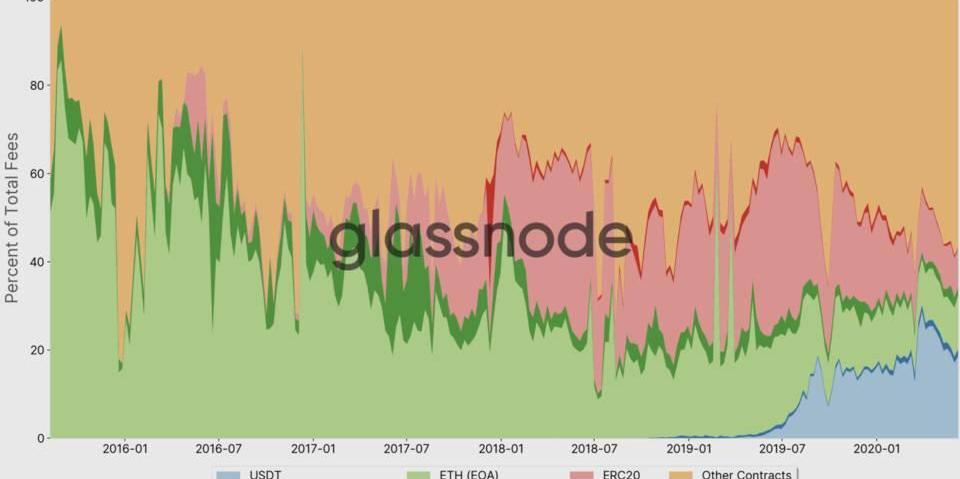

图3显示了以上各个类别产生的费用随时间的相对分布。

图3–以太坊网络中费用的相对分布。

到2020年,有一半以上的费用产生于ERC20和ERC721之外的其他合约调用,第二大用例则是USDT,该类别产生费用从2019年初的几乎为零增加到目前的近20%。ERC20合约调用产生费用占比为12.6%,EOA之间的ETH转移为11.5%。

之后依次为:零数量ETH转移到EOA的交易,其他稳定币交易和ERC721合约调用。

动态 | 数字资产平台EBO推出无需KYC的以太坊代币交易APP:总部位于瑞士楚格的数字资产平台EBO今天宣布推出其移动应用程序。这款应用名为EBO Ethereum Crypto Wallet,现可在iOS应用商店中下载使用。据悉,该应用程序允许用户购买、出售和交换ETH和其他基于以太坊区块链的代币,而无需注册。该平台不存储任何用户的加密货币,而是自我托管。(Finance Magnates)[2020/2/10]

图4–2020年1月至2020年5月以太坊费用的相对分布。

合约费用:DeFi,游戏,代币和资金盘

由于

所有合约

调用产生的费用占以太坊网络中费用的

65%,因此有必要仔细研究一下以了解这些费用的详细支出。

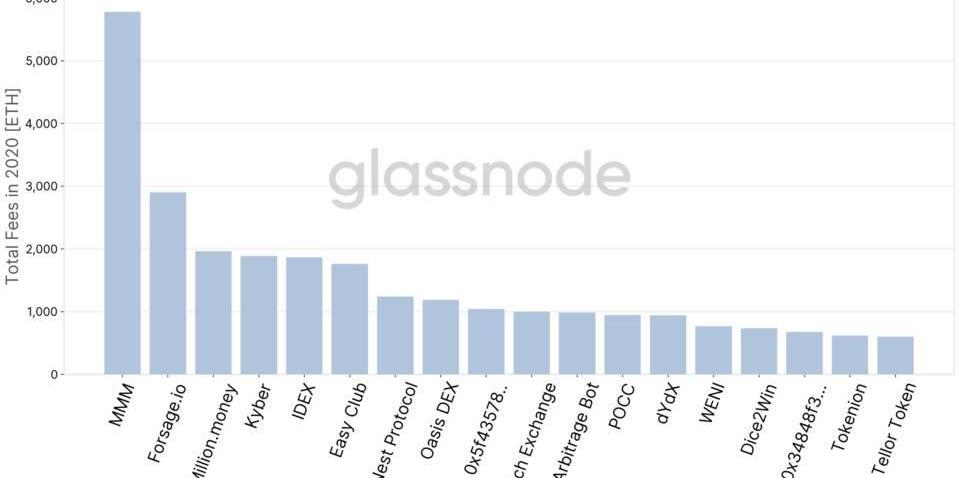

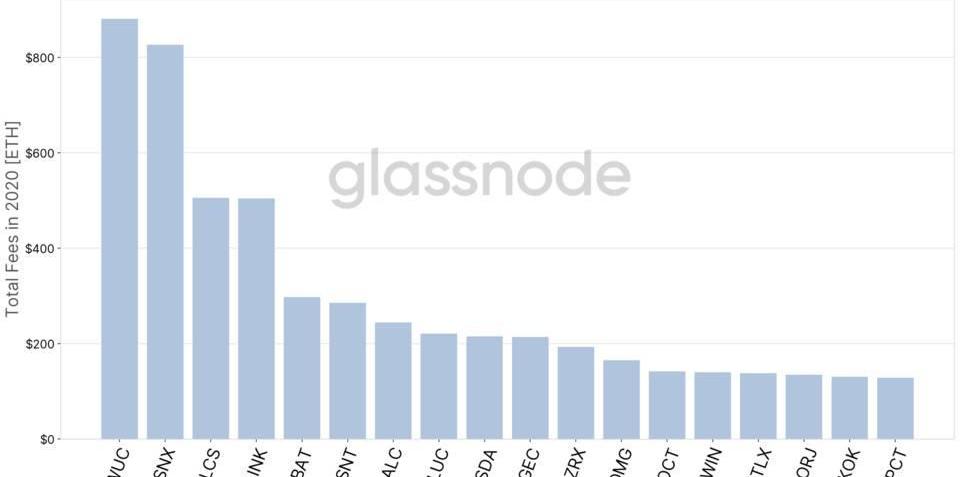

图5显示了在2020年目前为止消耗费用靠前的其他合约。

图5–2020年产生费用最多的非ERC20和非ERC721合约。

排在榜首的是资金盘项目MMM的合约。

图片:https://uploader.shimo.im/f/xdAlYbrLLmJK5Y1O.png

值得一提的是,CoinDesk专栏记者J.PKoning曾撰文指出,很大一部分PAX代币被用于可疑的庞氏局)。这个庞氏局的钱包一度拥有高达价值730万美元PAX的余额,目前为400万美元左右,占已发行PAX总量的1.6%,在现有77,500个PAX钱包中,3MBSC的钱包是PAX第9大持有者。除币安和火币等大型交易所和Paxos内部钱包外,3MBSC是Paxo第三大持有钱包。根据Etherescan数据,上个月,PAX标准代币合约每天大约处理25,000笔转账,其中有5,000笔属于3MBSC。

分析 | 不支持以太坊硬分叉节点数上升或为错误支持节点进行版本更新引起:据ethernodes数据显示,以太坊两个主要客户端Geth和Parity的全节点数为3266,目前尚未支持君士坦丁堡的节点数为3185,占比97.5%(由于君士坦丁堡硬分叉尚未最终确定时间,理论上不支持节点应为100%)。数据监测显示,不支持节点数占比为90.2%,当时有9.8%节点未及时更新补丁导致错误支持分叉。此部分节点在更新补丁后使得不支持君士坦丁堡硬分叉节点比例上升。此前报道,君士坦丁堡硬分叉升级讨论将于今晚22时进行。

据此前数据统计,截至17日上午11点,由于以太坊君士坦丁堡硬分叉计划调整,目前全网节点客户端版本分布有三种情况:第一种,本来支持君士坦丁堡硬分叉,但升级紧急补丁后暂缓支持;第二类尚不支持君士坦丁堡硬分叉的(旧版本);第三类,错误的支持了君士坦丁堡硬分叉。[2019/1/18]

此外,其他合约的主要用例是:

DeFi,

游戏

代币。

如图6所示,2020年消耗费用最多的ERC20代币中,位居榜首的为WUC,SNX,LCS,LINK和BAT。

图6–2020年消耗费用最多的ERC20合约排名

以USDT为首的稳定币的兴起

自2019年以来,以太坊上稳定币的用例出现大幅增长,这一发展主要是由USDT驱动的。

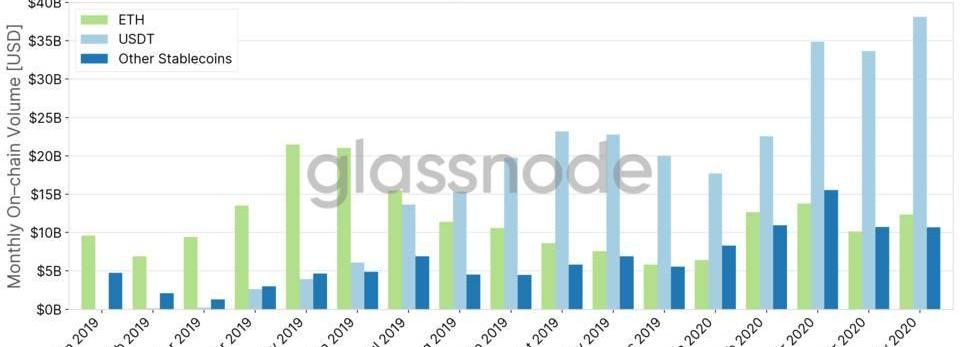

图7显示稳定币交易量的增长,如下图所示,自2019年8月以来,每月在以太坊网络中转移的USDT交易已超过ETH的转移量,且差额日趋增大。

图7–每月以太坊链上交易量。

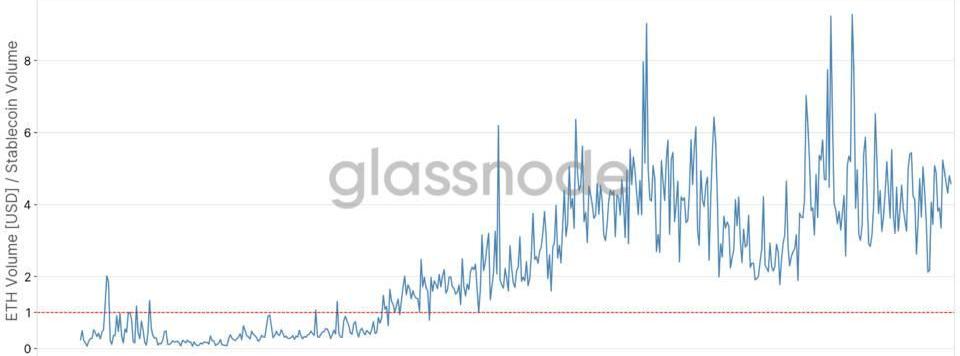

总体而言,以太坊网络中所有稳定币的交易量已于一年前超过ETH的链上交易量,目前前者已高出后者5倍。

图8–ETH链上交易量与所有稳定币交易量的比率。

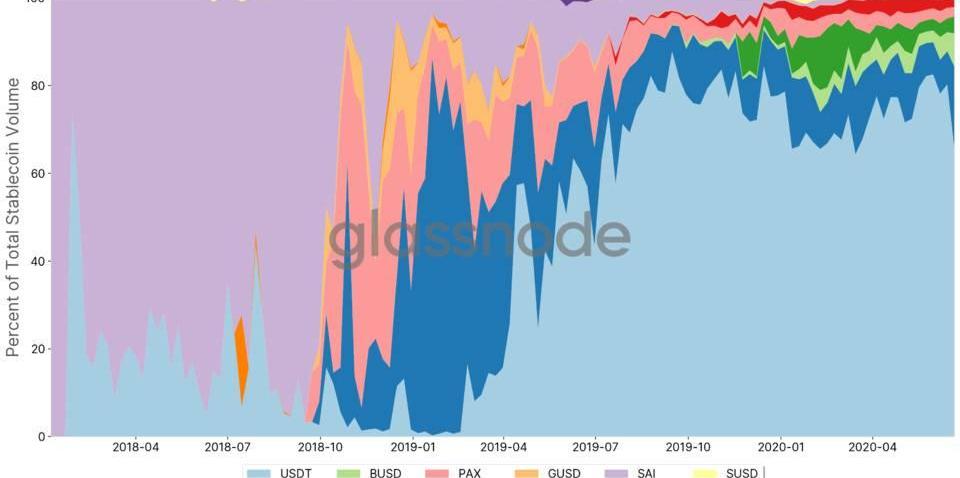

作为以太坊生态系统中占主导地位的稳定币,USDT傲居群首。

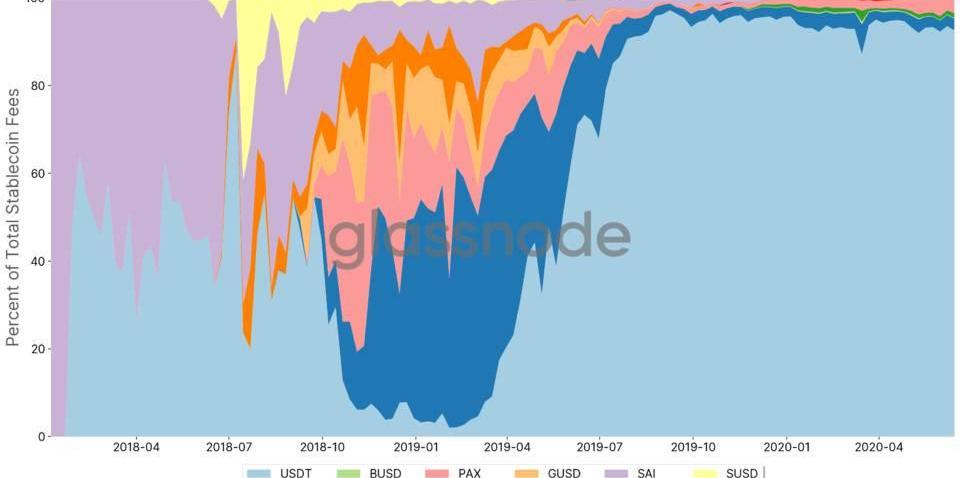

自2019年中期以来,USDT几乎没有竞争对手:2020年5月,以太坊上79.1%的稳定币交易量通过USDT结算,其次是USDC,BUSD,DAI,PAX,HUSD,其他的稳定币所占比例不到1%。

图9–以太坊网络中稳定币链上交易量的相对分布。

在以太坊交易费上,稳定币Tether的主导地位则表现得更加极端,在2020年5月,以太坊网络中稳定币交易产生的所有费用中有92.8%用于USDT转移,其次是PAX,USDC和DAI。

图10–以太坊网络中稳定币费用的相对分布。

一个可能的原因是,USDT的波动性驱使套利者设置更高的Gas费用以获得更大套利机会所致。

此前,链闻曾报道,FlipsideCrypto发布报告,分析以太坊区块链上Tether的活跃供应量后发现,大部分ERC20USDT都被用于币安、火币和Bitfinex三个交易所之间的套利投机目的。

在实际操作中,套利者不会直接将代币从一个交易所发送到另一个交易所,而是先将USDT代币取出到自己的钱包里,然后再发送到另一家交易所进行套利。该报告推测,这可能是由于套利者希望控制交易的速度。换句话说,这样用户可以选择支付比交易所默认设置更高的Gas费用,以加快转让,从而可抢在其他交易者前面对USDT进行套利。

也就是说,套利行为有可能导致ERC20USDT转账交易大大多于其他ERC20代币,且由于套利者可自行设定费用,因此导致该稳定币占据了更大份额的gas消耗量。

零值ETH交易

多年来,以太坊网络中一直存在一种不容忽视的产生费用的交易类型,即发送零ETH到EOA账户的交易。

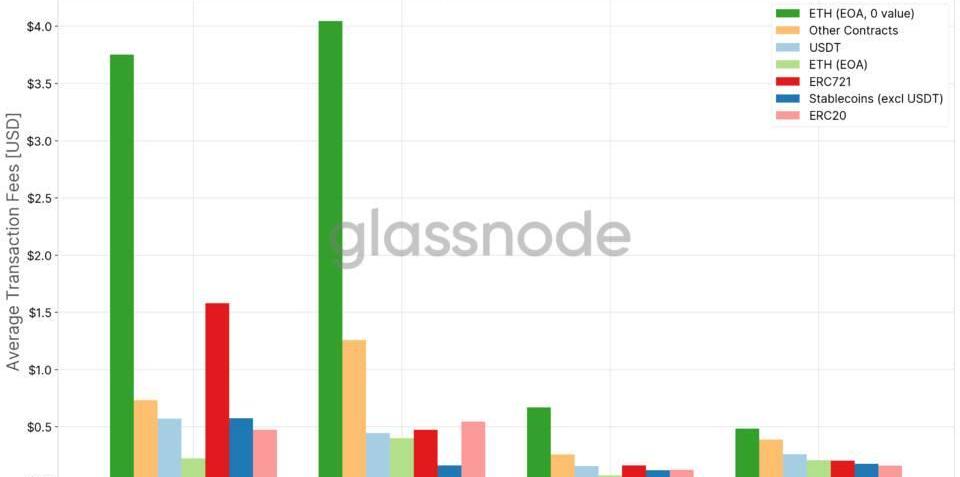

实际上,当我们查看每个类别的平均费用时,我们发现这些交易是迄今为止最昂贵的。

图11–平均交易成本。

当然,我们可以理解调用智能合约时通常会进行零ETH的交易,但无法理解的是,为什么有人会向外部EOA账户发起零ETH转移的交易呢?

可能的解释是:

地址所有权证明

矿工慈善

取消交易

以上这些解释中,地址所有权证明不需要高额费用,此外,存在很多直接的方法向矿工捐款,的解释可能牵强。

最后可能的是,这些交易是用于取消先前的交易,为矿工支付更高的费用以优先处理自己的交易,并使先前的交易无效。另一个可能则是,在网络使用率较高时和/或gas费价格波动较大时这些交易取消操作发生频繁。

来源链接:insights.glassnode.com

DeFi领域经过2019年的蓄力,2020年初步打开了局面,不管是借贷,还是DEX或衍生品领域,在锁定资产量、借贷量、交易量、用户量等方面都有了很大的提升.

1900/1/1 0:00:00以比特币为代表的加密资产市场,如今已经走过了十多个年头。各类公链或应用可谓层出不穷,但很少能和比特币一样稳居市值前十.

1900/1/1 0:00:00矿机第二股亿邦国际在6月17日更新了招股书,更新了什么?更新后的招股书公布了2020年一季度的营收状况,以及将最高募资额度从1亿美金提高到1.25亿美金。此前嘉楠上市时募资额为9000万美金.

1900/1/1 0:00:002020上半年,经过寒冬期沉淀的公链项目,在技术革新、安全稳定、商业模式、应用场景上都进行了大幅的提升.

1900/1/1 0:00:00现在在一些国家已经开始有公司申请成立数字资产交易所,譬如美国的波士顿证券型通证交易所BSTX和瑞士的瑞士数字价值交易所.

1900/1/1 0:00:00本文来源:人人都是产品经理,作者:星二驰,原题《区块链能给公益带来什么?》本文基于一个区块链公益平台,侧重从产品角度思考反馈和激励在公益产品中的应用,利用个体自私的心理达成了公益氛围的持续向上.

1900/1/1 0:00:00