作者:NEST爱好者_CryptoData

为了调研市场上DeFi闪兑产品的性能表现,我们对深度最好的ETH/USDT交易对进行了相关闪兑协议链上数据的统计分析,这里主要采集了Kyber和Tokenlon这两个闪兑产品的链上数据,以及相同时间段火币交易市场的价格数据。

数据来源:dappreview

接下来,我们将以数据统计的方式,并结合其运行原理进行相关性能分析。

DeFi收益率协议Pendle Finance扩展至Arbitrum:3月2日消息,DeFi收益率协议Pendle Finance扩展到以太坊第2层网络Arbitrum。将提供更便宜的方式来访问其收益管理服务。Pendle将收益资产(例如抵押的以太币)拆分为两个部分:基础代币价值和收益。这使得交易者可以在没有收益的情况下购买资产,反之亦然。

目前该协议支持四种质押的以太币,Yuga Labs的apecoin,稳定币USDC(通过Convex Finance)和LOOKS,NFT市场LooksRare的原生代币。Pendle协议此前曾上线以太坊和以太坊兼容区块链Avalanche。[2023/3/2 12:39:05]

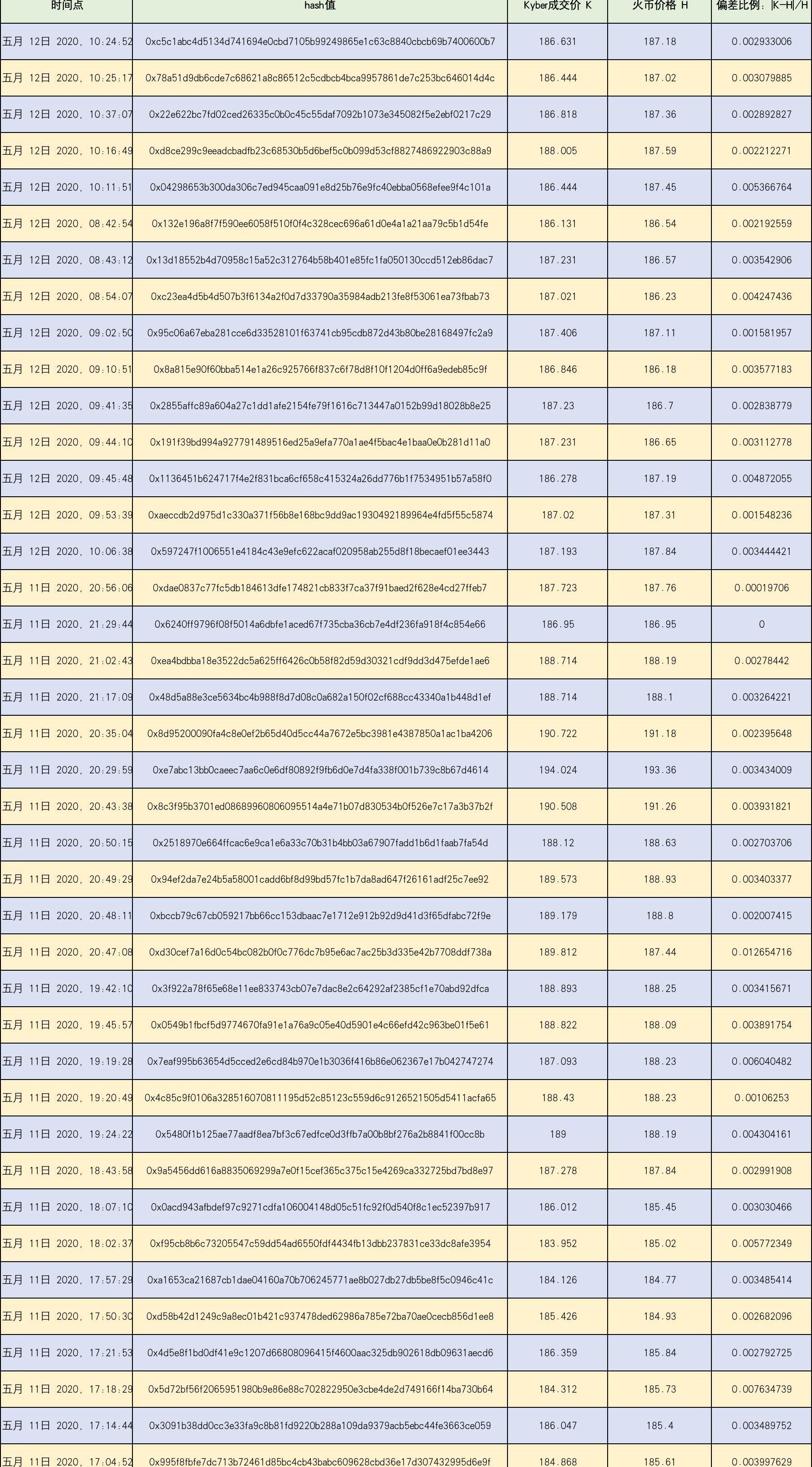

Kyber?闪兑数据

我们在2020.05.11~2020.05.12时间段内,随机选择?40?条ETH/USDT的链上交易单;并在每一单闪兑交易时间点上找出那一时刻的火币市场的交易价格。具体数据,如下图所示:

DeFi社交交易平台Nested宣布将向早期用户空投:5月2日消息,DeFi社交交易平台Nested宣布将向早期用户空投治理Token NST,空投数量为265万枚,占总量1.75%。

此前报道,2022年3月2日,Nested完成750万美元A轮融资,亿万富翁Alan Howard领投,Polychain Capital的Joseph Eagan和Lily Liu等参投。[2022/5/2 2:44:40]

MXC抹茶MX DeFi机池今日11时上线新币头矿AC(acBTC):据官方公告,1月11日11:00,MXC抹茶MX DeFi机池上线第17期新币头矿AC(acBTC)。1月11日-1月15日,质押MX、USDT、BTC可挖AC,单个质押池质押额度无上限限制。据了解,MX DeFi是通过质押MX、USDT、BTC或其他指定数字资产,按比例获取头矿收益的机池挖矿产品。MX DeFi 支持无常损失代偿制度,保障用户本金不受无常损失侵蚀。1月12日16:00,MXC抹茶创新区上线AC(acBTC),开放USDT交易。用户可登录Web首页或App端首页中部位置,点击“MX DeFi”参与挖矿。[2021/1/11 15:50:41]

通过对Kyber闪兑交易价格与火币市场价格进行偏差率计算,我们得出:

平均偏差率为:3.47‰

DeFi Saver用户31万枚DAI被耗尽 承认与6月份报告的交易所漏洞有关:去中心化钱包 imToken 发推表示,用户报告称31万枚DAI已被耗尽,这与DeFi Saver Exchange漏洞有关。imToken建议抵押债仓(CDP)自动化管理系统DeFi Saver立即销毁合约以挽回用户资金。imToken表示,其安全团队正在调查该事件,并尝试排查所有受影响的用户钱包并发布警告。DeFi Saver对此回应称,这部分资金是安全的,正在联系受影响用户。DeFi Saver承认这与6月份报告的交易所漏洞有关。[2020/10/8]

偏差率的标准偏差为:2.045‰

根据Kyber闪兑原理中的介绍,其价格机制主要有3种方式:

第1种:由做市商群体向链上合约定期喂价,持续更新闪兑合约中的交易价格,供交易时调用。

第2种:采用预定义算法价格,在每一单闪兑交易后都要进行算法价格调整。这种方案适用于低流动性资产的价格生成。

第3种:任意第三方的发起的限价订单。

像ETH/USDT这样的高流动性资产交易对,采用的是第一种价格方案。做市商喂价方案产生的价格,与市场价格之间必然出现一定的偏差。目前来看,千分之2的偏差,在可接受范围之内。

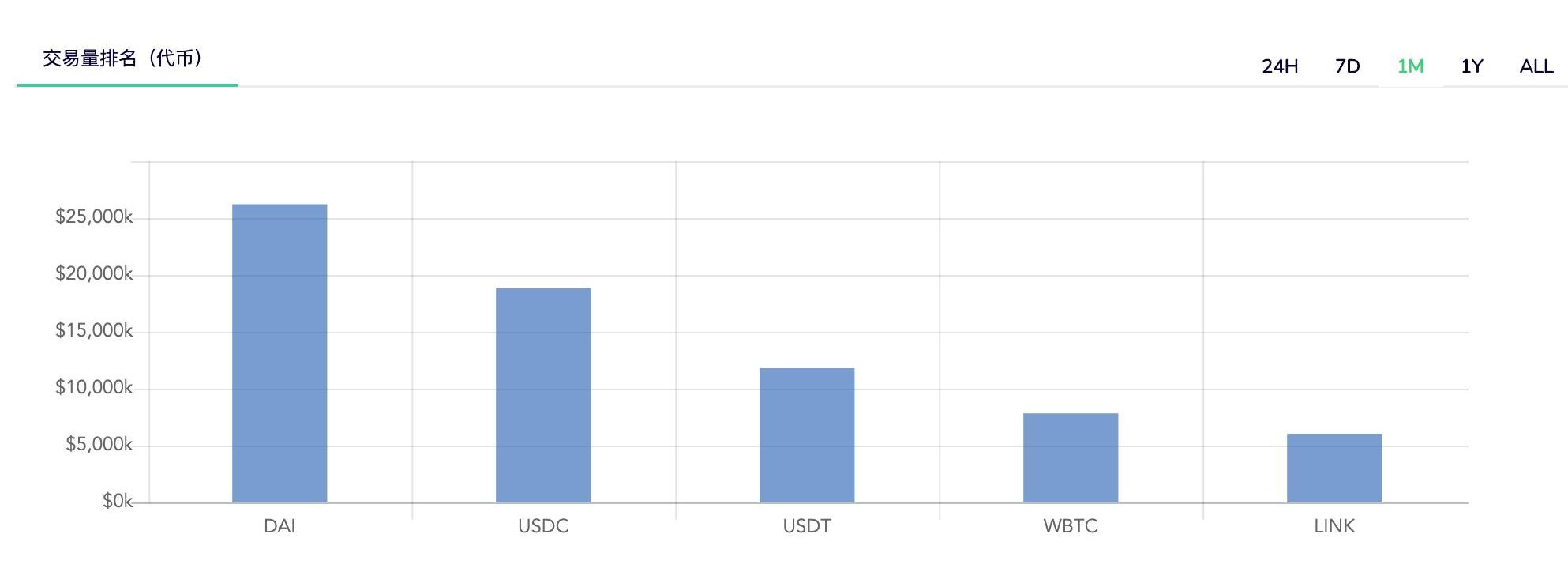

根据Kyber官方面板展示的最近一个月的交易数据来看,主要成交资产为DAI、USDC、USDT等稳定币相关资产。

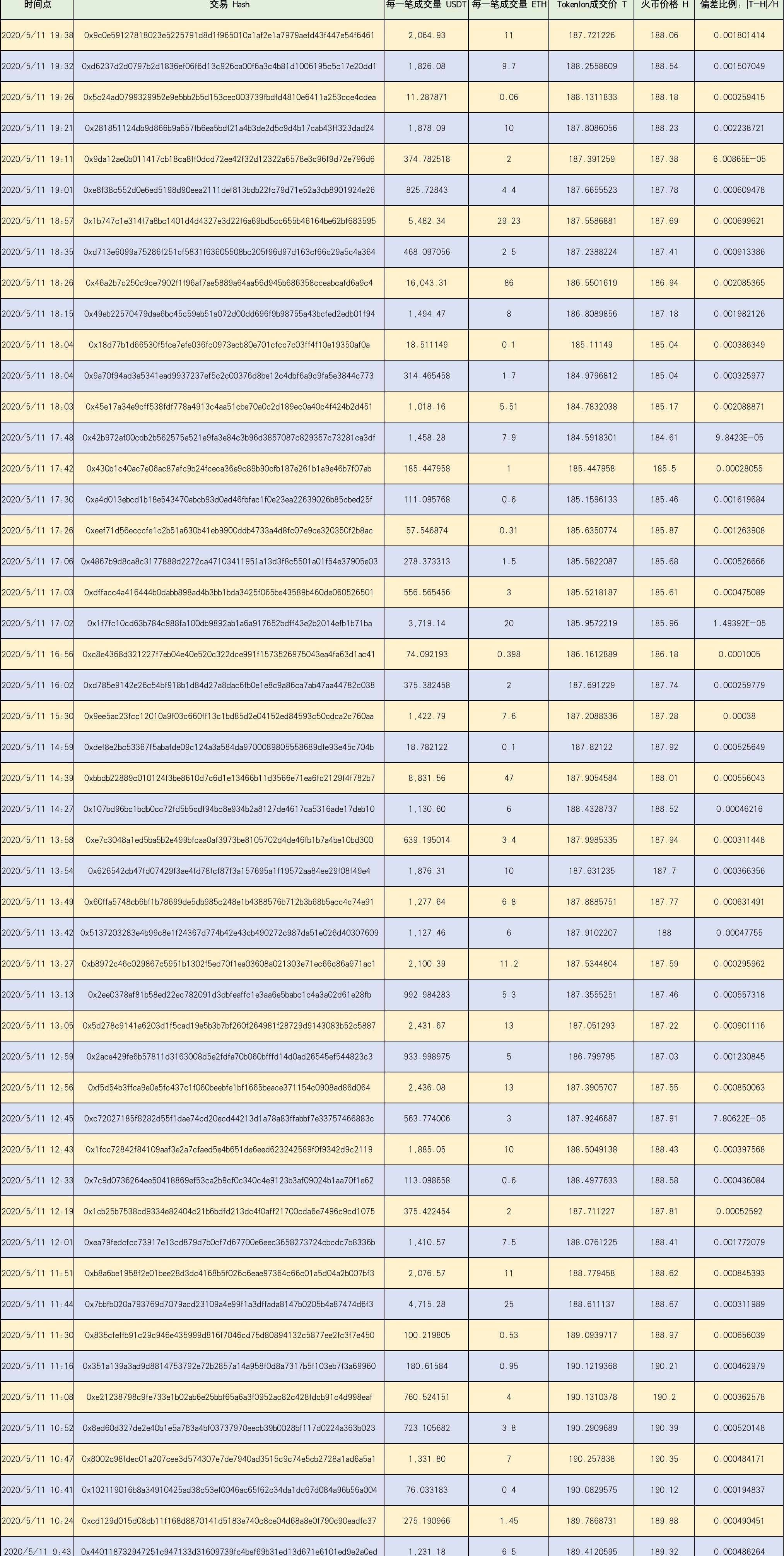

Tokenlon闪兑数据

我们在2020.05.1124小时内,随机选择?50?条ETH/USDT的链上交易单;同上,在每一单闪兑交易时间点上找出与之对应的火币市场的交易价格,具体数据,如下图所示:

通过对Tokenlon闪兑交易价格与火币市场价格进行偏差率计算,我们得出:

平均偏差率为:0.7‰

偏差率的标准偏差为:0.58‰

我们可以看到,Tokenlon上的闪兑交易价格与火币市场的价格偏差极小,仅为万分之5,几乎0溢价。

我们来看一下Tokenlon的价格机制:

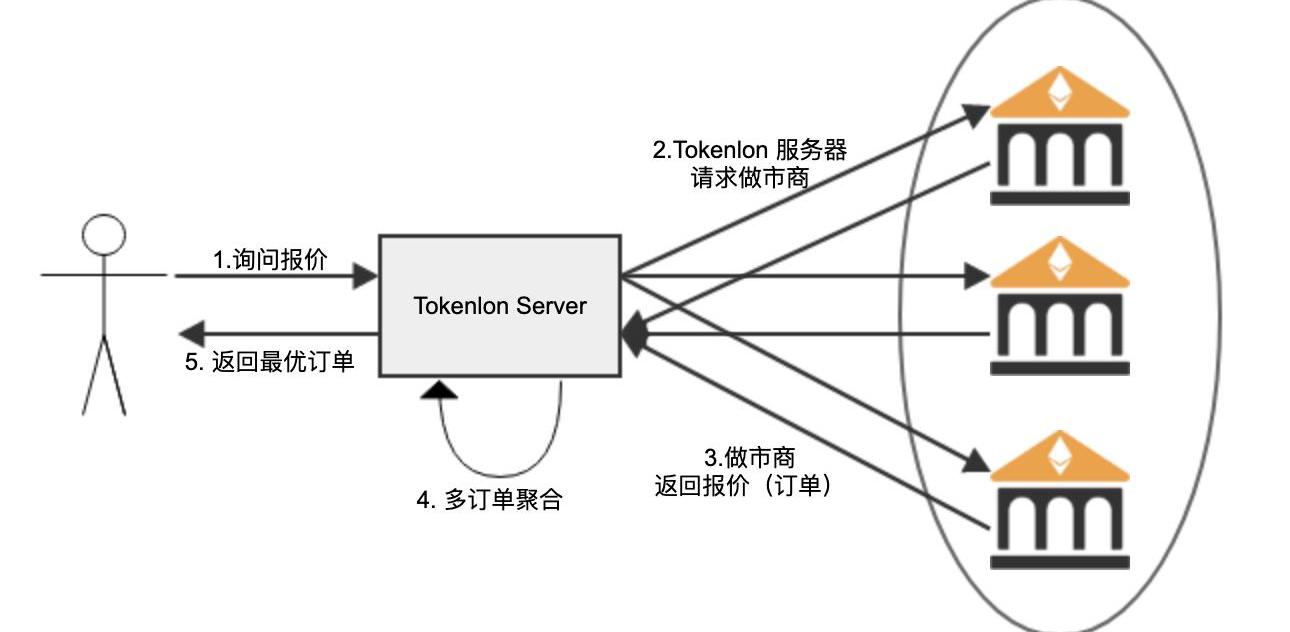

Tokenlon使用的是柜台报价模式。简而言之闪兑就像一个兑换Token的柜台,用户可以询问Token的价格,如果接受柜台报价,就可以快速交易。为了给用户提供满意的价格,柜台后端要接入多个做市商来提升市场流动性。

当用户询问价格时,Tokenlon对所有做市商进行询价;所有做市商返回的价格会在Tokenlon进行聚合,Tokenlon会筛选最优的订单返回用户。询价/报价的过程是高速高效的,系统会将最佳报价持续推送给用户。这也就解释了为什么Tokenlon闪兑交易价格与市场价格如此接近。

综合对比

数据分析:Tokenlon上的闪兑交易与市场价格之间几乎0偏差,也就是说Tokenlon上的做市商并没有进行溢价操作;而Kyber上的偏差为千分之2,在正常范围之内。

用户交易体验:Kyber已经做的很好了,Tokenlon在其之上要更快一些。但是Tokenlon的弊端也非常明显,严重依赖中心化服务器的信息聚合与前端交互;而Kyber在这方面要好一些,价格来自链上合约,虽然是中心化机构的喂价。

交易成本:对于一般规模的交易单,因为Kyber对用户不收取手续费,所以用户在Kyber上的综合交易成本也就是前面提到的价格偏差,即千分之2;而Tokenlon虽然价格偏差几乎为0,但其手续费为千分之3,所以综合之后的交易成本为千分之3?左右。

所以,最后我们的结论是:用于普通交易用户来说,无论是使用Tokenlon还是Kyber,并无较为明显的差别。

标签:TOKENTOKTOKEKENChihua Mom TokenJEX TokenArchAngel TokenManga Token

导读?在被币安收购后,CMC的交易所排名衡量标准发生变化,引发行业争议。摘要??专题:选手变裁判,CMC交易所排名惹争议.

1900/1/1 0:00:00撰文:郝凯,就职于?HashKeyCapitalResearch审校:邹传伟,万向区块链、PlatON首席经济学家编者注:原标题为《说透加密资产估值:听Hashkey解读热门加密货币估值模型特性.

1900/1/1 0:00:00注:原文由ThibaultSchrepel和VitalikButerin共同完成,在这篇文章中,他们认为区块链和反垄断法具有的共同目标是权力下放,但区块链的存在并不是为了取代反垄断法.

1900/1/1 0:00:00撰文:LukeFitzpatrick编译:Unitimes_David 2020年4月30日,美国众议院议长NancyPelosi在华盛顿国会山举行每周新闻发布会.

1900/1/1 0:00:00前言:去中心化的做市商模式备受欢迎,其中为去中心化交易提供流动性的流动性提供商是关键角色。提供流动性可以赚取费用收益或代币,但当前的设计并不能保证一定带来收益.

1900/1/1 0:00:00最近高盛预期将在5月27号发给客户的一份报告近日提前泄露了。这份报告的标题翻译过来是:“美国经济展望以及当前通胀应对政策、黄金和比特币的启示”.

1900/1/1 0:00:00