散户账户一度被认为是可导致DeFi活动增长10倍的明智押注,当然,这一预言并没能实现。

建立大众市场的产品是困难且昂贵的,而DeFi利率已经回到地面,目前仅略高于传统金融世界,但DeFi的“新”用户却尚未到来。

相反,2020年最有前途的DeFi策略,瞄准的是现有的大型加密货币交易者和投资者。在过去的一周中,有四项重大进展可以进一步打开DeFi的空间,其中包括:

WBTC在Maker中的增长;

Layer2DEX的兴起;

dYdX的BTC-USDC永续掉期合约;

UMA的ETHBTC无喂价合成代币;

一、WBTC现在支撑了8%的Dai稳定币

链上数据分析网站DefiLlama推出DEX聚合器:1月3日消息,链上数据分析网站DefiLlama将推出DEX聚合器,该产品仍处于测试阶段,可从8种不同的聚合器中获得最优惠的价格,包括1inch、Matcha、Paraswap、Cowswap等,具体报价和Gas成本由DefiLlama独立核实,并支持私有模式以防泄露IP,还包括Approval控制,支持22条区块链网络。[2023/1/3 22:22:18]

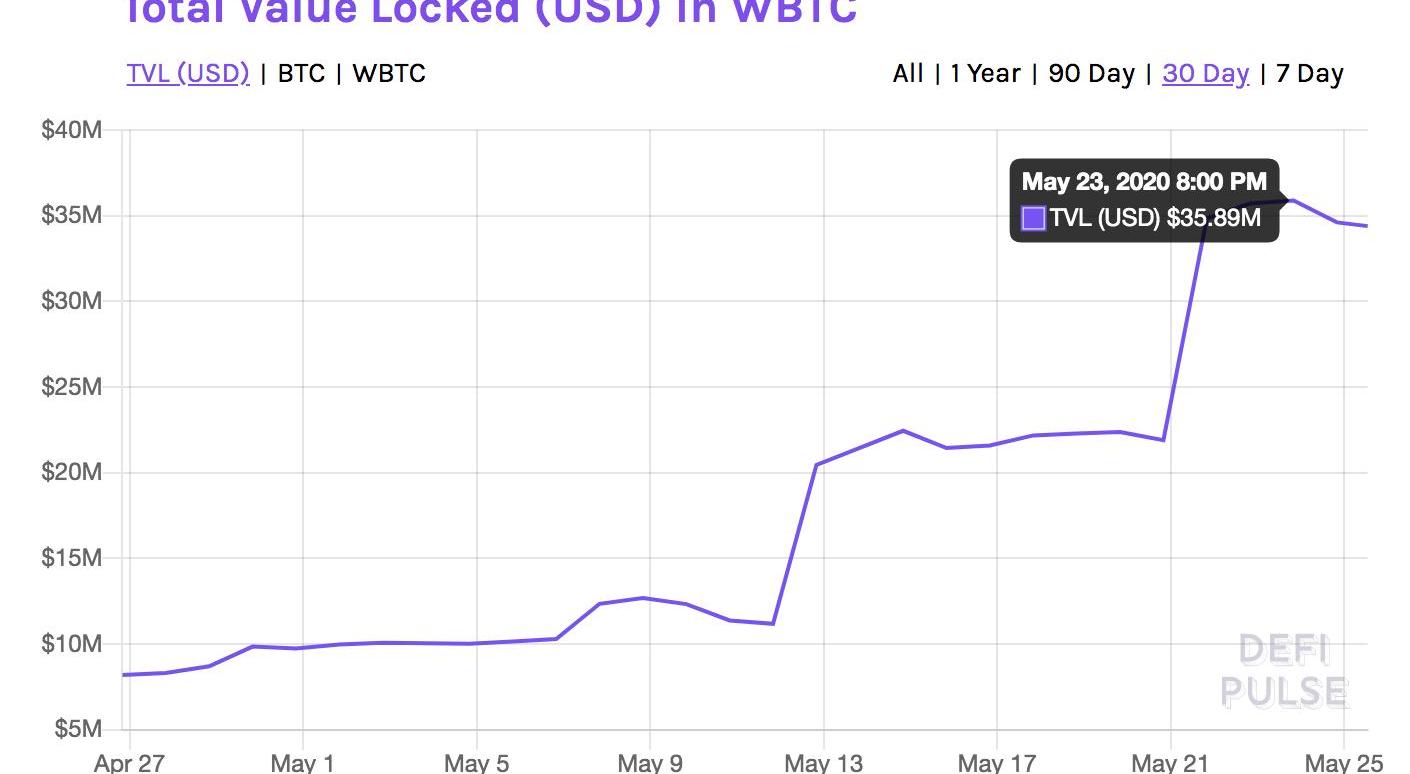

在短短两周内,WBTC中锁定的BTC量增加了两倍,目前已达到了3,800BTC。CoinList添加WBTC确实有所帮助,但真正推动增长的,是MakerDAO添加WBTC作为抵押品,截至目前,有超过68%的WBTC都锁定在Maker中。

BTC市场的规模使DeFi显得微不足道,而WBTC的增长,似乎来自于一些BTC的长期持有者。据悉,于5月11日铸造的1000WBTC,很可能来自加密货币贷款机构NexoFinance,其随后锁定了WBTC并铸造了Dai稳定币。为什么要这样做?AlexSvanevik解释说:

DeFi 概念板块今日平均跌幅为0.87%:金色财经行情显示,DeFi 概念板块今日平均跌幅为0.87%。47个币种中13个上涨,34个下跌,其中领涨币种为:YFII(+24.37%)、RSR(+7.29%)、SWFTC(+4.39%)。领跌币种为:KNC(-6.97%)、KNC(-6.85%)、MKR(-6.23%)。[2021/8/4 1:32:45]

“目前,Nexo从其平台贷款收取5.9%的年化利息。但是在Maker上抵押WBTC借用DAI的费用,仅为1%。换句话说,他们可以通过贷出DAI来获得至少4.9%的边际利差。或者,他们可以卖掉DAI,然后再借出美元——这需要相信DAI的锚定将继续有效。”

这种利差,对于Nexo或任何其他BTC持有人的吸引力是显而易见的。基于比特币的借贷是一个大生意,而Maker正在扩展DeFi贷款的潜在市场,它似乎并没有减速:

观点:DeFi市场由跌转涨是“高成交量”形成的结果:数据显示,过去24小时DeFi市场普遍上涨。在经历昨天的下跌之后,主要代币Uniswap(UNI)、Aave(AAVE)、Compound(COMP)、Synthetix Network Token(SNX)、Yearn.finance(YFI)在过去的一天里已经反弹10%-30%。DeFiance Capital创始人Arthur Cheong表示,这种逆转是DeFi市场“高成交量”形成的结果。他分享的一张图表显示,他个人以28美元买入了一些AAVE。目前,其价格约为38美元。(CryptoSlate)[2020/11/7 11:57:12]

这400万Dai稳定币,似乎也是由NexoFinance抵押出来的。Maker平台上的WBTC抵押目前正接近1000万美元的债务上限。

二、Layer2DEX为DeFi提供了新的增长空间

截至目前,DeFiDEX领域几乎所有的重大发展都围绕着流动性池展开。Kyber和Uniswap开创了自动化做市商领域,而DEX领域在过去一年中的另一大发展,则是DEX聚合器的兴起,例子有1inch、DEX.AG或0x的LiquidityAPI。

当前DeFi锁定资产总价值超40亿美元关口:金色财经报道,DeBank数据显示,以太坊DeFi总锁仓量突破40亿美元大关达40.68亿美元,自市场掀起流动性挖矿浪潮以来,本月已经连续突破20亿,30亿,40亿美元三座大山,具体来看,Maker以8.28亿美元排在首位、Compound锁定资产总价值5.98亿美元、Synthetix锁定资产总价值为5.78亿美元。注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/7/25]

而不断上涨的gas价格和越来越老练的交易者,正在将更多的投资者推向第二层解决方案,而这些解决方案正在从理论阶段走向实际应用阶段。IDEX和Synthetix已经发布了Layer2演示产品,而Loopring则已经在以太坊主网上线,由于持续的高gas价,这些Layer2方案正在受益。

当然,Layer2方案为了交易速度而牺牲了可组合性,因此尽管DEX交易量可能会增长,但可能不会具有DeFi溢出效应。实际上,它们可能类似于中心化交易所:

动态 | DEX周报:DeFi项目锁仓价值9.59亿美元,过去一周环比增加6.92%:据DAppTotal DeFi专题页面数据显示:截至目前,已统计的34个DeFi项目共计锁仓资金达9.59亿美元,其中Maker锁仓3.59亿美元,占比37.47%,排名第一位;EOSREX锁仓2.2亿美元,占比23%,排名第二位;排名第三位的是Edgeware锁仓1.12亿美元,占比11.75%;Compound,Synthetix、dYdX、Nuo等其他DeFi类应用共占比27.78%。截至目前,ETH锁仓总量达397万,占ETH市场总流通量的3.64%,EOS锁仓总量达7,382万个,占EOS市场总流通量的7.06%。整体而言,过去一周:1、受Maker抬高存款利率影响,ETH锁仓量再新增7万个;2、合成资产发行平台Synthetix锁仓价值减少12.54%;3、DeFi项目锁仓价值较上周环比增加6.92%。[2020/1/13]

对DeFi来说,好消息是这将代表一个新的增长领域:成熟的交易者。

三、dYdX的BTC-USDC永续产品

尽管dYdX采用了传统的订单簿模式,但在过去一年中,它仍然取得了增长,这是因为dYdX专注于保证金交易,其提供的交易对也有限,并且有利于专业交易者,它允许免费取消订单,并覆盖了gas成本。

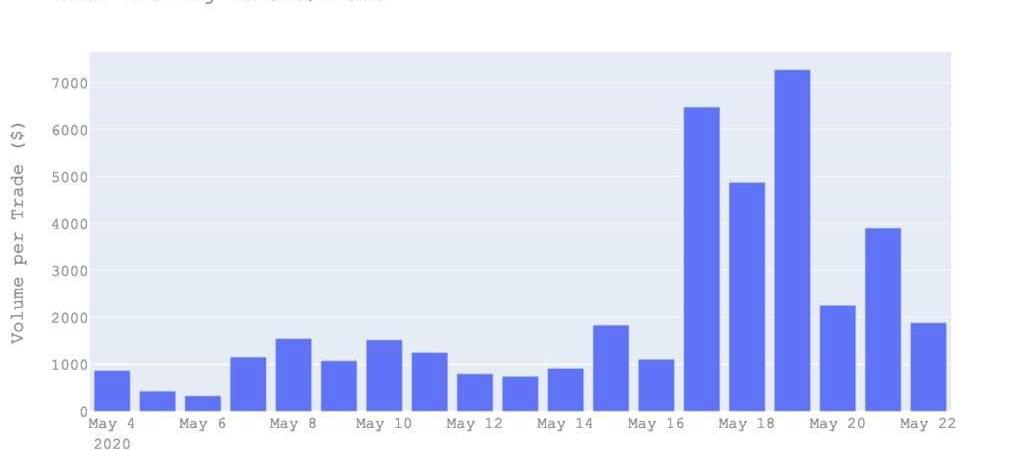

我们知道,Bitmex的永续交易是加密货币行业最受欢迎的衍生产品,因此dYdX推出的BTC-USDC永续产品对DeFi生态而言是一个大新闻。自推出以来,dYdX的BTC-USDC永续交易对交易量已接近2500万美元,其平均交易规模也已经显著增加了:

两点思考:

USDC和USDT(Tether)的市值在2020年均出现了爆炸式增长,而它们也都在逐渐融入到金融产品当中。目前,BTC期货越来越多地以USDT计价和结算,而USDC的期权产品,可增加市场的多样化,这对于USDC而言是一个好消息。

融资利率——永续掉期没有到期日,但需要保持平台整体头寸的再平衡。因此,如果多头占多数,则需要为空头支付利息,反之亦然。该产品的融资利率目前为0.022%,每8小时支付一次,因此,如果空头为正,他们将获得一部分头寸的利益收益,而多头则要为此买单。这是DeFi中的新产品,对于那些希望获得短期收益的人来说,它可能会吸引更多的流量。它还可能催生其他的金钱乐高插入到dYdX的永续产品当中。

四、UMA的ETHBTC代币

上周,UMA发布了它的第一款产品:一种跟踪ETH/BTC价格的合成代币。与永续合约不同,这种合约的有效期是8月1日。

正如UMA的全称所表明的那样,ETHBTC之类的合成代币将是面向散户的产品,但它们需要交易双方的大型投资者为产品提供担保。UMA的合成代币需要多头和空头,投资者可以通过抵押和铸造新的合成代币,然后出售它们来享受溢价。

与dYdX的永续合约融资率和WBTC支持的Maker贷款一样,UMA可以通过吸引和激励现有头寸的投资者来实现增长,这些头寸可以在一个支持DeFi的世界中提高资本效率。

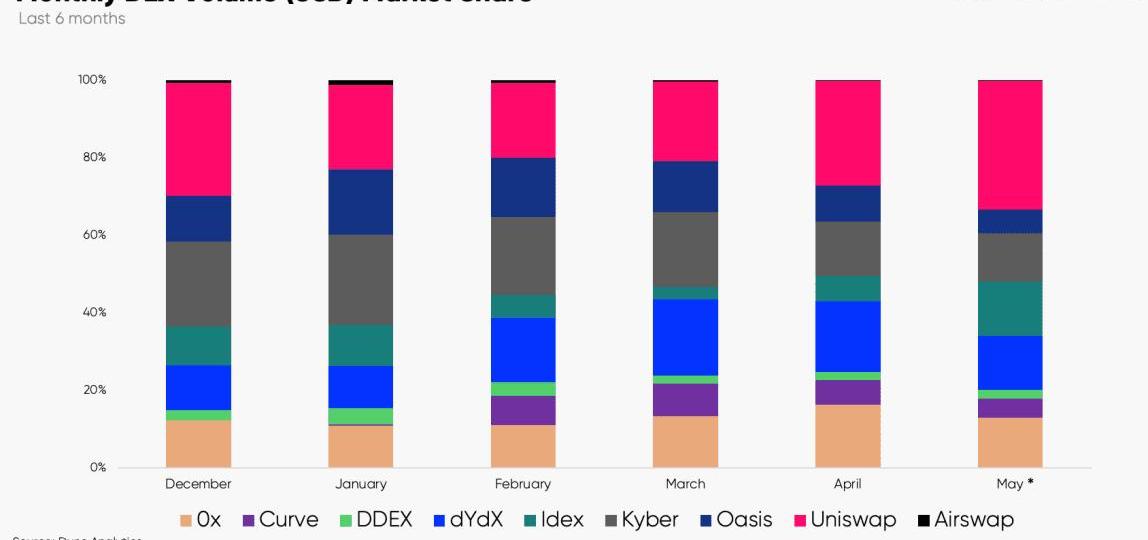

五、DEX市场的变化

在DEX交易量方面,Uniswap是明显的领导者,但这个领域仍在变化当中,Curve的成长表明,创新设计可以适用于特定资产。Kyber的交易量一直保持稳定,但其表现似乎并不如3-5月的时候,而可能的原因在于,较小的交易者因为高的gas价格而被拒之门外。

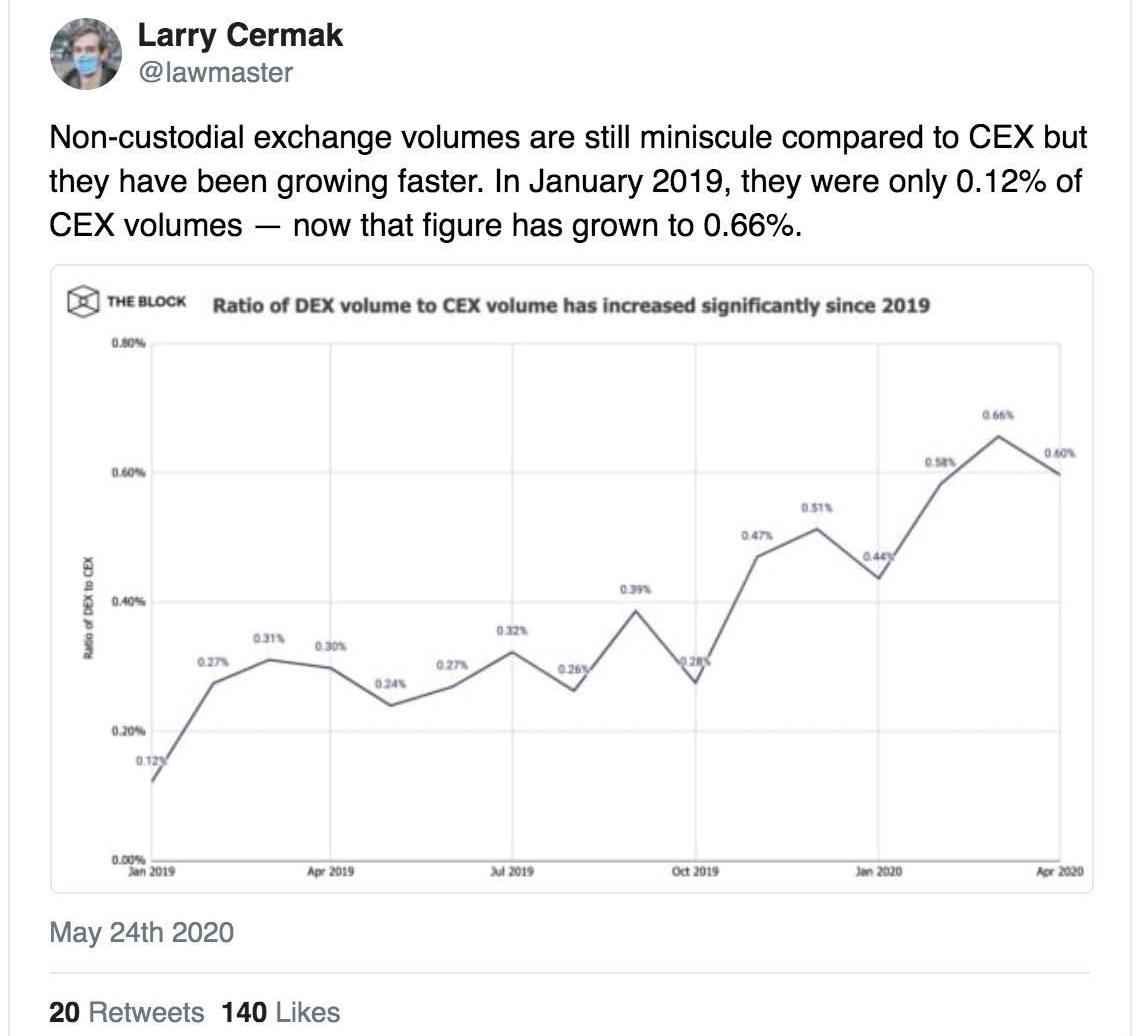

相比中心化交易所的交易量,DEX的规模仍然很小,但它正在快速成长,值得注意的是,今年3月-4月,CEX的交易量接近了历史高点,因此,同期的DEX增长尤为强劲。

区块链突破时代束缚的内生路线和外部路线。前两天群里看到一个消息,EOS母公司B1员工人数超过300名,群里有人接了句,如果他们都去玩DAPP,能让EOS上DAPP的日活翻倍.

1900/1/1 0:00:00今日,以太坊联合创始人Vitalikbuterin发布推文称:"上周,以太坊交易费用的收入已超过了多数预估的PoS验证者奖励.

1900/1/1 0:00:00来源:Longhash就在5月20日深夜,比特币社区传出一个惊人的消息,根据WhaleAlert的报道,一个据称很可能是属于中本聪钱包内的比特币发生了移动.

1900/1/1 0:00:005月12日凌晨,比特币成功地完成了历史上第三次“减半”,今年币圈最大事件之一在大家的共同见证下暂时画上了句号。但是,它的后续篇章才刚刚开启.

1900/1/1 0:00:00来源:量子学派,原题《比特币折叠》作者:海岛算师引2020年5月12日3:23,比特币在区块高度630000处完成诞生以来第三次“减半”,出块奖励从12.5BTC降至6.25BTC.

1900/1/1 0:00:00作者|哈希派分析团队Gate.io杠杆ETF行情:ETH5L 24H最高涨幅36.91%:据Gate.io芝麻开门行情显示,截至今日17:40,ETH 24H最高涨幅6.95%.

1900/1/1 0:00:00