散户又重新登上历史舞台,跟专业投资机构正面火拼,从期权市场,到股票市场,再到商品市场,狼烟四起。

这不是散户暴动,而是一场大起义,甚至是一场战争。

这场战争之后,金融投资领域将发生翻天地覆的变化,交易思想、逻辑全部颠覆。

很荣幸,我们正在见证历史!

01

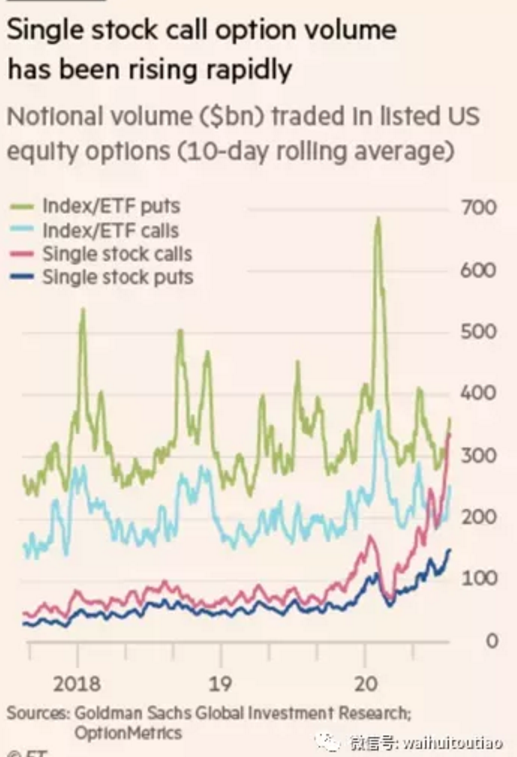

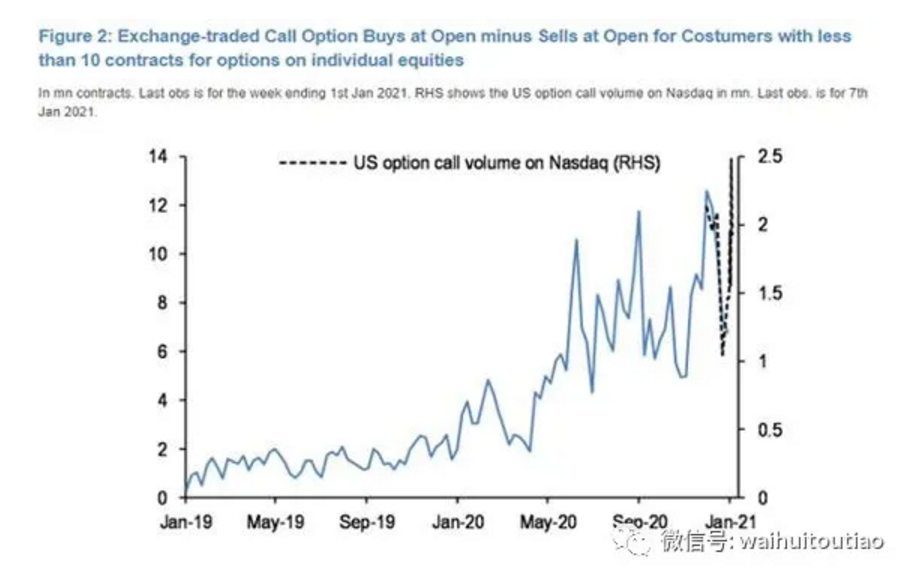

散户率先在期权市场起义,疯狂买入看涨期权。

他们完全不顾金融机构的警告,而大举买入的时间点也是美联储疯狂释放流动性之后,尤其是2021年以来(粉红色的线)

经历了2020年12月最后一周的季节性下跌后,散户看涨期权买盘大幅反弹,场外交易也是如此。

证据就是,12月份纽约证券交易所的保证金账户较前几个月强劲增长。

纳斯达克美国期权认购量变动如下,可以看到进入2021年后出现飙升(黑色虚线所示)

谁在买呢?散户。

像2000年的情况一样,散户在投机性期权购买中占主导作用(黄色圈圈所示)

贝莱德CEO:美国等发达市场数字资产创新落后导致支付成本较高:金色财经报道,全球资管巨头贝莱德(BlackRock)首席执行官Larry Fink在最新的投资者年度信函中称,数字资产领域正在发生非常有趣的发展,在许多新兴市场,比如印度、巴西和非洲部分地区正在目睹数字支付的巨大进步、降低成本和推进金融包容性。相比之下,包括美国在内的许多发达市场在创新方面落后,导致支付成本高得多。Larry Fink还预测美联储将继续专注于对抗通胀并继续加息,当今的银行业危机将更加重视资本市场的作用,他解释说:“随着银行可能在贷款方面受到更多限制,或者随着他们的客户意识到这些资产负债不匹配,我预计他们可能会转向资本市场寻求融资。”(blackrock)[2023/3/19 13:13:12]

接下来大戏就开始了!

面对疯狂的散户,机构投资者的观点是:期权市场出现了泡沫!散户的泡沫太大了。(这个观点是错的,后面有原因解释)

除了他们是散户期权交易的对手以外,他们还在股票市场进行了操作,也就是做空。

02

但是,散户在股票市场也对机构进行了围剿,上演世纪大逼空行情!

美国国会研究机构CRS评估UST崩盘事件,称稳定币存在监管漏洞:5月17日消息,支持美国国会的立法机构国会研究服务(CRS)发布了一份文件,其中包含算法稳定币的概述,并指出了在UST崩盘事件中值得关注的关键因素。

在这份报告中,CRS将UST的事故描述为“run-like(类似挤兑)”的情景,并假设存在与此类事件风险相关的政策问题。根据CRS的说法,当持有者对支持该资产锚定美元的储备持怀疑态度时,“挤兑”局面就开始了。随后,大量投资者同时撤出投资,造成了负面的多米诺效应,进而威胁到加密生态系统和传统金融系统的稳定。

该研究机构进一步解释说,在传统金融中,类似挤兑的情况受到监管和银行存款保险、流动性工具等其他措施的保护。这降低了那些考虑撤资者的动机。

另一方面,CRS指出,稳定币行业没有得到“充分监管”,其监管框架可能存在漏洞。此外,CRS强调了现有的政策建议,包括可能会限制可以支持稳定币的资产,以及建立报告要求等。(Cointelegraph)[2022/5/17 3:22:23]

过程是这样的:

1、投资者选中标的A,低位囤积一定筹码,慢慢推升。

2、投资者跟期权做市商定制看涨期权,做市商接单,卖出看涨期权给买方 A,自己开始买入标的A,做个对冲,以防交割时无标的。

3、投资者继续囤积筹码,甚至加速买入,推动标的A加速上涨。

动态 | 美国财政部外资管控局:监管加密货币产业将成为我们的首要任务:据BTCmanager报道,美国财政部海外资产控制办公室(OFAC)重新燃起了对监管加密货币行业和执行这些指导方针的兴趣。Mondaq于2019年8月13日报道称,该机构已经暗示,监管加密货币已成为其首要任务,它可能会使用一种积极的方式来净化该行业。根据这份报告,OFAC和其他美国金融机构一样,一直对加密货币非常感兴趣,但与美国证券交易委员会(SEC)和司法部(DOJ)不同,OFAC在监管加密货币方面采取了慢得多的方式。[2019/8/14]

4、交易商为了动态对冲风险,也被迫不断买入标的A。

5、第二步和第四步循环往复,导致标的A加速上涨,进入逼空状态。

6、标的A加速上涨,引起引趋势交易者,跟风者等等进场。

7、投资者择机反手迅速卖出股票,把做市商和追涨的外围多头套牢在高位。

典型案例就是AMC和GME的股票。

之前遭大量做空的股票,如GME、AMC和诺基亚等,股价都出现了飙升。其中,AMC周三一度上涨逾300%,GME也大涨130%。

散户多么疯狂呢?在散户的疯狂带动下,多个在线交易平台出现宕机。

很明显,这场散户与机构的对决,散户完全占据上风。

分析 | 64%美国选民担心家会非法利用加密货币捐赠:据CCN报道报道,根据区块链研究公司Clovr进行的一项调查显示,64%的受访美国选民担心家会想出非法利用加密货币捐赠的方法。独立人士中70%认为家会利用这些漏洞。相对而言,共和党人的不信任程度最低,为56%,民主党人则为66%。[2018/10/31]

看看战果:

香橼(著名做空机构)投降,黯然离场… …

Point72(对冲基金)7.5亿美元,全部赔光… …

Citadel(对冲基金)20亿美元,打光殆尽… …

Melvin(千亿资产的明星对冲基金)直接爆仓,濒临破产!

但是,华尔街本来就是一个金钱游戏,金钱没有道德,为了金钱可以牺牲规则。

特朗普撕开了美国的面纱,让大家看到美国并非完美,也有不少肮脏的交易。

这场散户与机构的对决,也撕开了华尔街的面纱,让大家看到华尔街光鲜亮丽的外表之下,面对亏钱的时候,也会干一些肮脏的事情。

它们都干了些什么事情呢?

Robinhood是iPhone上排名第一的金融应用,是最受美国散户欢迎的炒股平台。

华尔街干不过散户,但是散户交流的服务器,散户交易软件是华尔街能控制的,它们直接拔网线了!

美国证券交易委员会主席与商品期货交易委员会主席联合发表文章:美国证券交易委员会(SEC)主席杰伊·克雷顿和美国商品期货交易委员会主席克里斯托弗·吉安卡洛,联合在《华尔街日报》发表评论文章,文章从市场监管者的角度概述了加密货币领域面临的一些问题,并讨论了现行的监管规范是否适用于加密货币经济。该文章将分布式账本技术(DLT)描述为包括“支持加密货币和数字支付服务等一系列新金融产品的进步”。他们认为DLT是下一个潜在的提高经济效益的技术,有些人甚至将其与蒸汽机和个人电脑等生产力驱动型创新相比较。文章中还提到,加密货币最初是作为传统货币的便利化替代物而提出的,然而现在被当做投资资产。文章提倡政策制定者重新审视与加密货币经营相关的监管手段,还认识到加密货币“市场是新的,不断发展的和国际的”,因此需要“灵活和前瞻性”的监管反应。[2018/1/27]

先是大本营WSB论坛服务器被关闭,然后周四以Robinhood为代表的美国券商直接关闭了GME、AMC和诺基亚等股票的买卖。

也就是说,不让散户买入了。

更过分的是,社交平台上也搜不到这些公司的股票和代码。

愿服输是交易最起码的道德底线,但是华尔街输了直接把散户的网线,然后趁机屠杀他们。

这一招,太low了!

03

散户跟机构的对决,远未结束,又蔓延到了大宗商品市场。

昨晚九点半公布的美国第四季度GDP年化季率初值录得4%,美国2020年全年GDP增速录得-3.5%,为2009年以来首次录得负值,且创1946年以来新低。

一小时后,白银成为了最亮眼的“明星”,涨幅一路扩大至6%。

昨天晚上十点半,沪银主力合约冲上5500元/千克,日内涨4.72%;COMEX期银冲上26美元/盎司,日内涨2.49%;白银T+D上破5300元/千克,日内涨2.43%。

此次白银大涨的动因或许不是美国GDP数据,而是最近把金融市场闹得沸沸扬扬的Reddit论坛上的美国散户。

近日,Reddit论坛上的WallStreetBets(WSB)子论坛因为游戏驿站GME大战华尔街声名鹊起,成了新一代“点金石”,其重点讨论的多个股票都出现了暴涨,这些股票被称为WSB概念股。

但是,交易商不让他们交易这些股票和股票期权了,比如AMC院线、黑莓、Express、游戏驿站、高斯电子、美国航空公司、Castor Maritime、Sundial Growers等等。

怎么办?海量散户已经狂热,资金必须找到地方发泄。

论坛散户们只能把目标转向论坛提及的其他热门股票和资产。有网友在该论坛发帖提及白银ETF iShares:“他们不可能暂停或者移除白银的交易,这是一个机会。”

随后白银就一路暴涨。

他们疯狂的表示,单考虑通胀因素,白银应该达到200美元/盎司!

Zerohedge也猜测,Reddit散户的逼空浪潮可能已经转移至贵金属市场。

04

如何看待这场狼烟四起的散户和机构对决呢?

1、散户起义根源是什么?

我们在《泡沫的顶点,还是繁荣的起点?》说的很清楚:就是史无前例的流动性。

2020年,除中国之外的西方主要的10个国家,从2020年3月份迄今的印钞量,如果按照名义价值计算,抵得过2008年之前5000年文明史所有的印钞量相加。

未来,全球将实践MMT理论,2020年流动性释放只是刚刚开始,更天量的流动性还在后面等着呢。

如此大规模流动性,散户怎么可能会等着让财富被稀释呢?他们必须找到突围的方法,也就是金融投资。

这是根源,只要美联储不把流动性收回去,散户疯狂就不会控制住。

所以,我们可以推测,这几只期权、股票,或者白银也只是刚刚开始,接下来会蔓延至所有金融领域!

这是必然的,因为我国宏观情况跟美国差不多,但是我们哪些资产在飙升呢?房子。

全国各地都在拼命的按房价!

所以,做好准备吧,散户起义会蔓延至各个金融市场!

2、散户和机构谁会赢?

宏观流动性不变,我们的观点就一直是:看空的输。当然,这是长期视角。

我们在《泡沫的顶点,还是繁荣的起点?》还说了一些观点:

时代变了,投资逻辑当然也要变。投资赚钱,就赚信仰的钱,赚一致预期的钱。

至于,价值投资、稀缺性、技术分析等等,也都只是“故事”而已,目的还是让多数人形成一致预期,赚他们的钱而已。

投资要义就是:流动性无限的情况下,谁的煽动性强,谁能够引导一致预期,谁就能够获得更高的投资回报。

在MMT制度下,资产估值没有泡沫,而是繁荣的起点。比拼的就是,谁的煽动性强,谁能够引导一致预期。

再看一下现实情况,美国散户起义发源地是哪里?散户论坛,WallStreetBets。

这个论坛一个重要作用就是,引导散户的一致预期,所以他们看起来才所向披靡!

3、谁是真正的敌人?

实际上,这场华尔街和散户的对决,散户全面起义的一个原因就是,华尔街那群“老年人”思想太过固执,还没有适应新时代的节奏。

在天量流动性背景之下,华尔街不应该还跟散户玩零和博弈,因为他们有共同的远景:资产价格上涨。

管他什么呢?只要资产价格上涨,我做交易的就能赚钱,就开心。

谁有可能不喜欢资产价格上涨呢?监管机构,或者说是权力机构。

原因是,他们还得考虑经济增长,严控资金“脱实向虚”,考虑贫富分化,考虑饥饿稳定等等,所以必要的时候,他们会遏制资产价格。

举个例子,昨天A股为啥挨了一记闷棍?还不是因为宏观流动性收紧!

当天早上资金就非常紧张,债券市场交易员就很痛苦,很多人都清楚当天股市不会好过。

当然,更重要的是,中国房价开始有松动的苗头了,上海楼市已经疯了。

结果监管机构开始管控流动性了,金融市场一片狼藉。

横向对比一下,我们就非常清楚,未来交易只有一个主逻辑:流动性节奏。

长期看,流动性是泛滥的,但是短期监管机构会控制节奏,这就会主导资产价格节奏:长期上涨,短期起伏。

这次美国散户起义,是市场交易逻辑的争夺之战,这场战争之后,金融市场将发生翻天覆地的变化!

最后,建议大家趁早放弃价值投资等过时的交易思想,积极拥抱流动性这个主逻辑。

为什么不在少数的币友认为本轮牛市已经结束了呢?最直观的感觉就是,2020年的BTC走势实在太像2017年了.

1900/1/1 0:00:00先来回答一个问题:Osasion欧赛是什么?它要做什么?首先回答第一个问题,Osasion是什么?Osasion欧赛公链,旨在建立去中心化资产共识链上分布式金融生态.

1900/1/1 0:00:002020年12月,火币正式推出生态链 Heco,从性能上看,Heco的TPS能够达到500+,交易确认时间为3秒左右,GAS费用以HT计价约为0.001美金,在以太坊网络囿于低效拥堵状态的当下.

1900/1/1 0:00:00以太坊域名服务(ENS)运营总监Brantly Millegan在自己Medium博客发表2020年总结和2021年展望.

1900/1/1 0:00:00观点:从Saddle看DeFi中的分叉与护城河本周,除了动荡的市场和ETH创价格新高,另一大新闻是Saddle Finance的上线,这是一个由DeFi?知名风投人支持的AMM.

1900/1/1 0:00:00原文标题:每日辟谣|数字货币呼之欲出,这些套路要警惕! 视觉中国供图随着央行数字人民币逐步在北京、上海等地进入测试阶段,数字货币在我国呼之欲出。与此同时,相关谣言或虚假信息也层出不穷.

1900/1/1 0:00:00