美东时间2021年2月2日,灰度投资公司在推特发布其2020年Q4投资报告,内容主要分为:回顾2020年的比特币市场、展望2021年的加密市场、2020年Q4数字资产投资的亮眼成绩、总结四大部分。

灰度投资(Grayscale Investments)是全球最大的数字资产管理公司,截至2020年12月31日,其管理的资产超过202亿美元。通过其9个投资产品系列,灰度主要“以传统的安全性,而无需直接购买,存储和保管数字货币”的形式提供对数字资产类别的访问和敞口。

以下为灰度2020Q4报告正文全文:

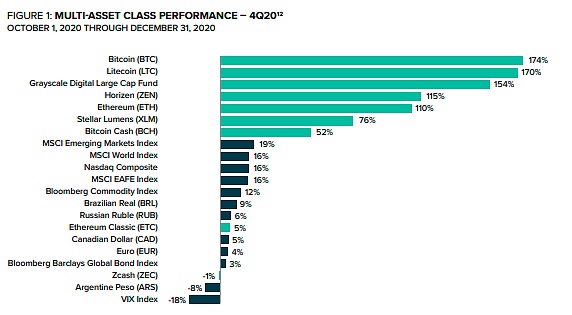

比特币的价值受到了全球大流行、毁灭性股市崩盘和不断升级的地缘紧张局势的考验。然而,在史无前例的美国货币政策下,比特币被证明具有弹性,并在2020年成为本年度表现最佳的资产之一。

比特币在大幅波动期间的表现能力比以往任何时候都吸引了更多金融机构、投资者和行业观察家的关注。

金融和科技界有影响力的人物表示,公众支持比特币作为一种投资、产品和货币商品。当这些历史书被写下来的时候,2020年将被认为是比特币和更广泛的数字货币采用的一个重大转折点。

比特币军备竞赛——比特币正在成为投资组合中广泛使用的多样化工具。主流投资者、咨询公司甚至银行都在改变对比特币的看法。分配给比特币的职业风险已经变成了一种落后的职业风险。2020年,我们看到金融机构将比特币纳入其资产负债表——2021年,我们可能会看到各国纷纷效仿。

金融顾问兴趣——RIA(投资顾问)在2020年第4季度的兴趣激增,越来越多的金融顾问收到有关数字货币的问题。随着比特币等主要数字货币在2020年的表现,有理由预计,更多的投资者和顾问都将考虑如何将这一资产类别最适合地用在更大的投资组合中。财富管理公司为大约80万亿美元的资产提供咨询服务,大多数目前还没有推荐数字资产。

KingData监控:灰度ETC基金持仓总规模变为 1233.2万 枚 ETC:据KingData数据显示,灰度 ETC 基金减持 1013.67 枚以太坊经典,基金持仓总规模变为 1233.2万 枚 ETC。注:灰度暂未开放赎回,小幅减持或因每股含币量微调、扣减管理费所致。[2021/7/10 0:41:21]

比特币奖励可能成为比特币需求的一个重要来源——美国信用卡的年支出为4万亿美元,借记卡在消费上的年支出超过3万亿美元。Fold、CashApp和BlockFi是2020年推出比特币奖励卡的企业之一。我们预计,随着这些比特币产品的成功,各大信用卡公司可能会效仿。

比特币被公认为一种清洁能源激励机制——中国的能源消费和采矿业的地理集中度长期以来一直是比特币的热门话题。这种说法正在改变很快。通过将比特币开采融入整个大陆最高效的能源基础设施,北美正在成为一个矿业强国,其中包括Foundry。能源公司正在做出一个纯粹经济的决定,充分利用先前浪费的能源,并以此获得报酬。比特币开采正在帮助补贴未充分利用的能源基础设施,并可能被纳入公共绿色能源计划。

去中心化金融正在兴起——数十亿的流动性借贷和交换使得去中心化金融(DeFi)成为数字货币生态系统中最强大的非比特币用例。随着传统市场对收益率追求的加剧,我们预计主要金融公司将考虑与去中心化协议进行整合。

国家采用数字货币——虽然许多国家都有关于数字货币的法律,但很少有国家认真地将数字货币引入或纳入政府拥有的一套金融工具。货币监理署(OCC)最近的指导意见表明,美国银行可能希望将数字货币纳入其结算基础设施。到2021年,我们可能会看到数字货币开始融入国家银行基础设施。

方舟投资管理公司买入超16万股灰度比特币信托,卖出7030股Coinbase股票:官方消息,据方舟投资管理公司(ArkInvestmentManagement)基金持仓数据显示,ARK基金5月25日买入了163,699股灰度比特币信托(GBTC),并卖出了7030股Coinbase股票,其中ARKK基金卖出5016股Coinbase股票,ARKW基金卖出2014股Coinbase股票。[2021/5/26 22:46:30]

2020年第四季度亮点

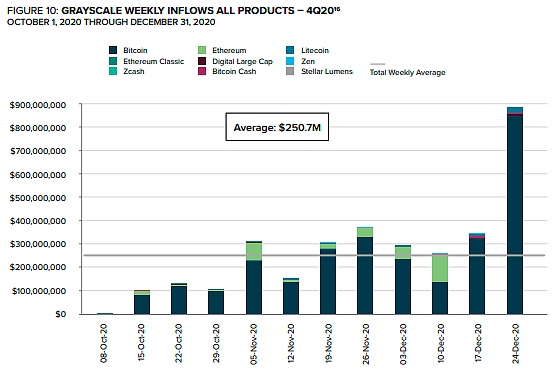

灰度产品的总投资:33亿美元

平均每周投资–所有产品:2.507亿美元

平均每周投资–Grayscale?比特币信托:2.171亿美元

平均每周投资–Grayscale?以太坊信托:2630万美元

平均每周投资–Grayscale?数字大盘基金:160万美元

平均每周投资–比特币Trust的灰度产品:3360万美元

大多数投资(93%)来自机构投资者,主要由资产管理人主导。

截至2020年亮点

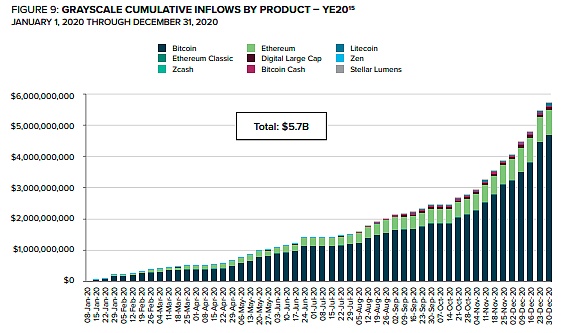

灰度产品的总投资:57亿美元

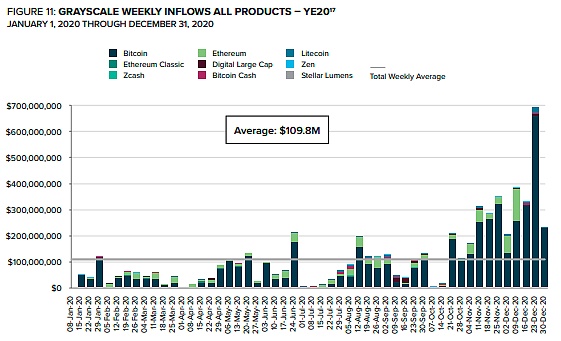

平均每周投资–所有产品:1.098亿美元

平均每周投资–Grayscale? 比特币信托:9000万美元

平均每周投资–Grayscale?以太坊信托:1520万美元

平均每周投资–Grayscale?数字大盘基金:140万美元

平均每周投资–比特币Trust9的灰度产品:1980万美元

大多数投资(86%)来自机构投资者,主要由资产管理人主导。

灰度CEO:BTC价格下跌10%是买入机会:灰度CEO Michael Sonnenshein在推特上发文表示,我们不认为BTC价格下跌10%是“价格修正”,我们称其为买入机会。[2021/3/15 18:46:17]

启示

2020年对于灰度和数字资产而言是标志性的一年。感谢社区和我们的投资者使之成为可能。我们很自豪分享这些反映了整个2020年(尤其是2020年第四季度)大规模采用的数据。

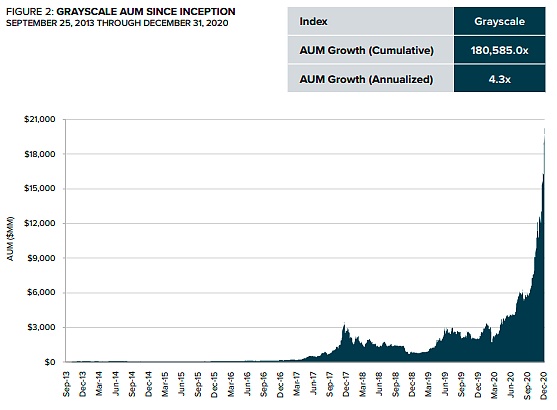

第四季度30亿美元:Grayscale经历了前所未有的投资者需求,约有33亿美元的资金流入。2020年,对灰度产品系列的投资超过57亿美元,是2013-2019年产品累计流入量(12亿美元)的四倍多。

自成立以来,Grayscale系列产品已有近69亿美元的资金流入。

200亿美元的资产管理规模:2020年年初,Grayscale管理着20亿美元的资产,到2020年底,Grayscale管理着202亿美元的资产。2020年,灰度比特币信托是世界上增长最快的投资产品之一,从18亿美元增长到175亿美元的资产管理规模。这是数字货币生态系统成熟的难以置信的证明。

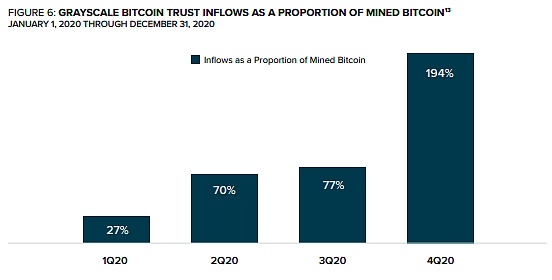

灰度比特币信托的流入量超过了开采的比特币:正如我们在之前的报告中所指出的,进入灰度比特币信托的流入量持续增长,占比特币开采量的1%。这一指标意义重大,因为众所周知,矿工是市场的天然卖家,他们经常使用新开采的比特币支付运营费用。在2020年第四季度,比特币流入量约为开采比特币的194%。

然而,这些比较只是为了说明市场的供给和需求。在估量期间,市场无法洞察任何新开采的比特币的去向。

机构就在这里:历史上,机构在灰度资金流入中占了大多数。在2020年第四季度尤其如此,因为机构占资本流入的93%,即30亿美元。鉴于最近机构对比特币的热情高涨的新闻纷至沓来,这一点或许并不令人意外。实际上,灰度比特币信托占我们系列产品所有流入量的87%,这是自2017年第二季度以来的最高占比,这进一步证明了机构将比特币视为储备资产。

灰度报告:CBDC会强化比特币在数字经济中的作用:资产管理公司灰度(Grayscale Investments)的报告称,比特币在“全球数字经济”中的作用可能会被央行数字货币(CBDC)强化,而不是削弱。“不管CBDC能否成功引入,它已经迫使机构考虑采用数字货币基础设施,强化了非主权数字货币(如比特币)的地位。”此外,即使CBDC和比特币都被平台化,它们也会有很大的不同,比特币仍被视为“一种非选择”。(Ambcrypto)[2020/5/23]

机构间的平均承诺额也在以显著的速度增长。(2020Q4)机构的平均承诺额为680万美元,高于第三季度290万美元的平均水平。

金融顾问的需求激增:2020年第4季度,灰度受到了财富管理公司的大量关注,他们有兴趣进一步了解比特币,以满足日益增长的客户需求。这是过去六个月新出现的趋势的一部分,这一趋势对于比特币的继续采用至关重要。

季度展望

在第四季度,即使考虑到费用、开支和其他与基金相关的成本,Grayscale的大多数产品都显著优于主要指数。

伴随着数字资产价格上涨,资金从机构流入,Grayscale管理的资产在2020年第四季度达到历史高点。从2020年初至今,Grayscale的资产管理规模从20亿美元增至202亿美元,增长了近10倍。

在过去的七年里,投资者的兴趣在快速增长之前是缓慢建立的。事实上,2020年连续四个季度破纪录标志着灰度投资公司和整个数字资产的转折点。具体来说,全球各国政府的货币和财政措施是比特币兴趣激增的催化剂。

动态 | 灰度通过减少山寨币重新平衡DLC基金:数字资产管理公司灰度(Grayscale Investments)宣布已完成季度评估,更新了其数字大盘基金(DLC)的权重。DLC基金的资产包括BTC、ETH、XRP、BCH和LTC,其中大部分为BTC。该公司强调,在2019年6月30日至9月30日期间,全部山寨币的比例都有所减少,在DLC基金的季度审查报告(9月30日)之后也没有新资产符合纳入条件。[2019/10/8]

如下图4所示,机构投资者继续增加配置规模。机构平均配置规模为680万美元,是2020年第三季度290万美元的两倍多。

随着货币通胀成为一个紧迫的问题,机构投资者采取行动,将资金分配给比特币。这一点可以在媒体上看到,并得到了我们团队与投资者对话的支持。图5展示了在这个范例中,比特币在市场以及我们的系列产品中占据了主导地位。

尽管由于2020年5月比特币减半,新产出的比特币供应有所放缓,但流入灰度的速度却显著加快。2020年第四季度流入灰度比特币信托基金的比特币数量几乎是同期开采量的两倍。这一趋势仍然是市场上比特币供应有限的一个主要因素。

同样,这只说明了流入的规模,并不表明开采的比特币正直接投资于灰度比特币信托基金。

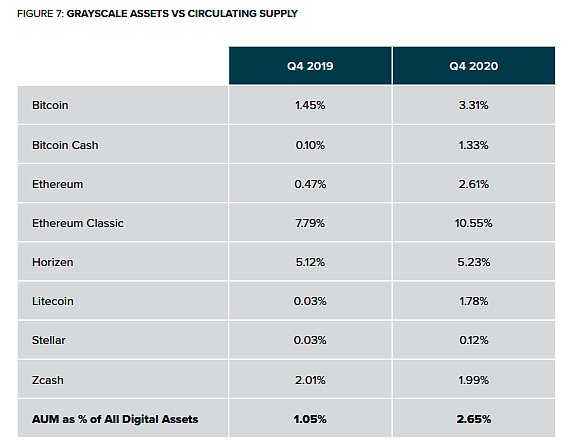

随着投资界对灰度产品的显著增长和使用,我们对各种数字资产的流通供应的比例管理大幅增加。年内,灰度管理下的比特币流通量从1.45%上升到3.31%。同样,2020年,灰度管理的流通以太坊的比例从0.47%上升到2.61%。

接下来,我们将提供2020年第四季度和2020全年的标准系列投资活动的分析。

从灰度视角看投资活动

Grayscale在第四季度共流入了33亿美元,使2020全年的流入资金达到57亿美元。

第四季度所有产品的平均周投资额为2.507亿美元,而2020全年的平均周投资为1.098亿美元。

2020年第四季度,流入灰度比特币信托基金的资金达到创纪录的28亿美元。这使得2020全年灰度比特币信托基金的资金流入达到47亿美元,是过去6年累计资金流入的4倍多。

2020年第四季度,不包括灰度比特币信托的灰度产品需求增长至4.364亿美元,环比增长35%,比2019年第四季度增长近1300%。增长的主要原因是对灰度以太坊信托(3.418亿美元)的持续流入,使灰度产品(不包含灰度比特币信托)的流入达到10亿美元。

投资者简介

在2020年第四季度,灰度机构资本占总流入的93%。同时一些著名投资者和资产管理公司也发宣告入场,这是一个有意义的趋势。对许多投资者来说,过早投资的风险很快演变成了为时已晚的风险。

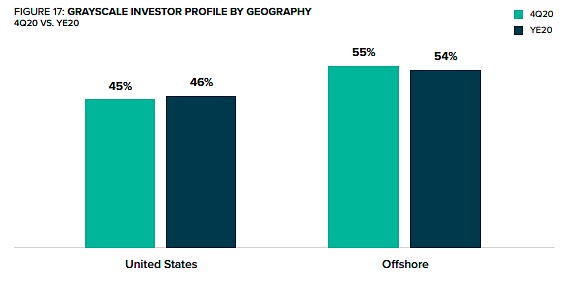

本季度新增灰度产品投资资本的地理来源中,海外投资者的权重略高(55%),与2020年持平。

结论

引用托马斯·杰斐逊的话,“在每一个允许使用纸币的国家,纸币都有可能被滥用,过去是,现在是,将来永远都会被滥用。”2020年,机构投资者认识到,比特币是一种可行的选择,可以抵消纸币的丰富性和黄金的笨重性。在一个负收益债务超过17万亿美元的世界里,我们相信比特币将在2021年继续成为投资者投资组合的基石。

比特币在投资界占据中心地位,而灰度有幸成为2020年投资的主要渠道之一,总流入量约为57亿美元。我们很自豪能成为世界上发展最快的资产管理公司之一,并继续感谢投资者委托我们投资价值超过200亿美元的产品。随着数字资产在2021年的加速采用,我们期待着继续为投资界服务。

区块链作为数字时代的底层技术,具有去中心化、开放性、自治性、匿名性、可编程和可追溯的六大特征,正是这六大技术特征使得区块链具备了革命性颠覆性技术的特质.

1900/1/1 0:00:002月3日,波场TRON 2021全球Defi Hackathon开发者千万美金赏金大赛正式拉开帷幕,高达1000万美金的高额奖池让各界的开发者跃跃欲试.

1900/1/1 0:00:00为什么《条例》的出台对区块链、数字货币行业会产生重大影响《条例》是如何界定非法集资的应该如何看待《条例》规定的防范和处置非法集资的原则哪个机构负责防范和处置非法集资工作监管部门如何调查非法集资案.

1900/1/1 0:00:00摘要:德意志银行有一个加密货币托管平台的原型。根据计划,其平台将从为机构投资者提供托管服务开始,一直拓展到代币发行和交易服务。这些计划发表在世界经济论坛 2020 年 12 月发布的一份报告中.

1900/1/1 0:00:00中国春节就要到了,在这辞旧迎新的时刻,波卡亚洲团队总结了过去的 2020,展望 2021。过去的 2020 对于波卡来说是非常精彩的一年:波卡主网上线,生态迅速发展,平行链测试网 Rococo.

1900/1/1 0:00:00为DeFi而生的公链平台Ergo本文将深入介绍为DeFi而生的公链平台Ergo。但在了解Ergo之前,我们首先来了解最基础的概念DeFi.

1900/1/1 0:00:00