在GMX获得成功之后,各种分叉项目出现,去中心化衍生品赛道迎来激烈竞争。MUXProtocol是近期表现较好的一个项目,虽然它在机制上和GMX类似,但在一些细节上的改进可能使MUXProtocol有能力挑战GMX的地位。

MUXProtocol实际上是MCDEX的V4版本,是MCDEX的品牌升级,该项目早期获得过BinanceLabs、DelphiDigital、MultichainCapital、FenbushiCapital等的投资。

本文将以和GMX对比的方式解读MUXProtocol的各项机制。

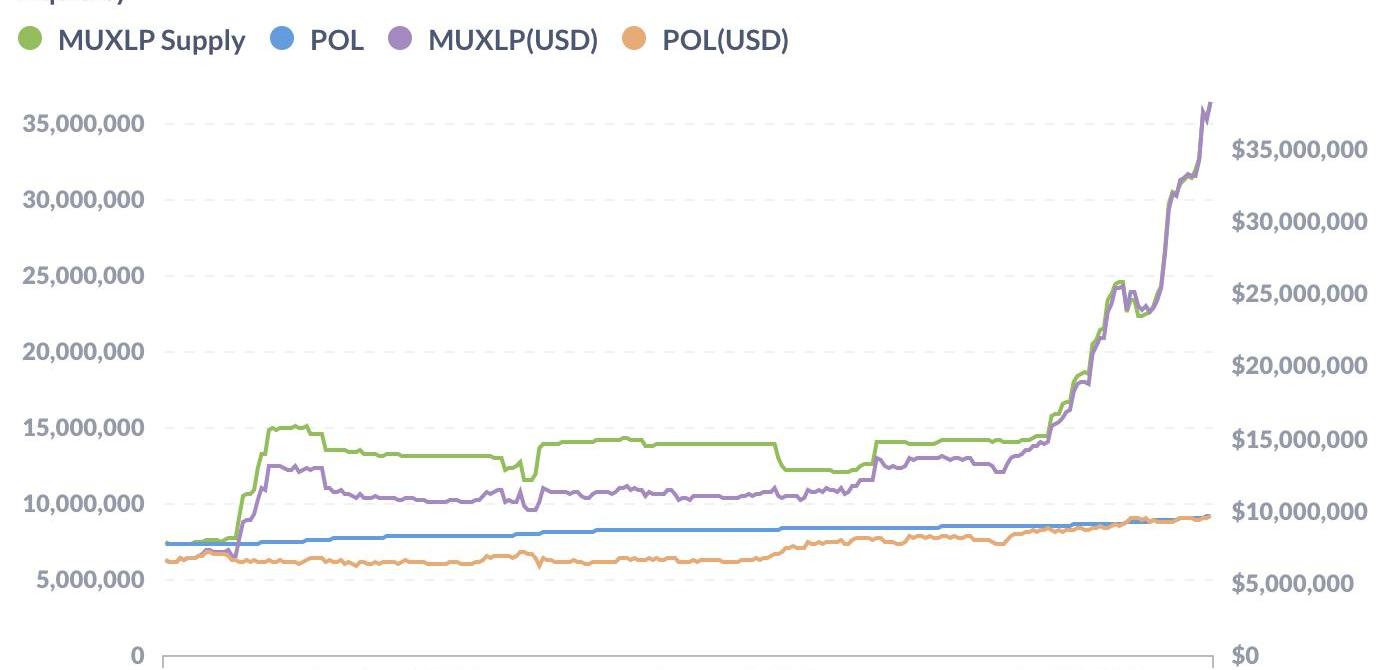

协议拥有的流动性近千万美元

和GMX及其它分叉项目不同,MUXProtocol并不是一个新组建的团队开发的新项目,此前MCDEX就是衍生品赛道的主要竞争者之一。MCDEX在2020年上半年上线了V1版本,并在2021年上线了引入新的虚拟自动做市商模型的V3版本。从2021年11月就开始,团队就在规划MCDEXV4,也就是MUXProtocol的设计。2022年12月1日,MCDEX正式关闭,正式更名为MUX?Protocol。

MUXProtocol从一开始就有协议拥有的流动性,可以通过这些流动性实现冷启动,在并不需要过多增发代币激励外部流动性的情况下满足交易需求。根据MUXProtocol的官方数据,从2022年8月1日项目刚上线开始的大半个月里,几乎所有的流动性都是协议拥有的,且这部分流动性也能给协议带来盈利。一开始,2022年8月1日,协议拥有740万MUXLP,价值657万美元;截至2023年5月5日,协议拥有914万MUXLP,价值961万美元。随着近期MUXProtocol的吸引力增加,外部流动性增多,协议拥有的流动性占比下降,但仍然有25.89%。

MakerDAO:旗下借贷协议SparkProtocolDAI借出量创历史新高:7月24日消息,MakerDAO 官方宣布,旗下以 DAI 稳定币为中心的 DeFi 借贷协议 Spark Protocol DAI 借出量创历史新高,达1444万枚。[2023/7/25 15:56:19]

支持多链与聚合交易

MCDEX在V3版本中就支持多链,如今MUXProtocol延续了这一特性,在Arbitrum、BNB链、Optimism、Avalanche、Fantom上部署。虽然在这些链上都可以进行交易,但MUXLP的质押只能发生在Arbitrum上,要想获得收益,需要将MUXLP跨链到Arbitrum上进行质押。为了防止套利,MUXLP的买卖设置有18分钟的执行等待时间。

MUXProtocol的另一个创新点在于能够聚合不同链和不同链上衍生品交易所的流动性,希望能解决流动性在不同链和数十个项目中分割的问题。在MUX上交易时,MUX聚合器会比较各种衍生品协议的综合交易成本,包括价格、点差、滑点、持仓费用等。

1836枚BTC从匿名钱包转移到Coinbase:金色财经报道,据Whale Alert监测,1836枚BTC (价值约:4895万美元) 从匿名钱包转移到Coinbase。[2023/5/22 15:17:55]

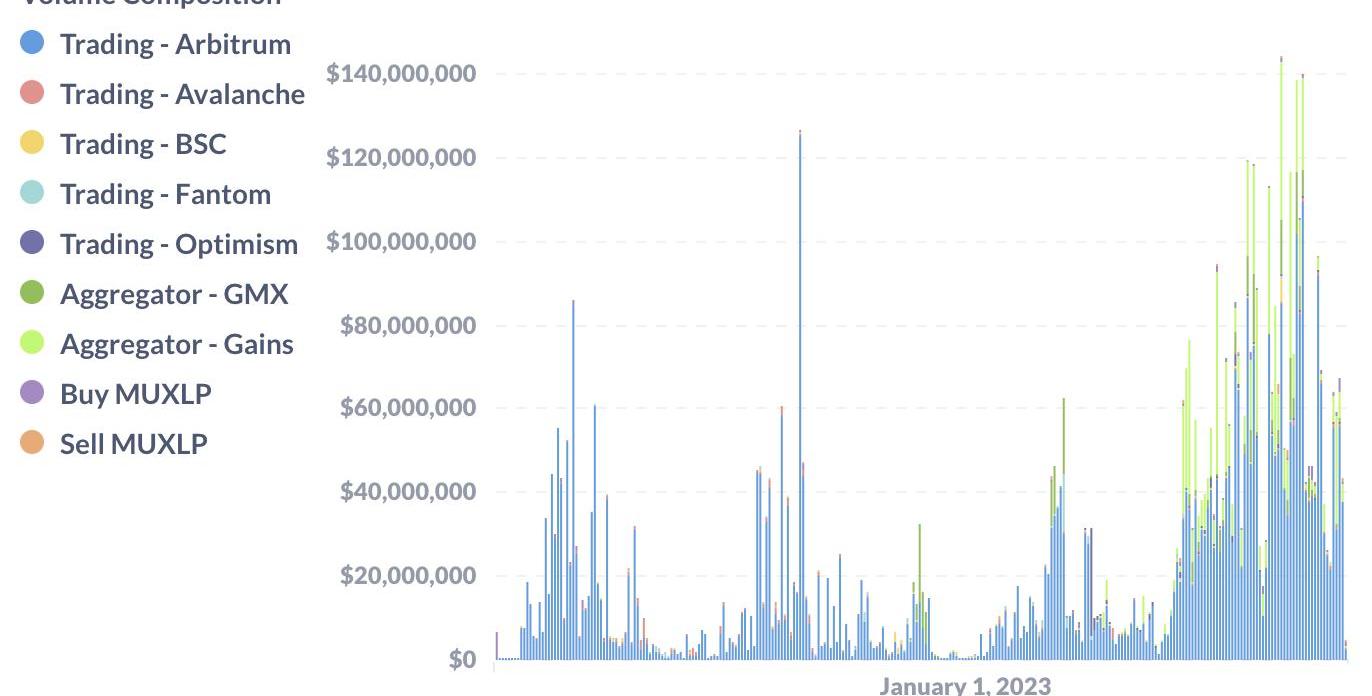

但根据实际情况,通过MUX执行的交易绝大多数也发生在MUX中,尤其是Arbitrum上的MUX中,如下图所示。例如4月4日,MUX中总的交易量为4342万美元,其中MUX的Arbitrum上有3751万美元,通过Gains聚合交易437万美元,MUXLP的买卖共113万美元,其它交易忽略不计。说明多链和聚合交易对MUX交易量的提升并不大。

代币经济与收益分配

MUXProtocol中包含以下四种代币。

MUXLP:即MUX中的LP代币,其中包含ETH、BTC、ARB、AVAX、OP、BNB、USDC、USDT等。

MCB:协议的主要代币,可交易可转让,最初由MCDEX发行。用户可以锁定MCB以获得veMUX。

MUX:一种不可转让的代币,通过质押veMUX或MUXLP获得。质押MUX也可以获得veMUX,MUX可以解锁成为MCB。

FTC因隐私和安全问题对推特进行更深入审查:金色财经报道,据知情人士透露,在埃隆·马斯克收购推特后,美国联邦贸易委员会(FTC)对该公司的隐私和数据安全做法进行更深入的调查。FTC律师在上个月询问了两名推特前高管——前首席隐私官Damien Kieran和首席网络安全官Lea Kissner。这次调查标志着FTC至少第三次就其隐私和数据安全做法对推特进行审查,审查可能导致数百万美元的罚款,以及FTC对马斯克本人施加义务的新命令,这些义务将适用于其所有公司,即使他卸任CEO或离开推特也仍然有效。(金十)[2022/12/21 21:57:32]

veMUX:协议的治理代币,通过锁定MCB或MUX获得,持有veMUX才能获得协议收入和MUX奖励。veMUX在锁定MCB或MUX时生成,并随着锁定时间的减少而被销毁。

在GMX及其分叉项目中都采用了三种代币的模型,分别是GLP、GMX、esGMX。不同点在于,GMX中,质押GMX或esGMX代币都可以获得协议收入,如果是质押的GMX,则随时可以赎回。而MUXProtocol中则需要长时间锁仓MCB和MUX才能获得协议收入。

在收入的分配上,GMX将30%的收入以ETH的形式分配给GLP的持有者,70%分配给GMX或esGMX的持有者。MUXProtocol也将70%的收入分配给MUXLP的持有者,但由于其中由一部分MUXLP是协议拥有的流动性,这一部分会分配给veMUX的持有者;剩下的30%则用于购买MUXLP,并作为协议拥有的流动性。那么veMUX持有者直接获得的协议收入比例将小于GMX和esGMX的质押者,但考虑到协议持有的MUXLP也应计入MCB的价值,MCB的价值捕获能力会更强。

前Nova Labs首席产品官将加入Helium基金会担任其首席执行官:11月2日消息,去中心化无线通信网络 Helium 发文称,前 Nova Labs 首席产品官 Abhay Kumar 将加入 Helium 基金会担任首席执行官,来自 Strata 的 Solana 工程团队已被收购,以将所有协议开发迁移到 Helium 基金会。[2022/11/2 12:10:31]

交易滑点按资产流动性分类

MUX和GMX都采用团队运行的预言机报价,GMX允许交易员无滑点的交易,随着GLP流动性的增加,对于大户,可以提供比中心化交易所更好的无滑点流动性。但随之也引发了一个问题,由于预言机根据中心化交易所报价,如果支持的某种资产在中心化交易所的流动性不是很好,交易员就可以通过操纵中心化交易所的价格来攻击GMX,例如曾经发生在GMX上的AVAX攻击。

考虑到上述问题,MUX对不同资产进行了分类并给予不同的价差,对于流动性更好的BTC和ETH,采用和GMX一样的无滑点交易;流动性一般的BNB、FTM、AVAX滑点在0.12%附近。确保能够在相对安全的情况下支持更多资产。

交易手续费和资金费用

GMX中杠杆交易在开仓和平仓时收取的手续费均为0.1%,MUX的交易手续费为0.08%,这个比例和中心化交易所中的现货交易类似,但略高于中心化交易所的合约交易手续费。考虑到GMX和MUX可提供无滑点的流动性,对应的手续费存在合理性。

Lisk宣布启动区块链捐赠计划:金色财经报道,Lisk表示,Lisk为开发人员提供了将他们的区块链想法转化为数字对应物的工具。现在,Lisk通过Lisk赠款计划进一步承诺了对区块链可访问性的承诺,Lisk提供了高达130万美元的捐赠,可用于将开发团队从共享奖池中分离出来。[2022/8/12 12:21:15]

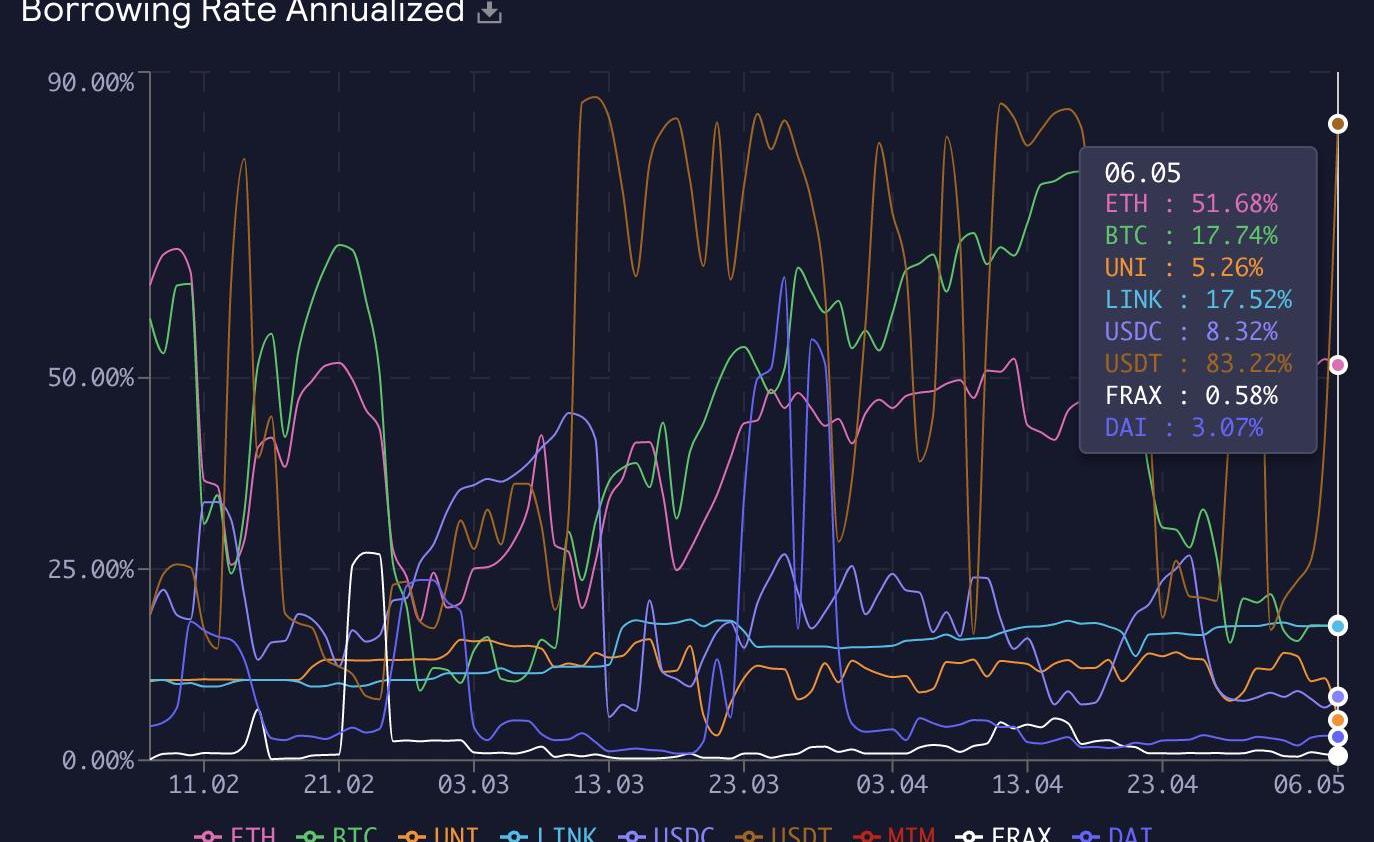

而对于交易员,在GMX上交易更高的成本是资金费用,GMX和MUX中的资金费用也就是杠杆交易的借币费用,同时对多头和空头收取,但收取的比例不一样。

GMX完全根据资金的利用率,也就是已借资产/可借资产的比例进行计算。例如在5月6日以太坊基金会将ETH转到交易所,AndrewKang等人开始做空的情况下,USDT的借币年化利率已经上升到83.22%。这部分交易员通常都是高杠杆交易,资金费用是交易中非常重要的一笔成本。

在Synthetix/Kwenta这对组合中,则根据多头和空头的仓位数量关系来决定是增加还是减少资金费用。实际过程中,资金费用波动较大,也可能带来预料之外的损失。

MUX的资金费用逻辑和GMX类似,都根据资金的占用比例来确定,但同时设定了一个基础值和最高值。做多BTC、ETH的最高年化资金费用为20%,做多BNB、AVAX、FTX的最高年化资金费用为30%,做空的最高资金费用也统一设定为30%。

MUX的做法会更有利于交易员,减少持仓过程中的成本,并使成本更加可以预测。MUX和GMX对多头和空头收取的资金费用都是作为协议收入的一部分,在利益相关者之间分配,MUX减少了费用,那么MUXLP和veMUX持有者的收入比例也会相应减少。

杠杆倍数和清算

清算费用对于中心化交易所是一笔不可忽视的收入,交易所也经常因此和用户产生矛盾。比如某推特用户在某交易所20倍杠杆做多ARB,按照普通人的理解,ARB下跌5%会导致本金亏光。但是根据该交易所对ARB持仓的规定,该用户持有的ARB价格下跌1.3%就会被强行平仓,剩下的资金也会被没收。

通常情况下,链上衍生品交易所的清算规则都会比中心化交易所更加合理。中心化交易所设定苛刻的清算标准的理由在于当发生清算时,需要预留一定的价格波动空间,防止在流动性降低时因为平仓不及时导致交易所自身亏损。

GMX和MUX这类以LP组成的流动性池为对手盘的链上衍生品交易所在这方面有天然的优势,他们都限制了最大开仓量,保证流动性池中始终有足够的流动性。

GMX最高允许50倍杠杆,在维持保证金不足1%时强行平仓,也就是在50倍杠杆价格波动1%时强行平仓。MUX最高允许100倍杠杆,在维持保证金不足0.5%时强行平仓。链上衍生品平台中交易员的杠杆倍数通常较高,MUX会对高杠杆用户更友好。

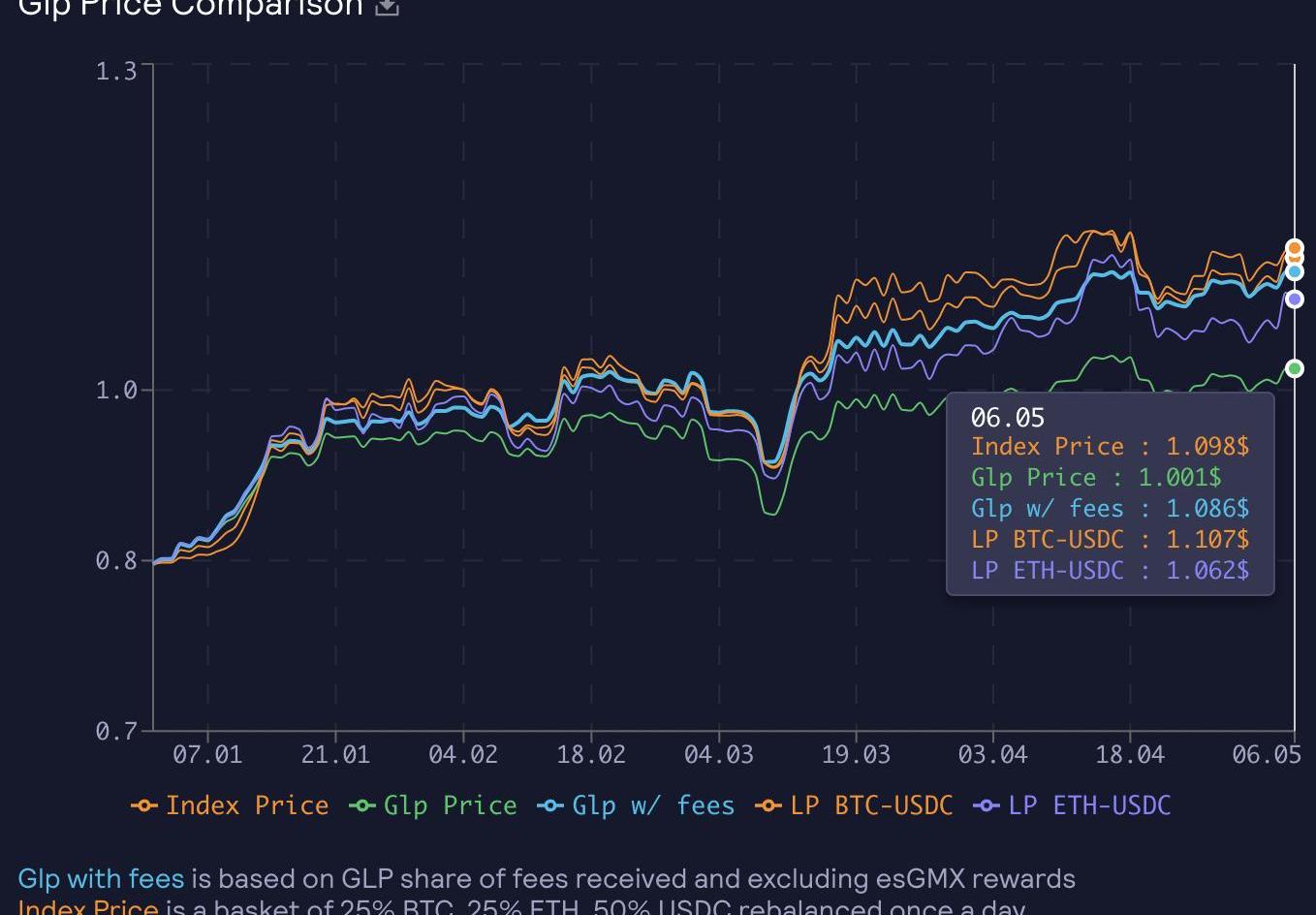

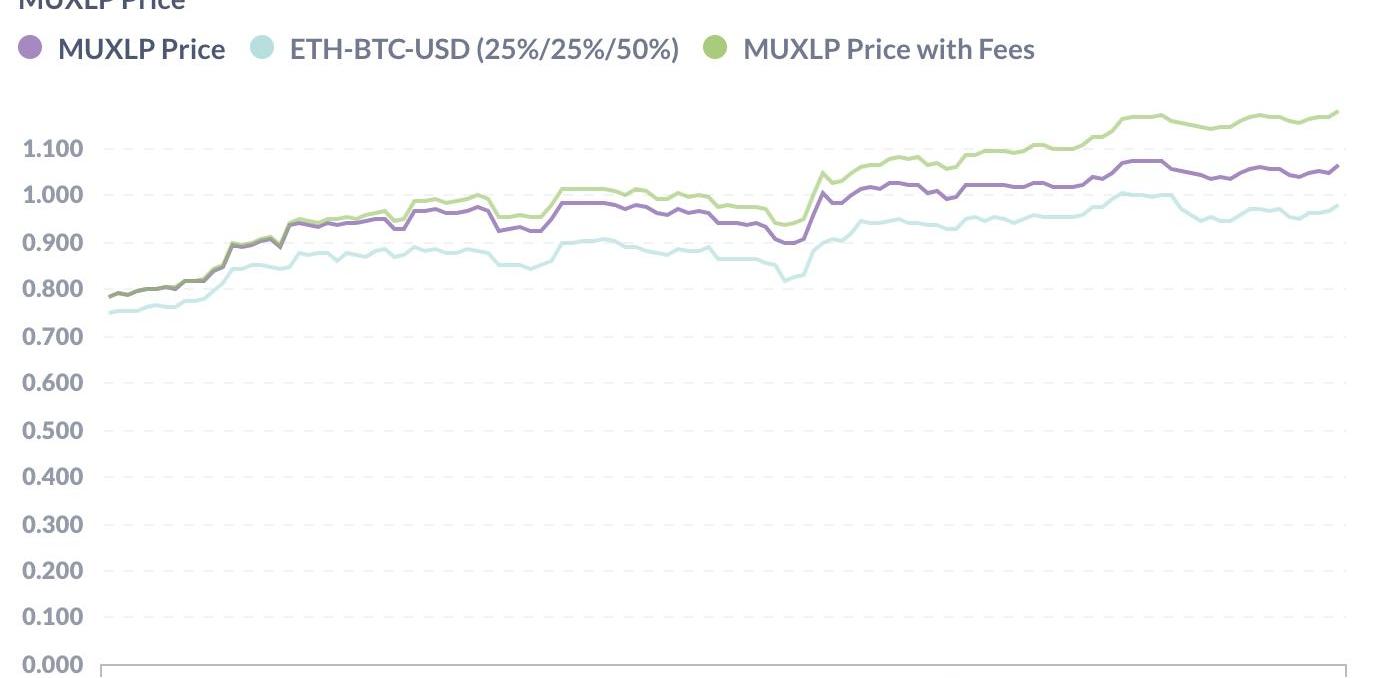

MUXLP与GLP的表现

由于MUX相比于GMX对交易员做出了部分让利,而交易员的对手盘即为MUXLP和GLP,那么在这个过程中有没有使MUXLP的利益受损呢?以下是来自于这两个项目官网从今年1月1日到5月6日的对比数据。

在不计算费用的情况下,GMX的交易员盈利3441万美元,MUX的交易员亏损41.6万美元。也就是GMX中的交易使GLP亏损,MUX中的交易使MUXLP盈利。

将GLP、MUXLP和指数策略进行对比,GLP在不计算手续费收入的情况下表现最差,甚至在计算手续费收入的情况下,也跑输指数策略。

因为MUX中交易员的亏损,作为对手盘的MUXLP即使不计算费用收入,在同一时期内的表现也优于指数策略。同一时期内,指数价格从0.748美元涨至0.979美元,而包含费用在内的MUXLP从0.784美元涨至1.18美元。

这说明,虽然MUX对交易员有一定的让利,但这段时期内MUXLP无论是价格表现还是收益情况都反而比GLP更好。

小结

MUXProtocol作为MCDEX的V4版本,虽然是GMX的分叉之一,但通过对各项参数的微调,可能对大户更加友好。

协议拥有的流动性将使MUX有更好的价值捕获能力,这部分的价值也从9个月前的657万美元上升至961万美元,协议拥有的MUXLP数量也从740万上升至914万。而宣传中的多链和聚合交易,从目前的数据看,对MUX交易量的提升并不明显。

北京时间2019年8月5日18:20左右,莱特币成功在区块高度1680000完成减半,每个莱特币区块的产出正式由25LTC减至12.5LTC,相应的区块奖励减半.

1900/1/1 0:00:00全球支付巨头万事达(MasterCard)近期在其官网更新了三个跟区块链相关的高管职位招聘信息,其中包括一名区块链/加密货币产品管理副总裁以及两名负责区块链产品开发的产品总监.

1900/1/1 0:00:00Endgame是MakerDAO的一个重大更新,旨在提高效率、恢复力和参与度。Endgame利用精细调整的AI工具,应用于开放、可扩展的流程,创建了一个强大的治理均衡,允许无需许可的SubDAO.

1900/1/1 0:00:00抱着眼过千遍不如手过一遍的原则,美国证券交易委员会SEC的专家们终于决定,要运行一个属于他们的比特币节点.

1900/1/1 0:00:00“教主,我感觉这个行业暴利的时代可能要结束了”战士一脸闷闷不乐。“哎?为啥这么说啊。”“我感觉以后我们都要被监管了。那种分分钟几倍,几天几十倍的情况,可能再也不会有了.

1900/1/1 0:00:002013年,33岁的GavinWood读完了Vitalik的白皮书,他很快决定帮助这个19岁的年轻人实现以太坊的伟大构想.

1900/1/1 0:00:00