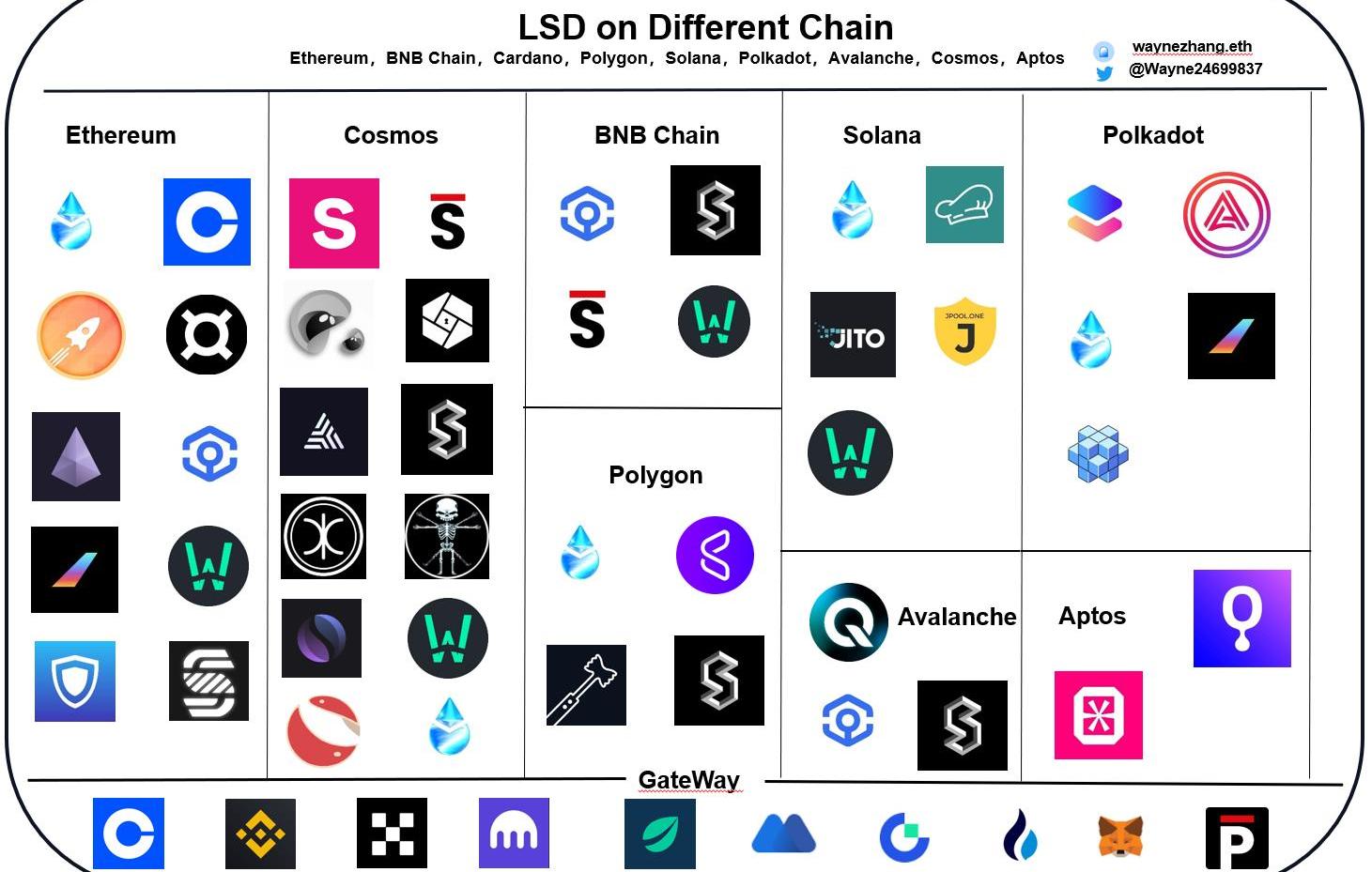

ForjNetwork研究员WayneZhang发布报告,从数据端观察以太坊之外的其他公链生态的LSD发展情况及玩法,并探讨数据背后对LSD行业影响,以及关于LSD产品设计,正义性的讨论。调研公链包括:BNBChain、Cardano、Polygon等CoingeckoMC中排名前25的部分公链。

上周,我们发布了LSDFi生态与LSDFiWar报告,但无论是选择的项目还是思考的背景都是以太坊。这是因为仅以太坊流动性质押带来的资金量就超过140亿美元。而今天这篇报告则要探究一下其他公链生态的LSD发展情况及玩法,并从数据端观察其他生态LSD发展情况,发展趋势,数据背后对LSD行业影响,以及关于LSD产品设计,正义性的讨论。本次调研公链将包括:BNBChain,Cardano,Polygon,Solana,Polkadot,Avalanche,Cosmos,Aptos。

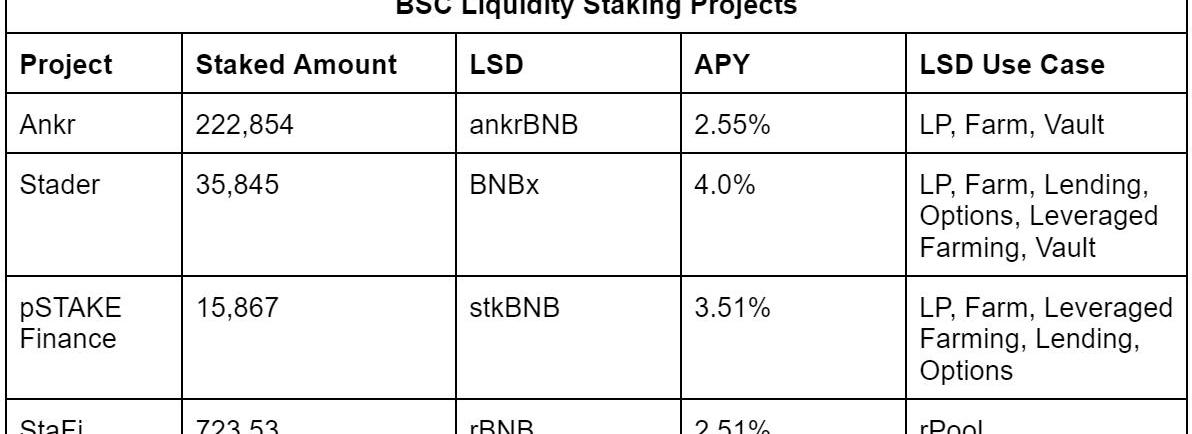

BNBChain?BNB目前的质押状态跟以太坊类似,质押率为15.44%,且目前质押平均年化收益约为2.84%,收益较低。其中BNBChain最大的去中心化质押平台Ankr,约占流通量的的0.56%。

BNBChain的LSD发展慢的原因我认为有以下几点:

1.BNB原生DeFi协议收益性,从DeFillama数据中可以看到,仅涉及BNB的337个交易对中,超过平均年化收益率就占80%,更何况链上的多种DeFi协议,相信绝大部分都是远超质押收益率

2.BNB效用

a.BNB也是Binance交易所的平台代币,持有BNB放置在交易所可以获得手续费折扣以及其他服务

b.同时Binance有自己专门的Launchpad等服务,这吸引用户将手中的BNB放在钱包或者交易所,以最近的SpaceIDlaunchpad举例,BNB投入总量达8,677,923.94枚,参与人数达103,598人。这个数目是Ankr的总质押量的近39倍。

对于交易型持有者来讲,无论是放在Binance获取费用折扣还是在DEX参与多种DeFi产品,收益和稳定性都要更高。在BNBChain,对于LSD的未来前景远小于ETHchain。

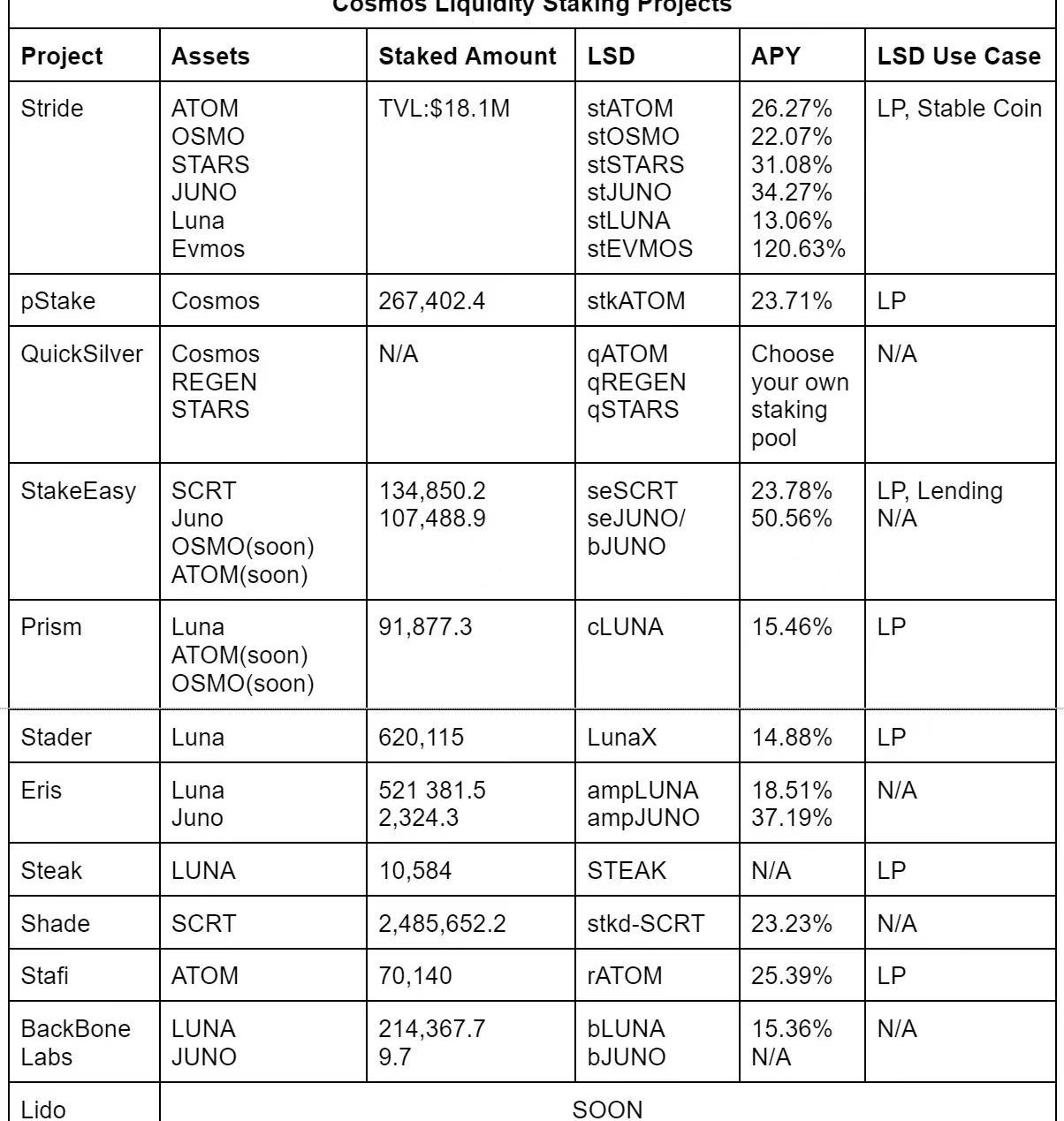

Cosmos?CosmosHub的质押率约为61.96%,平均质押收益约为25.92%,且质押后解除质押需要自申请时等待21天。Cosmos的质押状态相较于ETH与BNB链极具技术特色,由于ATOM仅作为CosmosHub的通证,在Cosmos生态系统内推出的任何应用链都可以不使用ATOM代币。因为费用逻辑是每个应用链原生的,每个应用链都有自己的验证者网络。所以在统计时不能只将ATOM链上协议作为统计依据,Stride,QuickSilver等是拥有自己的链来进行协议搭建的,所以我们将统计Cosmos和其生态的IBC链上的LSD协议。

比特币市值占比为40.2%:金色财经报道,据CoinGecko数据显示,当前加密货币总市值为1.1万亿美元,24小时跌幅达0.2%,24小时交易量为527.37亿美元,当前比特币市值占比为40.2%,以太坊市值占比为17.4%。[2023/2/26 12:29:35]

从上表格中你可以看到两个有意思的点:Cosmos生态现在单独拿出来一个,LSD规模都很小,而且LSD应用案例也不多,Stride作为现在的CosmosLSD老大,总TVL也才$15MLuna出现在很多LSD项目中,且拥有很多类型LSD

1.为什么LSD规模小?

a.Cosmos生态其实有很多类似L1链,但这些生态都暂时无法走出Cosmos。Cosmos不是统一的公链,而是通过IBC协议但有特殊功能链和Appchain链,比如Kava与Osmosis。如Canto,Juno,Evmos这种通用链,生态处在起步状态。

Luna曾在22年3月2日有价值超过300亿美元的LUNA在各种协议上质押,超过了质押价值280亿美元的ETH,成为主流加密货币中第二大质押资产。当时Lido也参与设计了bLUNA这种LSD,但后续发生了Luna-UST事件,当时的Terra具有丰富的基础设施,LSD可以用来做UST抵押品,借贷等。

b.机会成本:整体看下来,高额质押收益率带来了机会成本,以ATOM为例,如果持有者不质押ATOM,那么他的机会成本约为26%,大家可以查看一下?Osmosis的流动性列表,高于26%的ATOMLP只有三个。当然有其他的高收益方法,但都不如直接质押稳定与安全。这也产生一个恶性循环:DeFi利用率低→收益低于质押→用户减少DeFi参与→DeFi利用率低

c.空投:Stride,Quicksilver等Cosmos项目在上线时通常会将一定比例的代币直接空投给Cosmos代币生态质押者,而据我调查得到的结论是LSD中质押好像不能得到空投。所以机会成本进一步增大。

d.流动性风险:ATOM质押为LSD后需要21天才能解锁到账,不仅是LSD,质押节点也受此影响。

但CosmosLSD仍然有极其伟大的前景:

1.Cosmos2.0:链间安全将推动ATOM可以作为其他IBCchain的安全通证,借助链间帐户ATOM的可组合性得到增强,Cosmos官方将很快支持流动性质押功能,从而提高ATOM的流动性。ATOM价值将进一步提高,对生态内的DeFi繁荣将带来直接影响

数据:140,000,000枚XRP从未知钱包转移到另一未知钱包:金色财经报道,据Whale Alert监测数据显示,140,000,000枚XRP(价值约50,052,826美元)从未知钱包转移到另一未知钱包。[2022/12/29 22:13:06]

2.Osmosis和Kava的DeFi已经在努力发展,他们将为为LSD搭建了更多的借贷和收益类基础设施。例如,SiennaLend接受seSCRT作为抵押品。新的LSD协议如Quicksilver,将空投吸引更多持有者的关注。

3.Stride和Quicksilver可以提供代理投票等治理功能,之前会有是由委托节点投票,现在可以直接通过委托给LSD,然后让LSD统计质押者选择进行代理投票

4.流动性风险:21天质押的解锁时间可以通过LSD获得资金效率

5.外部因素:以太坊上海升级带来的LSDWar将直接推动LSD影响力,将间接推动CosmosLSD发展

6.Cosmos准备推出流动性质押模型,这将直接推动Cosmos其他新链接入质押模块。

但有一个问题可能LSD无法解决,以QuickSilver举例,QuickSilver的质押机制是通过用户自行选择质押节点进行质押,质押后获得qAssets,这个过程中QuickSilver相当于代表用户委托的“中间商”,虽然理论上,“中间商”代表用户质押给的验证者,它直接质押给了节点,是符合生态中项目空投的条件的,但很多空投都有质押额度限制,比如Stride空投申领时,最高有效质押额度是4200ATOM,这意味着QuickSilver即使可以代理领取空投,也只能是领取4200ATOM的份额。或许可以通过设计多账户,但仅是猜想,管理单独账户带来的数据风险与技术成本暂时未知。或者LSD主动联系项目方要额度,这也只是猜想,项目不可能无缘无故给你额度,除非你能为他们带来好处。

如果你想了解更多关于Cosmos生态各质押协议的技术区别,请移步:https://stride.zone/blog/overview-and-comparison-of-cosmos-liquid-staking-providers?如果你想了解CosmosLSD发展的历史,请移步:https://www.techflowpost.com/article/2187

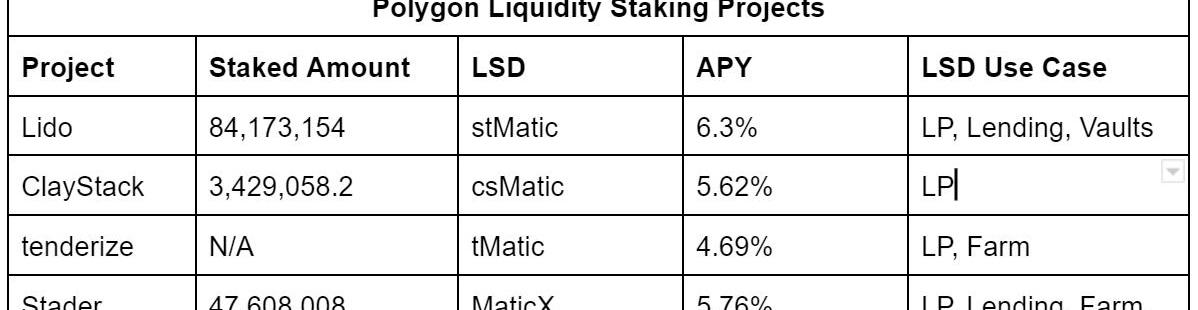

Polygon?Polygon质押率为39.92%,平均年化收益是8.82%,PolygonPOS是一个EVM兼容侧链,Matic在其中充当Gas以及被质押给节点完成POS共识。12%的Matic将会作为质押奖励。

一个很有意思的点:Polygon上Lido竟然是APY最高的,且我在DeFillama上搜索,MATIC交易对,TVL在$10M以上的交易对中,stMatic涉及四个,这种影响带来的直接后果可能是Lido在PolygonLSD领域的一家独大。

Aptos主网将于9.23-12.22号发布:9月21日消息,Aptos官方Mod在Discord群发布消息,Aptos主网将于9.23-12.22号发布,具体时间将另行通知。与此同时,开发者网络也已经进行了更新。[2022/9/21 7:10:45]

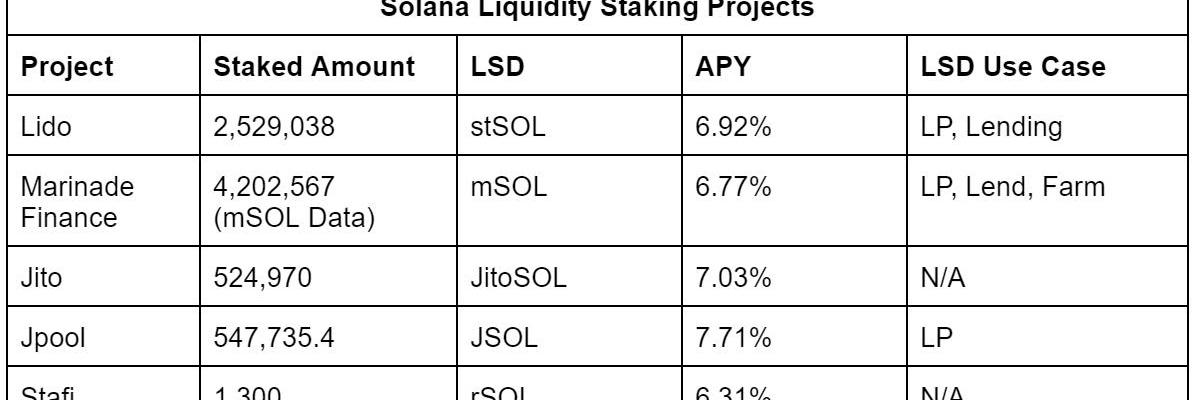

Solana?Solana的网络质押率是70.75%,平均质押年化收益率是70.75%,Solana的验证者数量有3165个,委托数量最多的验证者也才占有总质押数量的2.86%。

在统计过程中,aSOL,Eversol,Socean等LSD项目自22年5月TVL一路下滑,到现在Twitter账号已注销无法找到,结局令人唏嘘。以Stader为首的新入局者或许会给SolanaLSD带来新的发展。

Cardano?Cardano目前的质押率是68.73%,质押平均年化收益为3.26%。距离我上一份Cardano生态报告发布时下降7.1%。但TVL以ADA计价即将突破前高。

Cardano的特殊技术架构决定LSD很难在其生态发展,ADA在质押期间不会被锁定某一时间段或者需要转移至矿池等。用户质押到SPO后,SPO无法接触你的资产,他们的费用收取是从质押池产生的总奖励中扣除,这就意味着Cardano的质押不仅非托管还灵活。而且用户还可以在质押同时来支付或在DeFi服务中使用它们,比如用来做iUSD抵押品。

另外一点就是,Cardano是没有罚没的,用户资产不会因为SPO的不当行为造成损失。当SPO操作失误,网络会取消这一纪元的奖励,多次失误造成的奖励下降会引导用户离开这种不合格的矿池。不过Cardano运营商的平均年化是4.99%,较普通质押用户多35%左右,这吸引了很多用户直接去做SPO,且门槛较低,目前有3206个质押池**。**

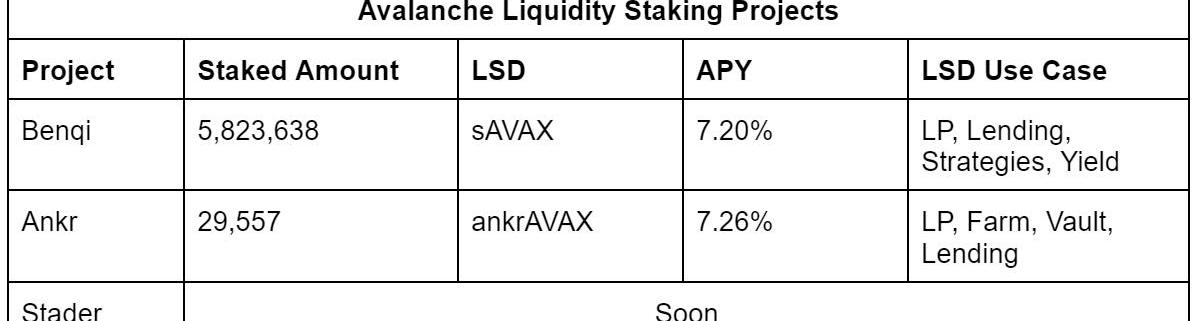

Avalanche

Avalance的网络质押率是62.05%,平均年化收益是8.48%。Avalanche的技术架构是主网分成了?????C链(合约链):应用程序的智能合约平台?????P链(平台链):用于AVAX的质押和委托,使用UTXO技术?????X链(交易链):用于转移资金的链,有固定的转账费用非技术用户参与链安全的默认方式是AvalancheWallet上的质押中心,通过该场所进行质押只涉及使用P链和锁定AVAX,锁定后,解决质押需要21天。委托AVAX后,验证的奖励将累积到你提供的P链地址。所以LSD项目要做的是在使用C链上的可替代资产来发行质押头寸的合成替代资产。所以这存在一定的技术难度,需要LSD设计合约连接P链的AVAX与C链的LSD。我目前只找到了两个LSD项目,其中Benqi的sAVAX占据决定领导地位。

数据:Binance铸造148,254,990枚BUSD:金色财经消息,据WhaleAlert数据显示,Binance铸造148,254,990枚BUSD。[2022/8/18 12:32:36]

LSD龙头Benqi占有流通AVAX的1.7%,且sAVAX流动性很强,无论是借贷,LP和其他DeFi产品都不少。

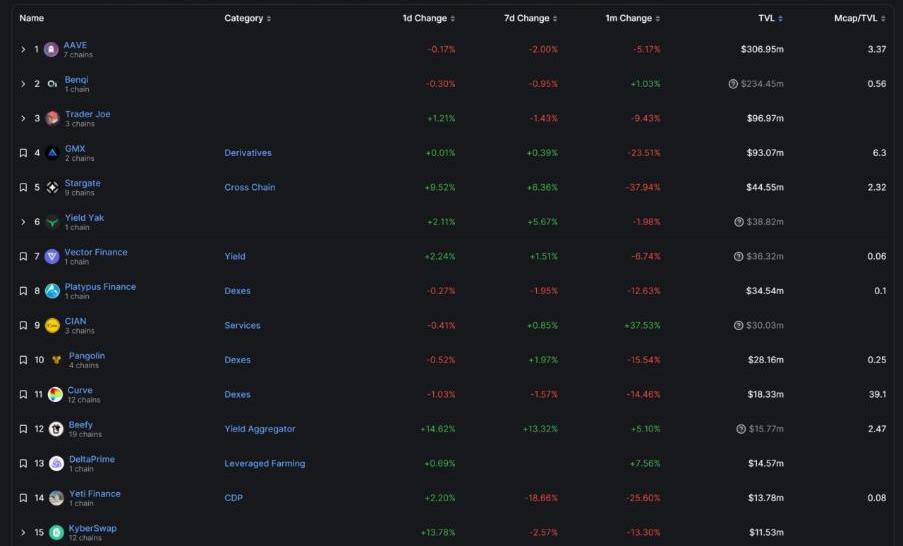

但Avalanche的DeFi发展较好,抛去$635.75m的Wonderland,TVL也接近$830.91m,各种DeFi产品都可以在Avanlanche找到。Avalance的DeFi竞争格局有一个独特点:Top15的DeFi中AAVE,Curve,Beefy这些是迁入者,其中AAVE直接拿走36.95%得市场份额,原生借贷Bneqi发展了多业务规模也才不到AAVE的80%,而自有生态的GMX,Stargate选择多链发展,在其他链混的也风生水起,比如GMX,直接在Arbitrum上当老大,份额占32.96%。且TVL100M以下,断层式发展,GMX和Stargate之间TVL相差一半还多。

但为什么LSD就就这么少呢?除了技术原因,这种DeFi格局可能也是一个影响因素,自有的老DeFi忙着多链发展,新进来的多链DeFi往往是单一业务,对于他们来讲,如果开阔新的LSD业务,也大都从自己的原生发展链开始。这对于新的原生的单纯做LSD业务的项目来讲可能从竞争力和资源合作角度带来困难。

如果你想了解Avalanche的具体质押机制请移步:?https://cointelegraphcn.com/news/a-technical-walkthrough-on-liquid-staked-avax-savax

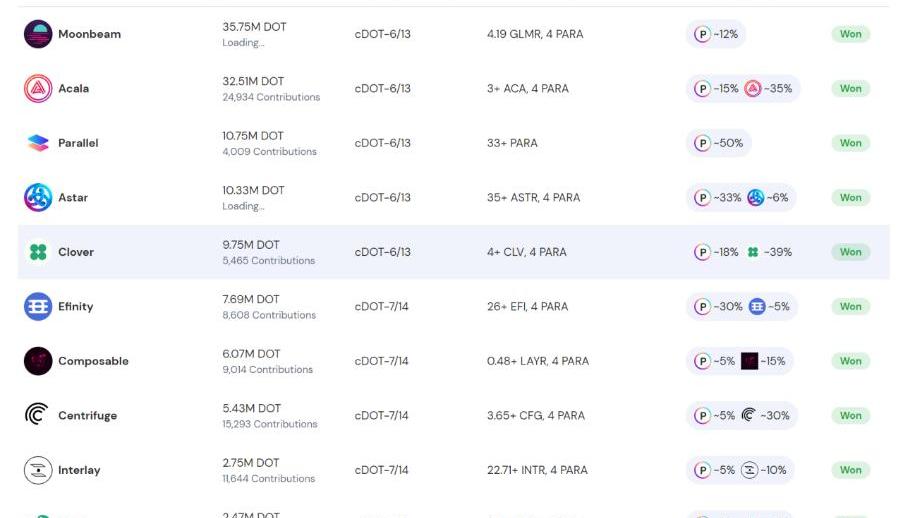

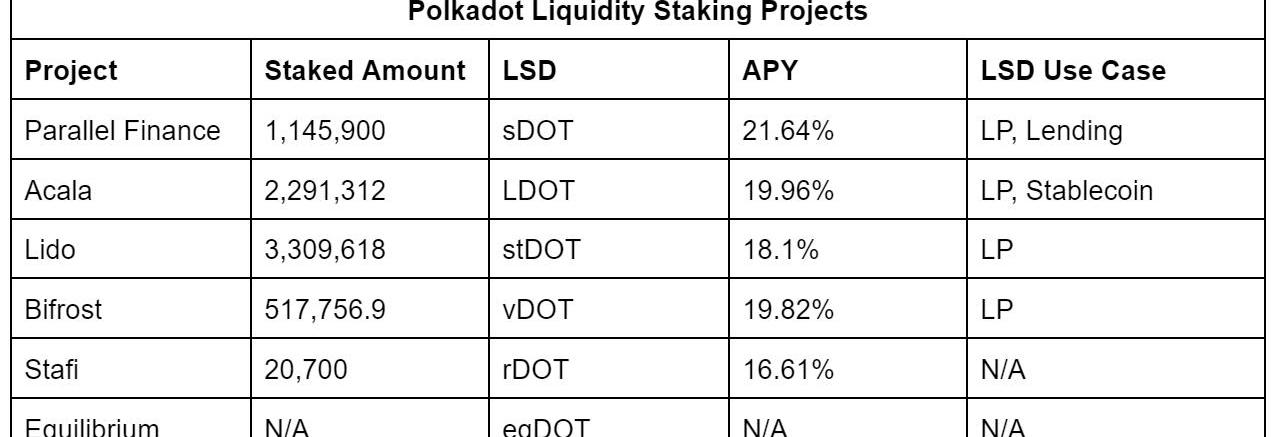

Polkadot?Polkadot的质押率是47.05%,质押年化收益是15.29%,质押锁定28天。Polkadot的共识机制是NPOS,具有验证者和提名者两种角色,验证者需要运行验证节点,提名者通过选择优秀的验证人并质押DOT支持验证者的工作来获取收益同时保护网络。如果被提名的验证者遵循网络规则维护了网络安全,提名者则可以分享他们产生的质押奖励。反之,验证者行为不当,验证者将被罚没,用户也会失去DOT奖励。而PolkaDot的另一个特色是其卡槽拍卖机制:其允许多条专用区块链在安全的、无信任环境中相互沟通,从而实现了区块链的可扩展性。平行链与中继链相连,这就需要平行链插槽。简单理解就是中继链是插座,平行链是电器,插座孔位有限需要通过拍卖竞争,所以项目发明了众贷,项目方向市场募资参与拍卖,成功后获得带项目Token奖励。但不参与拍卖的项目也可以使用Parathread机制,相较于平行链区别就是这个需要按量付费,平行链是无限免费使用。下图是PLO的一些案例,由于Crowdloan的存在,在收益率上,LSD吸引力有些不足,很多DeFi围绕PLO建立。

Rumak Research:Coinbase股票目标价格接近160美元:金色财经报道,金融分析师团体 Rumak Research 在最新 Coinbase 评估中指出,按照过去市场周期的反应,以及其资本资产定价模式(CAPM),Coinbase 在 2022 年的目标价格约为 52 美元,但考虑到美国目前5.6%的平均市场风险溢价,该股的目标价接近 160 美元,这意味着 Coinbase 股价在历史高位暴跌 90% 后,有可能在今年翻一番。此外,DA Davidson 分析师克里斯托弗·布伦德勒指出,尽管 Coinbase 的“财务状况”包括 34 亿美元的长期债务,但它仍将在加密熊市中幸存下来。尽管如此,该公司仍坐拥61亿美元,因此不会陷入艰难求生的境地。(cointelegraph)[2022/7/21 2:29:17]

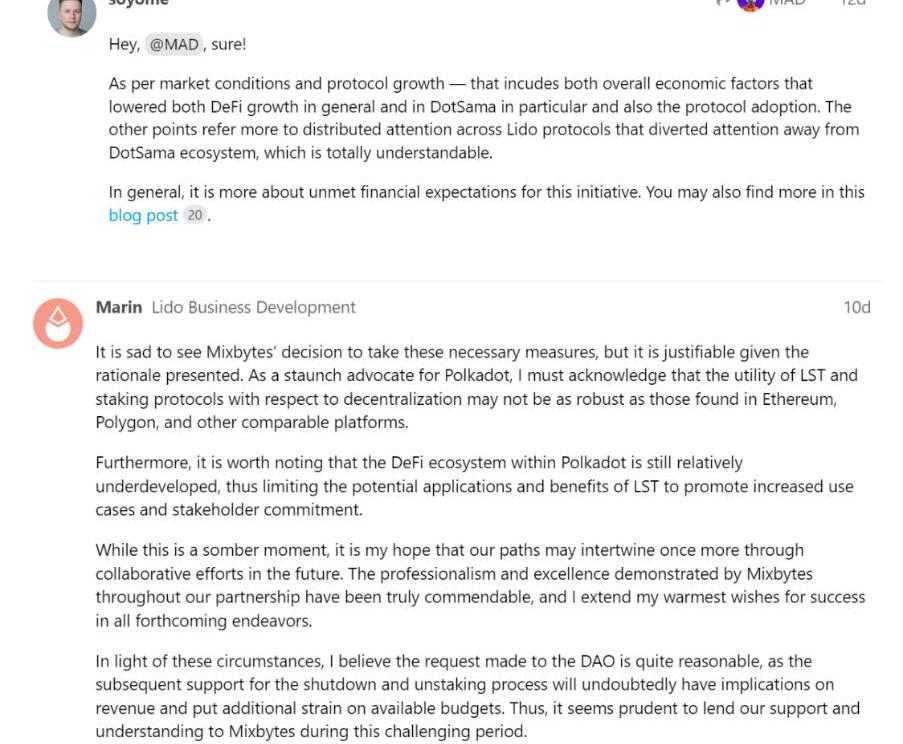

Lido在3月15日,正式暂停了Polkadot与KSM质押存款,我查阅当时的提案,其中提案发起人soyome和Marin的评论如下:

大概意思就是Polkadot内的DeFi生态系统仍然相对不发达,限制了LSD的潜在应用和好处还有一些市场和运营问题。因为PolakaDot生态比较复杂,我对其只进行了简单研究,不过分深究其生态发展带来的原因。但搜集资料时,很多关于Polakadot以及众贷的文章都发表于21年和22年,最近的新文章确实很少。Messari发表的报告《StateofPolkadotQ42022》或许会给我们一些答案。

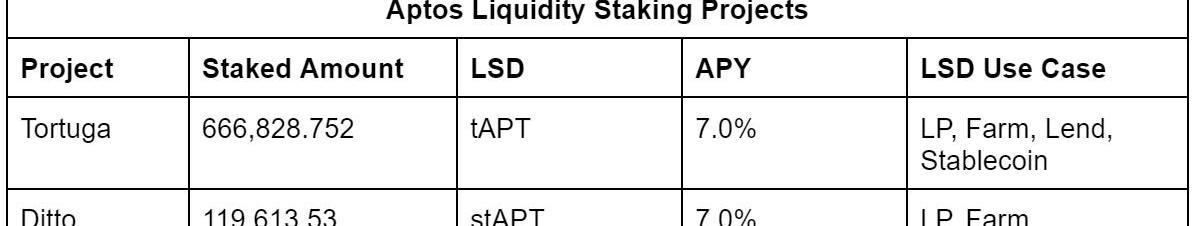

Aptos?根据?AptosExplorer?的数据,Aptos的节点质押量占$APT供应量的82.5%,矿工平均年化收益在7%左右,在调查过程中,我们实际发现了很多Aptos相关的LSD项目,但大部分都在2022年10月后,停止其Twitter更新,这些项目网站暂无法打开,且AptosDeFi的目前TVL仅有$37M,相应的LSD基础协议更少。且从Pancake,LiquidSwap的LP池来看最高的一个池APY能到10%+,其余都是2.78%以下。不过tAPT和stAPT的持有者分别达到45.2K,29.9K,这个数目远高于其他生态同规模LSD。

理论上,Aptos和Sui都属于Move生态,LSD协议能管理APT也就能管理SUI,Sui主网将于Q2上线,届时会不会促进Move生态的DeFi发展从而为LSD创造更多基础设施及用例呢?这值得期待。

总结

1.从Lido,Stader,Bifrost等LSD的多链规划中可以看出,LSD业务多链化是一个必然趋势,仅从质押角度出发,只要POS机制,理论上都可以创建LSD。但从以上这些项目的案例中,绝大多数LSD项目应该是从某条链或者某生态起步后再开始做其他公链。

2.操作性问题:在整理数据的过程中,很多LSD项目UI体验非常差,另外,很多项目的LSD有很多UseCase,但不告诉用户如何使用,整体UX体验很差。

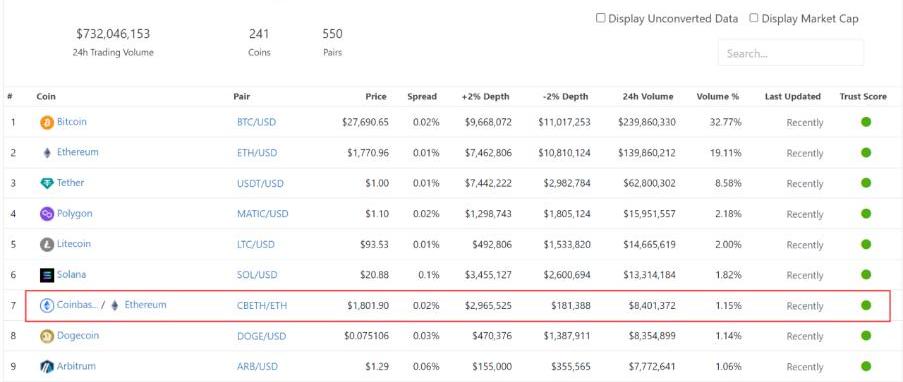

3.CEX是一个绝不能忽略的因素,作为Web3最大的流量入口也是各种Token的汇集地,以Coinbase为例,仅CBETH-ETH带来的交易量高达$8.4M,除流动性外,这也将影响token投机者对LSD赛道的更多关注。

4.Aptos主网上线后部分LSD协议停摆也给我们提了一个醒,请注意接下来的即将上线的新L1s/L2s生态中的LSD协议,选择能持续经营的项目投入自己的资产。

5.最近FVM上线,SFT,MFIL,STFIL,HashMix等LSD方案已经准备上线。LSD已成公链必备DeFi协议。

6.通过LSD赚取奖励分成,或者接入LSDPool以及LSDDeFi产品可以提供真实收益,对于综合性DeFi来讲,LSD业务或许会成为老DeFi的收入新增长点。

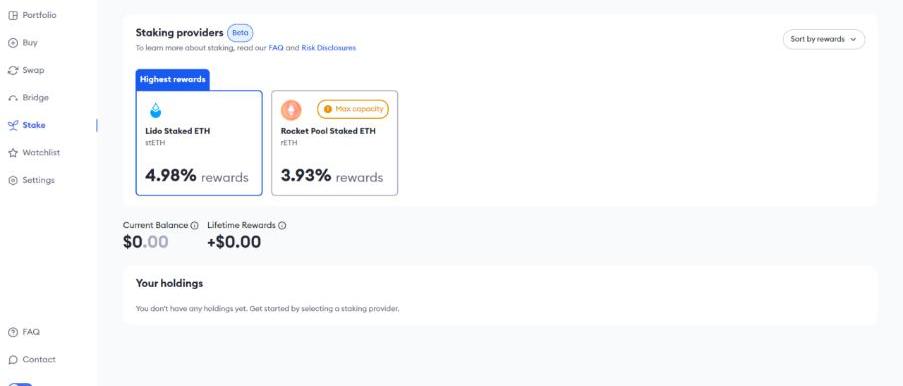

7.MetaMask在一月宣布开放以太坊质押功能,目前属于Beta测试版。而在Cosmos,Keplr钱包则是很多人质押资产的入口,Cardano上也有类似的质押SPO的钱包入口,LSDFi项目的BD或许可以把合作对象放在钱包端。

讨论

1.无论我之前做的各种分析,都是基于一点:持有者会追寻稳定以及高额的收益?但忽略了一点:质押的正确性,参与治理与维护网络安全性,POS或者改动的POS机制的主要质押目的是为了维护网络安全,但实际上,大多数公链的一开始融资环节,以及测试网阶段,节点的去中心化分布以及Token的基本分布就已经确定。其次是治理,cosmos的Stride和Quicksilver的代理投票解决方案是一个很好的案例,获取收益,且能参与治理。

2.LSD有必要去组合来获取收益吗?我无法直接回答,但我想到了两个案例:

a.在非洲一些金融设施落后的小国,你应该担心的是货币通货膨胀问题,但如果你在华尔街,你想的更多会是创造出更高的金融工具和金融产品。

b.市场上有很多效用微乎其微的Token,算起来完全可以超千亿左右的规模,而LSD背后是加密世界第二价值货币ETH,无论是实际价值还是稳定性都可以承载更多产品的开发,有什么理由放弃LSD这块阔的市场?现在熊市ETHFDV都有2000多亿美元,那么LSD想象空间多大?

3.其他链的LSD有必要吗?有,LSD可以促进一个生态的网络质押,提高网络安全性,同时为DeFi提供流动性,促进生态内DeFi的发展。

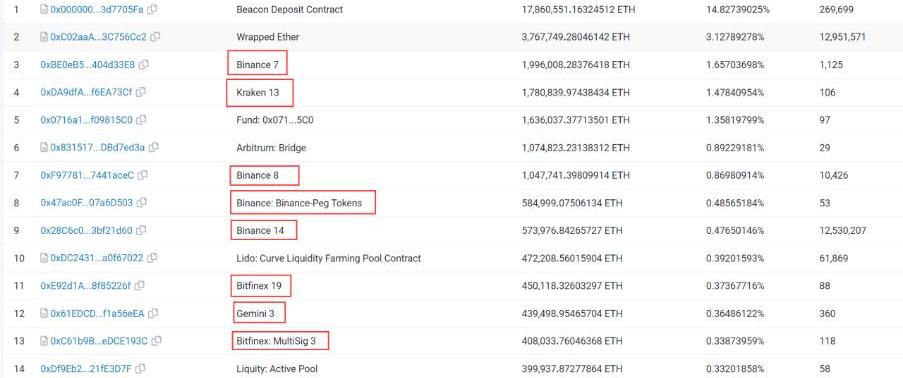

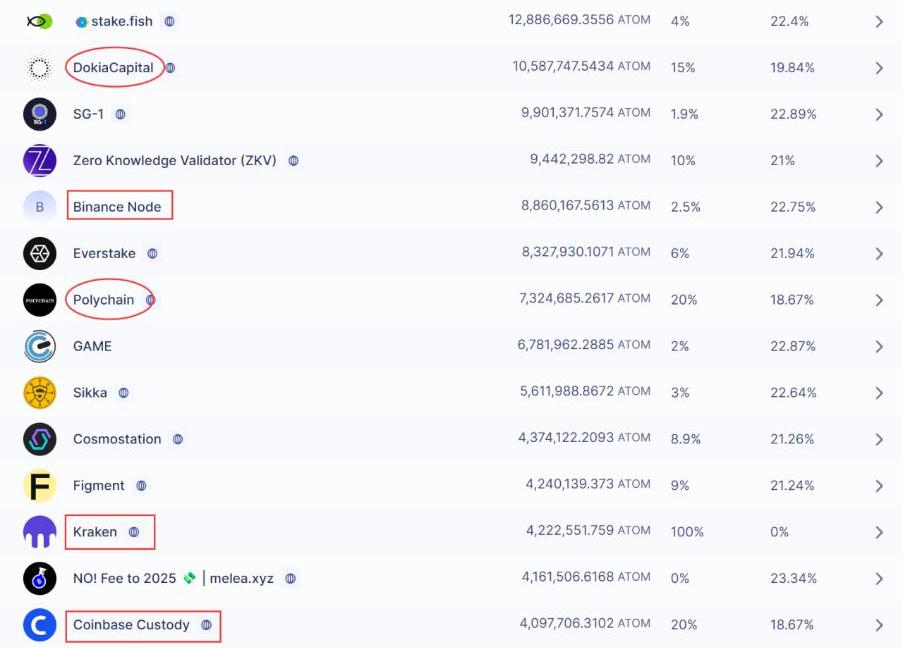

4.LSD之战的最大影响者可能是节点运营商和CEX,Lido作为最大的lSD龙头仅持有ETH生态4.87%份额,而在一些生态,比如Cosmos的$ATOM,大运营商可能委托超过4.4%的ATOM,而Binance,Kraken等节点ATOM持有量也远超LSD项目,下图中圆圈标出的VC自有节点的筹码也可能成为LSDWar的影响因子。Metamask在一月宣布提供App内的质押服务,主要有Lido和RocketPool两家机构。这又是一个新的影响者。

5.非POS网络原生资产可以做LSD吗?没找到合适的案例,但有一个想法,没有了维护网络安全性的需要,利用治理权或许可以设计,Token锁定后变成xToken,xToken代表一定期限后的资产赎回权,也能绑定治理,如果这个协议通过治理决定收益分配,那么可以基于xToken开发产品决定收益等。

参考:?质押情况:StakingRewards,各区块链浏览器项目情况:Defilillam,公链官网,Twitter,Google项目数据:各项目官网数据,Coingecko其余参考资料:KOLsThread,各种Blog以及文章

最近的数据显示虽然欧洲和美国的通胀都有降低的趋势,而且投资者的热情依然保持着旺盛的状态,尤其是在银行业趋于平缓的时候,更多的资金还是集中到以科技股为首的美股中.

1900/1/1 0:00:00注:本文来自@BTW0205推特,MarsBit整理如下:一,解释一下,什么是币安Bicasso,以及票券获取方法!Bicasso是一款由AI驱动的工具.

1900/1/1 0:00:00zkSyncEra今日早间爆出生态内某项目的921枚ETH被卡在智能合约里,本质上是zkSyncEra在Gas计量方案上不等同于以太坊和其他EVM链.

1900/1/1 0:00:00在CEX中,Binance+Ok+Bybit占据了链下衍生品的绝大部分市场。以期权为最大卖点的Deribit在衍生品市场中仅占据了0.82%的交易量,但是其在期权细分赛道中占据了93%的市占率.

1900/1/1 0:00:00聊聊最近炒的比较火的流动性管理赛道。Univ3有两个巨大的创新,一个是集中流动性,可以大大提供资本效率;另一个是可以设置做市费率,为LP提供了更多选择.

1900/1/1 0:00:00近日,部分山寨币兑比特币汇率触底反弹,似乎暗示着新一轮山寨季即将来临,市场对于新项目的关注度随之上升。4月,Odaily星球日报甄选了近期即将在多个平台首发的项目名单,并分别做简要介绍.

1900/1/1 0:00:00