3月11日,在硅谷银行倒闭后的几个小时内,稳定币USDC发行方Circle宣称33亿美元的储备存放在硅谷银行,引发市场恐慌,中心化与去中心化市场均陷入大规模混乱。13日上午,Circle首席执行官JeremyAllaire宣布USDC储备100%安全,美联储等机构也表示储户可以提取硅谷银行内所有现金,市场恐慌情绪渐渐消逝。

像是又一次坐了过山车,加密市场在一夜之间陷入极端恐慌,一夜之间又恢复如常。那么,USDC到底发生了什么?究竟是什么导致了USDC脱锚,产生了哪些连带影响,危机期间加密市场流动性情况如何,市场又是如何复苏的?这篇文章对此次USDC危机做了一次复盘,用数据告诉你当时到底发生了什么。

一、引发大规模市场混乱的USDC脱锚

CEX的巨大影响

USDC主要用于DeFi生态系统中,因此在CEX上的流动性相对较低。截至上周,USDC占CEX总交易量不到0.5%。然而,CEX在引爆上周末的市场混乱中影响巨大。

这是因为在未知情况下,交易员只会想一件事:在哪里清算自己持有的USDC。

今天,CEX上只有8个USDC-USD活跃交易对,它们有效成为USDC兑换成美元的实时汇率。上周末,在Circle和Coinbase暂停USDC与美元转换的情况下,这些交易对是唯一的出金渠道。

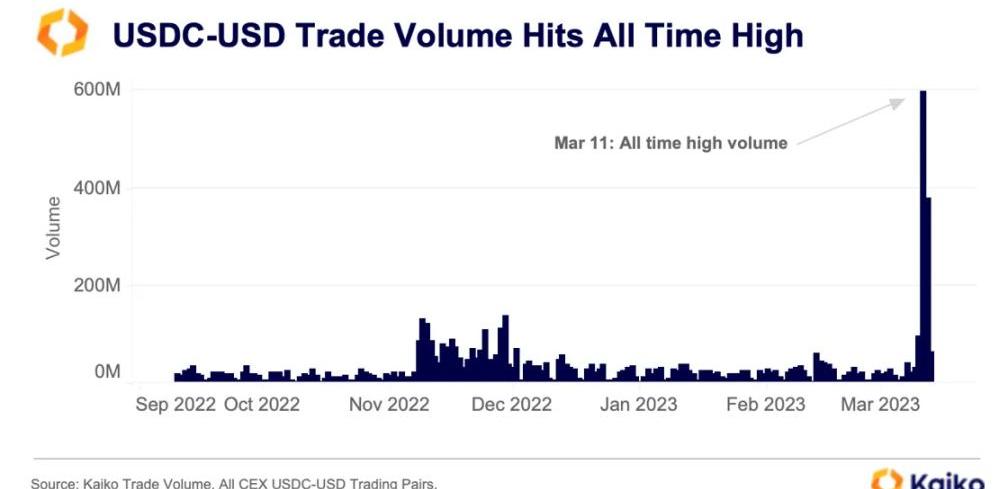

但问题是,这些USD交易对的流动性相对较差:在3月第一周,日均交易量仅为2000-4000万美元。上周六,这些货币对的交易量达到历史新高的6亿美元,其中以Kraken为主,它提供了流动性最好的USDC-USD交易对。

LBank Labs宣布投资加密投资决策平台LunarCrush:据官方消息,LBank Labs宣布投资加密投资决策平台 LunarCrush,LunarCrush是一家于2018年成立的加密货币和金融行业社交媒体分析平台,使用户能够在所有社交媒体上搜索、跟踪和积极参与趋势话题的讨论。

LunarCrush与LBank Labs的投资理念Platform Standard Ecosystem (PSE)完美契合,平台聚合能力和建立社交分数标准为行业树立了新的标杆。 LBank Labs作为早期投资人在2020年就已投资LunarCrush,并一直提供支持。此轮500万美元A轮融资LBank Labs也进行了追加投资,领投方为Draper Round Table和INCE Capital。

LBank Labs管理资产规模为1亿美元,致力于支持和帮助Web3初创企业的发展,为他们提供资源支持,帮助他们在竞争激烈的市场中脱颖而出。[2023/7/13 10:52:52]

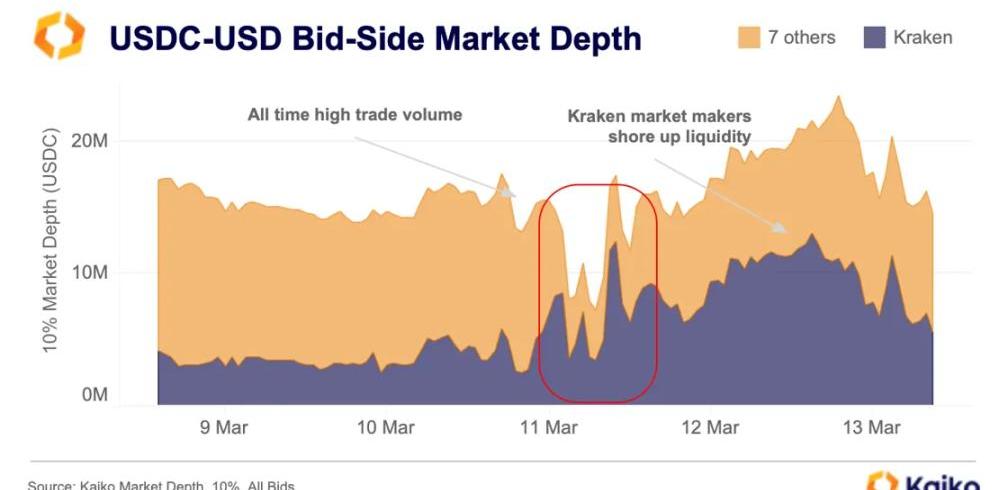

果不其然,订单簿无法支持大量的卖单,导致USDC汇率暴跌。在USDC脱锚前,USDC-USD订单簿上只有2000万不到的出价,而这无法支持数以亿计的卖单量。

虽然USDC-USD交易对出现前所未有的交易量,但大多数加密市场活动实际上并未通过美元进行的。大多数交易者使用离岸交易所,这些交易所不为USDC提供直接的美元转换,但是提供USDC-USDT交易对。这里的问题是,世界上最大的交易所Binance早在去年9月就下架了所有的USDC交易对。

Cosmos Hub将在下次升级中实施流动性质押模块:5月5日消息,Cosmos Hub在推特上表示:“提案#790已获得批准,Cosmos社区支持在Hub上实施流动性质押模块(Liquid Staking Module),LSM带来了即时流动性质押,无需等待解绑期,该模块将集成到近期的未来升级中。

Cosmos Hub对该功能进一步解释道:“用户将能够直接对他们已经质押的Atom进行流动性质押。为了减轻流动性质押风险,LSM引入了治理控制参数。可以流动质押的ATOM总量将有一个初始上限。上限将设定为所有质押ATOM的25%,并且可以通过治理进行更改。作为一项额外的安全功能,想要从流动质押提供商处获得委托的验证者将需要自行绑定一定数量的ATOM。”[2023/5/5 14:44:00]

到周六中午,Binance终于重新上架USDC-USDT交易对,但那时USDC已经在流动性较差的CEX上以大幅折价交易。此后不久,USDC-USDT交易对的交易量达到99亿美元,创下历史新高,因为交易者以脱锚价轮流卖出或买入USDC。

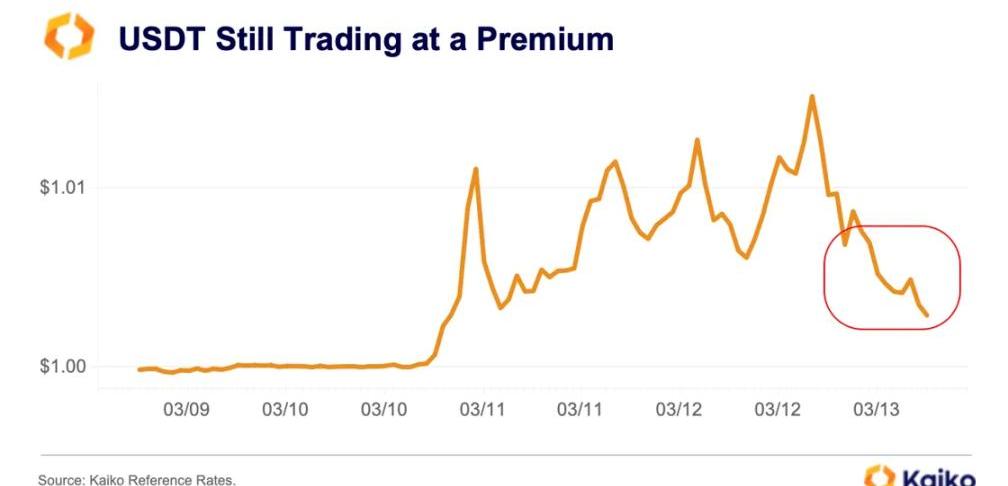

总的来说,卖盘多于买盘,导致Tether对美元和USDC的交易溢价很高。

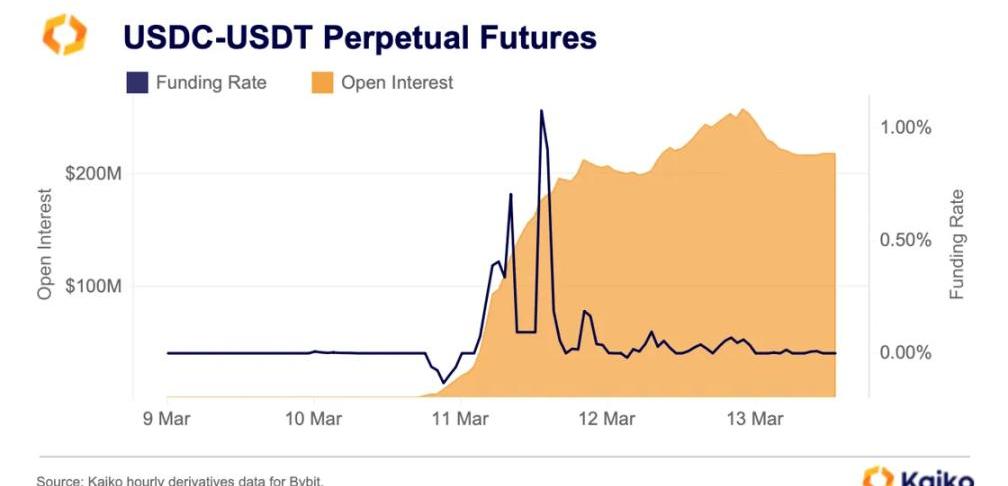

随着Binance重新上架大量USDC交易对,衍生品交易所也试图利用这种波动性。直到本周末,交易者只能在交易活动较低的Bybit上交易。上周末,未平仓合约飙升至2.56亿美元的历史高位。资金利率仍然处于波动状态,在-0.13%到1.08%之间震荡,因为交易者同时做空做多,但截至13日上午已经恢复到了正常水平。

Celsius美国受托人办公室要求法院任命一名Celsius外部审查员:8月19日消息,Celsius美国受托人办公室(Officeofthe Trustee)提出一项动议,要求法院任命一名Celsius外部审查员,以制作一份公正的公开报告,使公司的业务运营、投资、交易和客户账户透明化。受托人表示Celsius未能提供有关其业务做法和资产负债表的充分信息,还希望能更清楚地了解关于该公司未注册证券的指控。(The Block)[2022/8/19 12:35:20]

其他几个衍生品交易所在周末相继推出USDC永续合约,其杠杆率从Bitmex的10倍、OKX的20倍到Binance的30倍不等。

那么,如果这些交易所并不经常使用USDC,为什么CEX上的交易活动在更广泛的市场动荡中产生如此巨大的影响?最直接的原因在于稳定币的DeFi喂价不能提供真实的美元汇率,因为你无法在DEX上交易法币。这就是为什么许多协议使用去中心化价格预言机来决定清算水平,而数据通常直接来自于CEX。

原因还在于CoinGecko、Coinmarketcap等网站是计算其喂价的方式,它们在很大程度上依赖中心化市场。值得注意的是,尽管Curve是流动性最好的市场之一,但并未在CoinGecko或CMC的USDC市场页面上列出。

总的来说,流动性差的中心化现货市场、多个USDC衍生品合约的出现以及迅速传播的币价与汇率网站截图加剧了脱锚事件。就像银行挤兑一样,叙事成为现实,湮没DeFi生态系统。

非洲金融科技公司Wave在6月份裁员15%:金色财经报道,在塞内加尔和科特迪瓦提供移动货币服务的非洲金融科技公司Wave解雇了大约15%的员工,今年3月加入Wave担任业务拓展负责人的前Andela高管杰西卡·切尔文(Jessica Chervin)将离开该公司。

一位发言人证实,公司近2000名员工中“近15%”被解雇,裁员影响了近300名员工,其中大多数人在Wave的新市场工作:布基纳法索、马里和乌干达。Wave在6月30日向其员工发布的一份声明中表示,该公司正在缩减这些市场的团队规模,以确保在“全球投资者都在削减资金”的情况下,不必依赖新的融资。

据悉,Wave的平台类似于PayPal(拥有移动货币账户,而不是银行账户),估值约17亿美元。(techcrunch)[2022/7/13 2:10:29]

DeFi承受了USDC脱锚的主要冲击

DeFi实际上是建立在USDC上的。该稳定币为借贷协议提供了至关重要的稳定性,占去中心化稳定币储备的很大一部分。许多DeFi协议都是在USDC永远不会脱锚的假设下构建的。

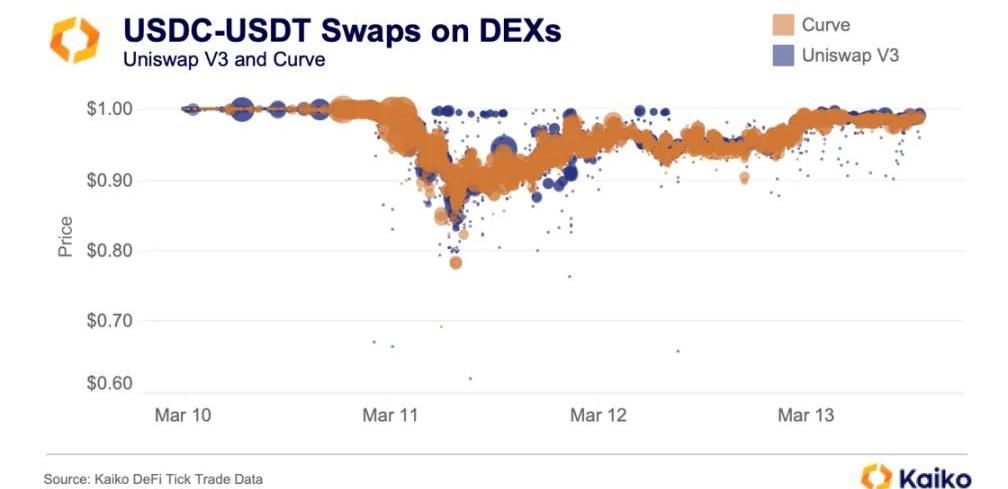

上周末,Uniswap与Curve创造了历史最高的交易量,因为交易者将USDC兑换成ETH或USDT等稳定币。自3月10日以来,Curve与UniswapV3上的USDC-USDT交易量几近相同,分别为59.1亿美元与59.6亿美元。在UniswapV3上,USDC-USDT汇率达到0.6188:1低点;在Curve上则达到0.6911:1。

三星电子旗下投资公司Samsung Next投资NFT游戏Genopets:7月8日消息,三星电子旗下投资子公司Samsung Next宣布其已通过简单未来代币协议(SAFT)方式投资了NFT游戏Genopets,但具体投资金额未披露。

Genopets曾于去年10月份完成830万美元融资,Konvoy Ventures和Pantera Capital领投,Animoca Brands、Solana Capital、Alameda Research等参投。(The Guru)[2022/7/8 1:59:58]

兑换USDC热潮使Curve3pool严重失衡,USDT在池中的占比达到2%左右低点。3月13日,3pool总价值不到4亿美元,其中近95%是USDC和DAI,再次反映了市场对USDT的强烈需求。

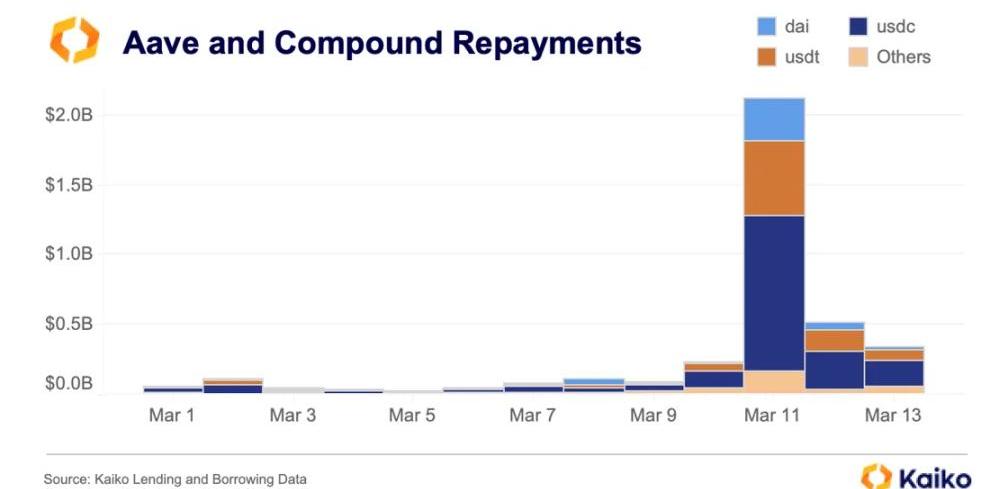

借贷池也受到影响。3月11日,Aave和Compound收到超过20亿美元的还款,其中大部分是USDC,因为借款人能够因其脱锚而以低价偿还贷款。

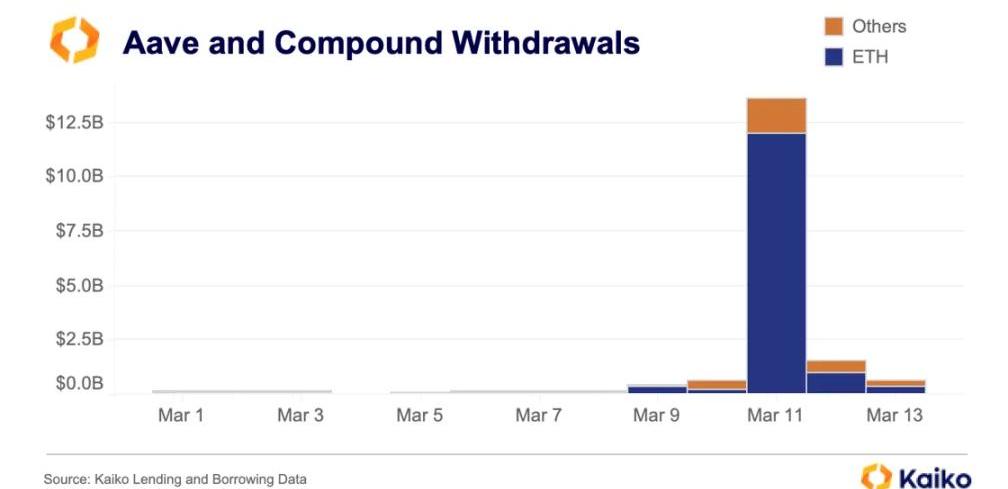

从Compound撤出4亿美元,从Aave撤出131亿美元,其中119亿美元是ETH。请注意,这并不意味着TVL下降了131亿美元;那天Aave上有136亿美元存款,因为机器人在该协议上特别活跃。

总的来说,DeFi市场经历了两天巨大的价格错位,整个生态系统产生了无数的套利机会,并凸显了USDC的重要性。

二、市场流动性情况

现在,让我们把视野打开,看看这几家银行倒闭对市场究竟造成了多大的冲击。

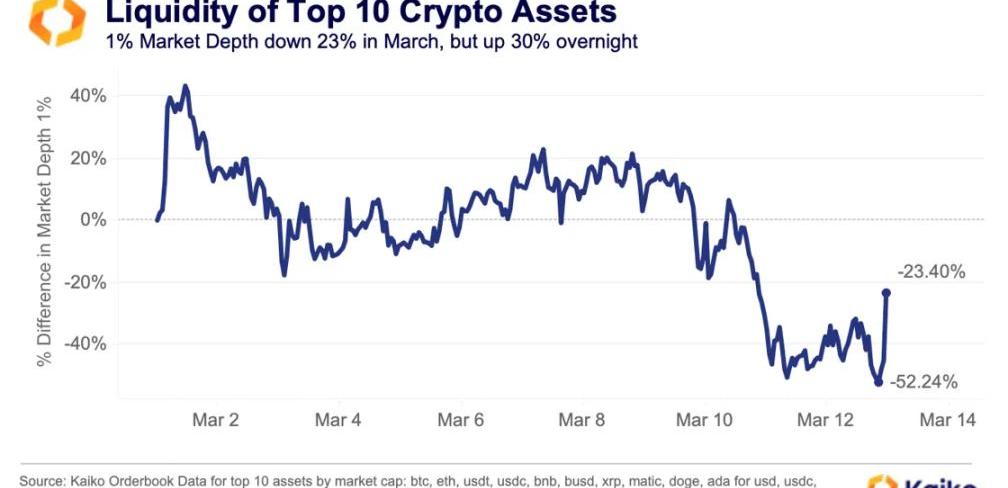

美元支付渠道的中断意味着美国的做市商一直在从交易所中撤出流动性,因为他们决定如何能够安全地恢复在加密市场提供流动性。

因此,美国交易所在流动性方面受到的打击最大,Gemini市场深度在3月下降74%,Coinbase下降50%,Binance.US下降29%。另一方面,得益于其更多的全球市场风险敞口,本月迄今为止,币安的流动性仅下降13%。

当流动性全面下降时,我们可以看到价格的剧烈波动,缺乏流动性无疑在对救助消息的反应中产生影响。在市值前十的加密资产中,3月迄今至硅谷银行储户将得到补偿的消息传出之前,加密市场的流动性下降52%,加剧了紧随其后的价格波动。

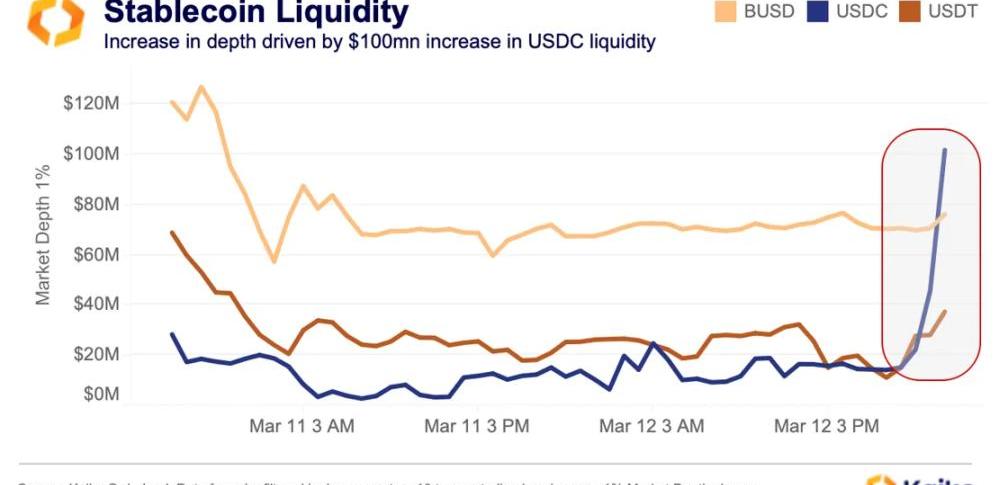

然而,由于价格效应促进了交易所USD流动性的恢复,市场深度一夜之间增加了超过1.25亿美元,占比30%。

虽然价格会影响交易所USD流动性数据,但仔细看看交易对层面的流动性,会发现很大一部分增长实际上来自于USDC流动性的恢复。很明显,Circle将于周一上午获得其在硅谷银行中的33亿美元,USDC会更接近于锚定汇率,做市商很乐意再次开始为USDC对提供流动性。

以USDC为基础资产,一夜之间提供的额外流动性超过1亿美元,其中超过6000万美元属于Binance上重新上架的USDC-USDT交易对,而Kraken上的USDC-USD交易对也注入了2000万美元的流动性。

三、牛市反转:币安行业复苏基金

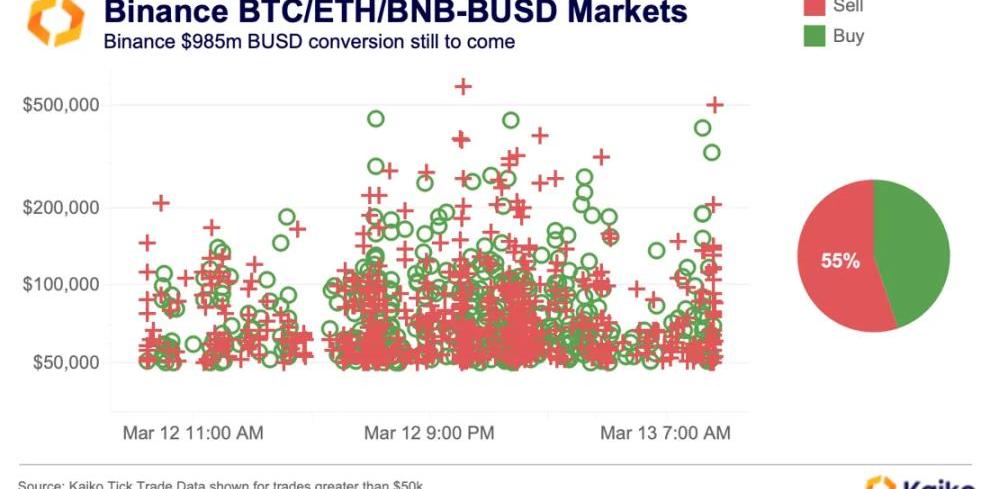

与此同时,币安宣布将把其10亿美元行业复苏基金的剩余资产从BUSD兑换为BTC、ETH与BNB。该公告是在稳定币波动之后发布的,其中BUSD受到牵连,因为其2.5亿美元的储备存放在已关闭的SignatureBank中。虽然美国政府官员表示所有储户将得到补偿,但从波动性和流动性的角度来看,币安显然认为BTC、ETH与BNB是更安全的短期选择。

尽管在硅谷银行储户将得到补偿的消息传出后市场出现反弹,但BTC、ETH与BNB可能会流入更多积极的资金,因为币安似乎尚未将BUSD兑换成上述资产。我们的交易数据显示,在过去24小时内,交易所BUSD对的卖单仍然超过了买单,没有超额的买单。

考虑到这一兑换还没完成,BTC、ETH与BNB将有可能在短期内跑赢大盘。本月以来,这三种加密货币的表现优于一篮子山寨币7.5%,尽管受到最近市场波动的影响,但仅下跌了2.9%。自3月11日市场触底以来,这三种加密货币上涨11.5%,而山寨币的回报率为7.8%。

四、后果

虽然Silvergate与Signature倒闭的全部后果尚未可知,但我想到了以下几个潜在后果:

首先,对市场流动性的影响将是广泛的。随着Silvergate与Signature的关闭,加密市场基础设施已经倒退,因为加密行业与传统银行系统的关系更加割裂。诸如Silvergate交易网络、SigNet等实时支付网络对于管理隔夜和周末的流动性至关重要——促进OTC交易、交易所之间的套利以及正常开放时间之外的稳定币兑现。随着这些解决方案的消失,并且暂时没有替代方案,法币入金可能会恶化,更有可能导致价格波动。

尽管美联储通过新设立的银行定期融资计划改善了市场流动性,但货币政策的不确定性已经上升,可能会进一步助长机构交易者的避险情绪。根据美国利率期货,市场对美联储终端利率的预期从上周的近6%降至周一上午的5%左右。根据CMEFedWatch工具,对下周美联储会议上加息50bps的预期在几天内从40%降至零。

总的来说,加密行业再次度过一次重大的市场危机,截至周一上午,市场已处于比较稳定的状态。

标签:USDUSDCSDCAVECompound USD CoinPoolTogether USDC Ticketcusdc币是什么Aave KNC

3月8日,在本次因美联储主席鲍威尔释放加息措辞引发市场下跌的情况下,高达4.9万枚比特币的巨额异动加剧了市场FUD情绪,并引发了诸多猜测.

1900/1/1 0:00:00注:本文来自@socolcn推特,MarsBit整理如下:ETHDenver2023大会决赛圈入围项目出炉,其中一些项目非常有潜力,我总结了下1.SesameWallet这是一款离线钱包.

1900/1/1 0:00:00(以下任何观点仅为作者个人观点,不应作为投资决策的依据,亦不应被解释为从事投资交易的推荐或建议。)随着北半球的冬天接近尾声,我必须离开我的冬季仙境,回到热气腾腾的丛林.

1900/1/1 0:00:00这是白话区块链的第1878期原创?作者|ChrisPowers编译|火火出品|白话区块链熊市发展到现在,稳定币市场已经暗流涌动.

1900/1/1 0:00:00硅谷银行倒闭导致美元稳定币USDC上周末出现脱锚并一度跌至0.87美元低点,FUD情绪也在加密市场蔓延,不过这一黑天鹅事件造成的影响似乎并没有想象中的那么大.

1900/1/1 0:00:00要使臭名昭著的能源消耗型加密货币的效率大大提高,没有任何技术障碍,只是一个社会障碍。去年,以太坊走向绿色环保路线.

1900/1/1 0:00:00