2月5日,a16z向?BNBChain上部署UniswapV3的最终提案提出反对票,导致Uniswap登陆BNBChain的计划搁浅。

社区KOL直接发问质疑,称「Uniswap由a16z控制?」,并引用有关a16z疑似出于个体利益的猜测:「a16z之所以使用其全部投票权重来反对Uniswap使用Wormhole跨链桥在BNBChain上启动Uniswap协议的提议,是因为它是Wormhole竞争对手LayerZero的大投资者」。

?01?

DeFi协议背后的VC身影

币安合约将于今日21:30调整YGGUSDT U本位永续合约资金费率结算频率:8月7日消息,据官方公告,币安合约将于8月7日21:30(东八区时间)调整YGGUSDT U本位永续合约资金费率结算频率。资金费率结算频率将由每八小时一次调整为每两小时一次。

YGGUSDT U本位永续合约资金费率上限乘数已由0.75上调至1。自8月7日21:30(东八区时间)起,YGGUSDT U本位永续合约资金费率结算频率将由每八小时一次调整为每两小时一次。

维持保证金将影响资金费率上限,资金费率上限 = clamp(资金费率,-1*维持保证金率, 1*维持保证金率)。[2023/8/7 21:30:21]

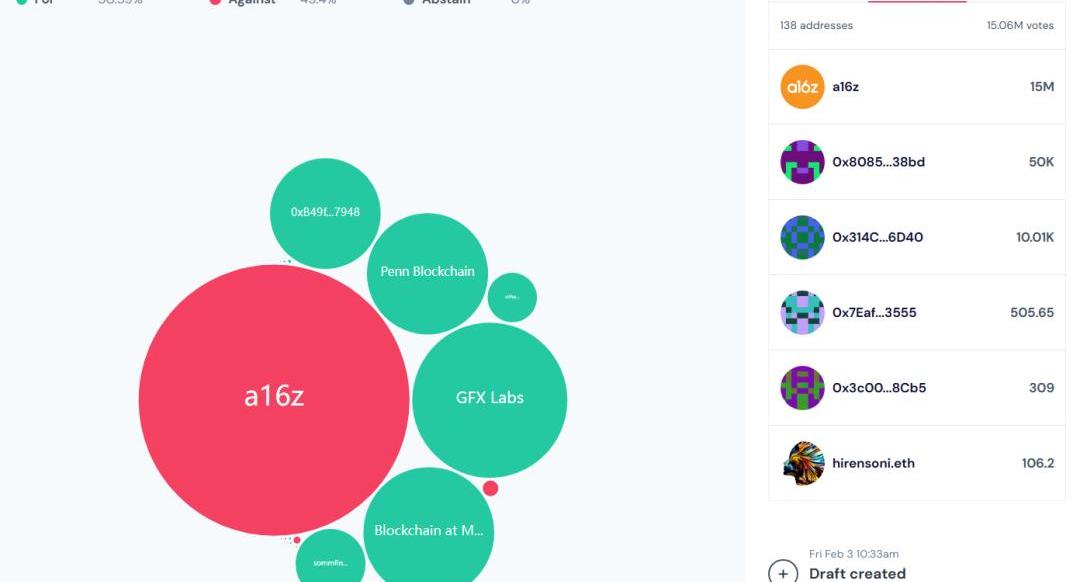

事实上,a16z确实是Uniswap背后拥有举足轻重影响力的关键人物:Bubblemaps统计显示,a16z可以通过11个地址控制4150万枚UNI,这占UNI供应量的4.15%。

报告:35%的中央银行更倾向于发行CBDC:金色财经报道,金融机构论坛 (OMFIF) 周四发布的一份报告称,对18家中央银行的调查发现,35%的中央银行更倾向于发行CBDC,没有一家央行发行CBDC持完全反对态度。报告称,总的来说,如果中央银行决定发行 CBDC,他们预计部署宜早不宜迟。

中央银行在报告中给出的发行原因是他们希望保留中央银行的角色并促进金融包容性。 然而,许多中央银行表示,FTX 的崩溃仅表明需要CBDC作为安全的替代解决方案。CBDC并非没有风险和挑战。[2022/12/9 21:32:44]

而此次投票截止目前为止,a16z仅仅动用1500枚UNI的权重就已占据优势,这也意味着a16z的UNI权重是通过任何UNI提案所必不可少的投票势力。

其实a16z并非是不愿意将Uniswap部署至BNBChain——毕竟在Uniswap决定是否部署在Polygon、Celo和zkSync中时,a16z是投了「赞成票」的。

按照赵长鹏转推的具体说法,这场斗争的核心,是a16z不愿意用Wormhole做跨链桥来作为Uniswap登陆BNBChain的跨链选择。

上周USDC流通供应量再度减少约4亿美元:9月3日消息,据Circle官网显示,8月26日至9月2日期间共发行约17亿美元USDC,赎回约21亿美元USDC,流通供应量减少约4亿枚。此外,截至9月2日,USDC流通供应量约520亿枚,储备金价值约522亿美元,其中现金约101亿美元,短期美国国债约420亿美元。[2022/9/3 13:06:03]

这就涉及风险投资公司a16z和Jump的直接对战——它们分别支持LayerZero和Wormhole两个跨链桥。

其实DeFi协议因为背后向其提供资本支持的VC影响,而或主动或被动选边站队的情况,并不鲜见——早在2021年8月,SushiSwap就曾透露为什么它选择使用Arbitrum而不是Optimism作为其最先布局的的Layer2扩展解决方案。

其中SushiSwap直言是因为Optimism给了Uniswap优惠待遇,推动Uniswap率先上线:尽管「SushiSwap已经到Optimism的Kovan测试网上完成部署,但最后被告知Uniswap将获得这个机会,Optimism非常直接地告知Uniswap必须先部署」。

约翰尼·德普状告前妻诽谤案胜诉,“Never Fear Truth by Johnny Depp”NFT系列过去7交易额增长524.75%:金色财经报道,耗时2个月的约翰尼·德普状告前妻艾梅伯·希尔德诽谤案终于宣判结果,约翰尼·德普成功胜诉。据Dapprader数据显示,就在官司结果出炉期间,基于约翰尼·德普创作的 NFT 系列“Never Fear Truth by Johnny Depp”销售出现了可观的增长,其中6 月 1日单日交易额超过 27.3 万美元,过去 7 天交易额为 48.328 万美元,涨幅为 524.75%。

“Never Fear Truth by Johnny Depp” NFT 系列基于约翰尼·德普的艺术作品铸造,总计发行 3,850 枚,其中包括演员过去的“朋友和英雄”的图像,例如 Heath Ledger、Tim Burton、River Phoenix、Elizabeth Taylor , Al Pacino 和 Hunter S. Thompson 等,截止目前该 NFT 系列市值为 423 万美元,交易总额 390 万美元。[2022/6/4 4:01:47]

而按照SushiSwap的说法,Optimism之所以青睐Uniswap,是因为受到了投资者a16z和Paradigm的影响,并直言这两家风险投资公司可能「串通一气」,以影响他们的既得项目并使其受益。

Terra验证者Allnodes抨击Do Kwon提出的分叉提案投票管理是“独裁模式”:5月19日消息,Terra验证者Allnodes投票反对Do Kwon重振该网络的计划,并抨击投票的管理方式未达到去中心化。

Allnodes首席执行官兼创始人Konstantin Boyko-Romanovsky直言:“我们不喜欢这个提案的整个治理过程看起来像独裁模式。似乎在投票结束之前,新链的推出就已经决定好了。”

虽然大多数验证者到目前为止投票支持该计划,但更广泛的Terra社区中的许多人表达了担忧。Boyko-Romanovsky则表示,投票的管理方式违背了加密货币的去中心化精神。

Allnodes是投票反对该计划的五个验证者之一,代表Terra网络用于投票的Luna质押代币的1.49%。目前,19.7%的人投票反对该计划。如果6天后(5月25日)投票结束时,这一比例上升到33.4%以上,投票就不会通过。

值得一提的是,在主要投票之前,Terra治理论坛进行了初步投票。近7000人参与了投票,91%的人反对分叉的想法。Boyko-Romanovsky对此表示:“90%的活跃社区反对分叉,但创始人仍然在不听取社区意见的情况下推行自己的观点。”(The Block)[2022/5/19 3:28:34]

?02?

区块链世界的治理游戏

太阳底下没有新鲜事,在更早的2021年11月,也曾上演了一场另一个DeFi龙头协议Curve的精彩「纸牌屋」剧情。

首先我们需要回顾下Convex-Curve的机制设计:

CVX是Convex的原生Token,持有CVX便相当于拥有了对Convex的控制权——CVX作为Convex平台的治理Token,通过锁定CVX便可以让LP对Convex的veCRV治理决策进行投票:

Convex利用更具吸引力的cvxCRV激励,换取了用户的CRV;

Convex把这部分CRV统统进行四年锁定,换取最大的Curve投票权;

而Convex在获得大量veCRV后,就等同于控制了Curve;

也就是说控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。这时它可以为具体的某个稳定币池子增加激励权重,这就导致很多有意思的事情——譬如稳定币项目方的贿选行为等。

而2021年11月份,Mochi稳定币USDM团队利用Convex对Curve发起了一场「劣币兑换良币」的「治理攻击」:

首先,Mochi推出了治理Token?MOCHI,并在Curve推出USDM稳定币的流动性池激励;

然后,Mochi项目方利用持有的大量MOCHI印了大量的USDM,然后去Curve上换为DAI;

接着,Mochi项目方使用换来的DAI购买大量的CVX,然后进行投票,并成功提高了Curve上USDM流动性挖矿池子的收益率;

最后,在高收益率的吸引下更多的流动性提供者参与其中,直至USDM稳定币的流动性池内达到1亿美元的流动性,项目方将MOCHI铸造成USDM并在池子中兑换成DAI,直接套现跑路,造成高达3000万美元的损失;

整个过程堪称围绕劣质稳定币、Curve、Convex治理逻辑的教科书级案例,这也从侧面表明了Convex通过对Curve的「控制」,在整个加密市场发挥越来越重要的影响力。

?03?

DeFi怎么了?

自2020年「DeFi盛夏」以来,整个DeFi赛道获得了长足发展,市场衍生出了DEX、借代、衍生品、固定收益、算法稳定币、资产合成、聚合器等诸多细分领域。

不过伴随着2021年5·19?达到历史峰值以来,UNI、LINK、SUSHI、SNX等传统DeFi蓝筹颓势渐显,无论是Uniswap、Synthetix这样老牌DeFi龙头,还是OHM等「DeFi2.0」新秀,似乎都逃脱不了被市场逐渐冷淡厌弃的命运。

尤其是在过去2022年加密世界的发展中,经历NFT、DAO、元宇宙、Web3等叙事的轮番繁荣,DeFi已经被绝大部分市场参与者遗忘,成为失宠的市场叙事。

不过,暂时抛开纵向的DeFi协议Token在二级市场上的低迷表现,仅从DeFi赛道内部观察,还是有一些颇为有趣的变量正在发生。

其中最值得注意的,就是除了扮演底层组件的角色外,以这些协议层的DeFi龙头为圆心,围绕着它们的工具类和应用层的DeFi项目也开始不断衍生,更丰富的高级功能不断强化。

明眼可见的是,越来越多的DeFi「工具式应用」,围绕单个底层的「超级DeFi协议」,辅助其完善更为丰富的高级衍生功能,依托底层的「超级DeFi协议」发展壮大,并最终反哺底层的「超级DeFi协议」实现更大赋能,从而逐步生发出一个个独具特色而又自成体系的「小生态」。

正如Uniswap+dextoolsUnitradeYin等之于流动性管理,Curve+Convex之于稳定币兑换等等,更有趣的是这些一个个小生态之间又正在发生着更进一步的「合纵连横」。

以Curve为例,众所周知在稳定币兑换尤其是大额稳定币兑换赛道,Curve手续费、交换滑点和无常损失均远低于诸如Uniswap或Sushiswap等一众AMMDEX,是当之无愧的行业龙头。

但同时Curve与合成资产协议Synthetix也合作推出跨资产兑换服务,提供通用资产的Swap功能。

这也是目前众多DeFi协议从诸多渠道入手,开展自我救赎的一个缩影。

?04?

小结

在经历了2020年的寒武纪大爆发和2021、2022年的触顶下跌之后,目前DeFi世界的场景创新基本已经达到饱和,后续如何进一步完善治理机制、提高加密经济模型在整个协议机制中的作用,才是打开下半场的关键所在。

总的来看,DeFi世界无论是「治理演进」还是Token经济模型的创新,仍旧路漫漫其修远兮,究竟会何去何从,让我们拭目以待。

如今,Web3不再是个纸上谈兵的理论或网络热词,它被很多人寄予颠覆互联网的科技革命的期望。但是,放眼全球,拥有海量用户的Web3应用,至今还凤毛麟角,甚至可能只有比特币,勉强算知名度最高、用户数.

1900/1/1 0:00:00注:本文为ForesightNews对StarkWare联创及业务负责人的三篇专访汇总文章。2月5日至6日,StarkWare在以色列特拉维夫举办为期两天的StarkWareSessions20.

1900/1/1 0:00:00香港金管局今日发布长达36页的《关于加密资产和稳定币的讨论?件结论》,大致阐明了根据此前讨论文件的反馈拟议的大致监管方案参数,将优先监管参考法定货币且可能被用来支付的稳定币.

1900/1/1 0:00:00社交网络的价值=网络中个体的数量x个体的平均价值x个体之间的平均物理距离Web2世界里的真实社交半径较小,熟人社交居多,再多一点是同城陌生人社交.

1900/1/1 0:00:00去中心化物理基础设施网络(DecentralizedPhysicalInfrastructurenetworks,DePIN)是基于加密的网络发展的下一步.

1900/1/1 0:00:00加密市场的斗争,比你想象的更具性。上周,WormHole和LayerZero之间发生了一场戏剧性的战斗.

1900/1/1 0:00:00