1、定价能力

首先,在Univ3推出后,Uniswap放弃了定价权。这意味着什么?对于在几个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

打个比方:一支股票的美国存托凭证VS在其交易量最大交易所的这支股票肯定市场的定价权掌握在后者手里

在加密货币中,一个代币可以在多个交易所、CEX或DEX上市。为什么Uniswap推出v3反而放弃了定价权?这与LPs在v3中提供流动性的方式有关——LPs选择一个特定的提供流动性资金的价格范围。这被称为集中的流动性

为什么是集中的?

在Univ2中,流动性沿着xy=k的不变曲线均匀分散,但由于大多数交易活动都是在某个价格段内发生的,xy=k曲线的其他部分的流动性资金没有得到利用,即资本效率低下。v3设计就是为了解决这个问题

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围时常变化。这使新项目不敢在v3中设立其原生代币的新流动性池。

为什么?

由于新代币的价格范围由于初始流动性较浅而波动很大,因此在V3中拥有资金池的新项目需要经常调整价格范围。这带来了巨大的流动性管理成本,是项目方无法承受的。因此,大多数新的代币没有在v3上市

中国技术经济学会灵境元宇宙专业委员会(筹)正式揭牌:金色财经报道,6月10日,在中国江宁2023元宇宙产业·人才高峰论坛暨AIGC发展大会上,中国技术经济学会灵境元宇宙专业委员会(筹)(以下简称“元宇宙专委会(筹)”)正式揭牌。中国技术经济学会是中国知名的产学研一体化咨询推进机构,是中国科学技术协会的团体会员。元宇宙专业委员会(筹)将依托中国技术经济学会人才、资源优势,提供专家评审、战略咨询等服务,搭建行业交流平台,促进信息共享和经验借鉴,建立健全行业制度和标准,推动元宇宙产业的健康、有序、可持续发展。[2023/6/11 21:29:05]

由于V3上的新代币非常少,它失去了定价权。怎么会这样?为了寻找蓝筹代币的价格,人们参考Binance。对于没有上市的代币,由于在v3推出之前,有很多新的代币在v2上上市,人们经常参考v2的价格信息

由于管理流动性的巨大成本,v3上的资金池大多是蓝筹代币,流动性强,不太可能出现剧烈波动,而Uniswap作为价格信息主要来源的地位也随之瓦解。?

所以呢?

没有定价权的DEX中的LP会因为被套利而遭受很多巨大的损失,而不知情的订单流比有定价权的交易所要少得多。套利是有害订单流的一个主要来源,对LP的伤害很大

美股开盘涨跌不一 区块链概念股普涨:4月18日消息,美股开盘涨跌不一,道指跌0.06%,纳指涨0.62%,标普500指数涨0.37%。区块链概念股普涨,Marathon Digital、Riot Blockchain涨超5%,Coinbase、MicroStrategy涨超3%。BELLUS Health涨近100%,葛兰素史克拟以20亿美元对其进行收购。高盛跌逾3%,Q1营收同比下降5%至122亿美元。[2023/4/18 14:11:31]

为什么LP在没有定价权的DEX中受到的影响更大?

答:较少的不知情的订单流+更多的有害订单流

正如??@thiccythot_、@0x94305、@0xShitTrader所指出的,由于巨大的有害订单流,v3的LP遭受持续亏损--~43%的v3交易量来自MEV机器人!?

它使用户不愿意成为v3的LPs!这影响了v3的盈利能力。

数据:Arbitrum网络TVL超10亿美元,过去30日涨幅超18%:金色财经报道,据DefiLlama数据显示,过去30日,Arbitrum网络TVL涨幅达18.84%,达10.8亿美元,从而超越Polygon和Avalanche,仅落后于以太坊、BSC和Tron。[2022/12/12 21:38:41]

一个没有定价权的交易所是很难在行业中占据领先地位的,这也影响了盈利能力。?相比之下,当人们检查一个稳定币是否贬值时,他将提到Curve而不是CEX!通过比较,定价权的重要性不言而喻

2、盈利能力

虽然Curve从LPs那里拿50%的费用,但Uniswap给LP的费用是100%;它从所有的交易中没有任何收入。一个没有利润的企业绝不是一个好企业,无论收入看起来有多大。Uniswap意识到了这一点,并提议从LPs中抽成

但事情并不那么容易。Uniswap这样做可能会有很大的麻烦。没有定价权,LP就会像所说的那样遭受更多的有害订单流,从而降低提供流动性的动力。如果Uniswap现在抽成手续费,这将进一步打击LP的积极性。

女性Web3教育DAO创始人被曝挪用DAO资金超100万美元:10月15日消息,Fuel Labs开发者在社交平台表示,Blu3 DAO两位创始人挪用DAO捐赠资金超100万美元,为创始人个人创造财富,并利用职务关系破坏DAO规则。据开发者提供的社区讨论显示,Blu3 DAO两位创始人未将个人财务与DAO组织财务分离,获得100万美元后继续要求捐款。

据悉,Blu3 DAO是一个基于Harmony、以教育为方向的DAO,其使命是让女性能够在Web3空间中学习和发展她们的职业生涯,以实现财务自由。[2022/10/15 14:28:39]

这又会带来什么样的后果?

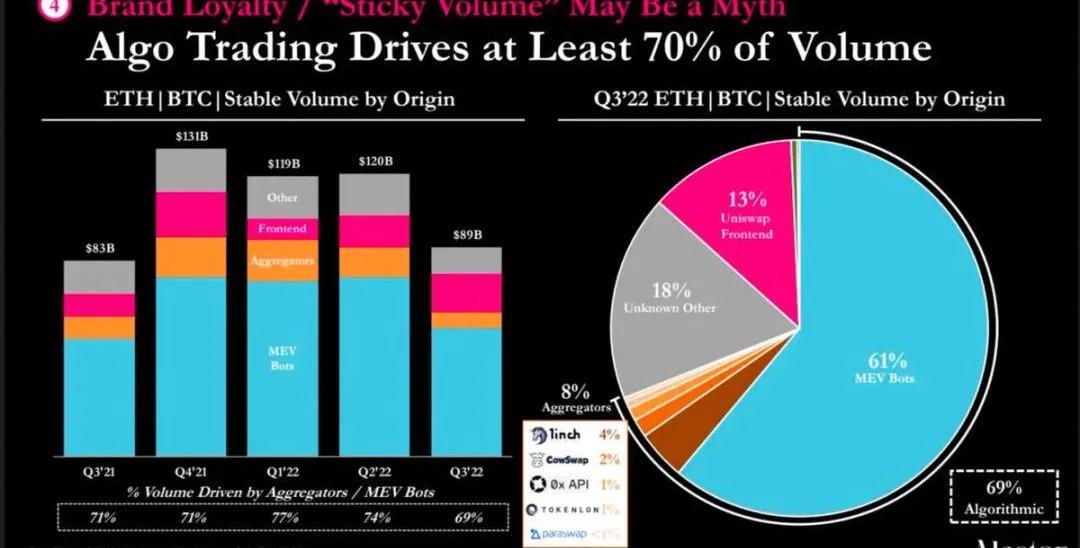

Univ3的大多数交易量不是“粘性”的,因为>70%的交易量是由算法/机器人驱动的。交易量只是为了跟随定价。?

因此,LP的积极性降低——TVL和流动性降低—滑点增加,执行价格降低——成交量降低——LP费用降低,LP积极性降低死亡漩涡

Coinbase BTC溢价指数涨超110%,美国买盘相对更强:9月20日消息,数据显示,当前Coinbase BTC溢价指数为0.000023,24小时涨幅达116.43%,表明当前BTC在Coinbase市场上的购买力相对更强,请合理控制风险。[2022/9/20 7:07:05]

提高LP的交易费用以维持TVL和流动性如何?

死亡漩涡一样是不可避免的。?LP的积极性降低—增加LPs的交易费用—更差的执行价格—更低的成交量—更低的LP费用和LP的积极性降低这就是为什么Uniswap官方从未推动费用开关

很多web2技术企业在极短的几年内没有盈利,但它们实际上是在建立“护城河”,增强客户的粘性。Uniswap没有利润,同时也不能培养用户的粘性,因为只有<15%的交易量是来自于它的前端应用

为什么Curve优于Uniswap?

你能想象如果Univ3TVL和交易量只给LP50%的费用,就像Curve那样,会发生什么吗?但是Curve通过ve-model引导流动性,并赋予了$CRV以实际经济效用

相比之下,UNI没有任何实际经济效用,与Uniswap的业务无关。如果Univ3能够从LPs那里收取50%的费用,并且仍然保持TVL和交易量,那么Uniswap就胜过Curve。但事实并非如此,因为它的大部分交易量都不是“粘性”或”有机”的

Uniswap不能借口说–“随着时间的推移,更多的用户习惯于我们的平台,带来更多的费用和更多的流动性”。Uniswap的交易量并不忠诚,除非它能从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而离开

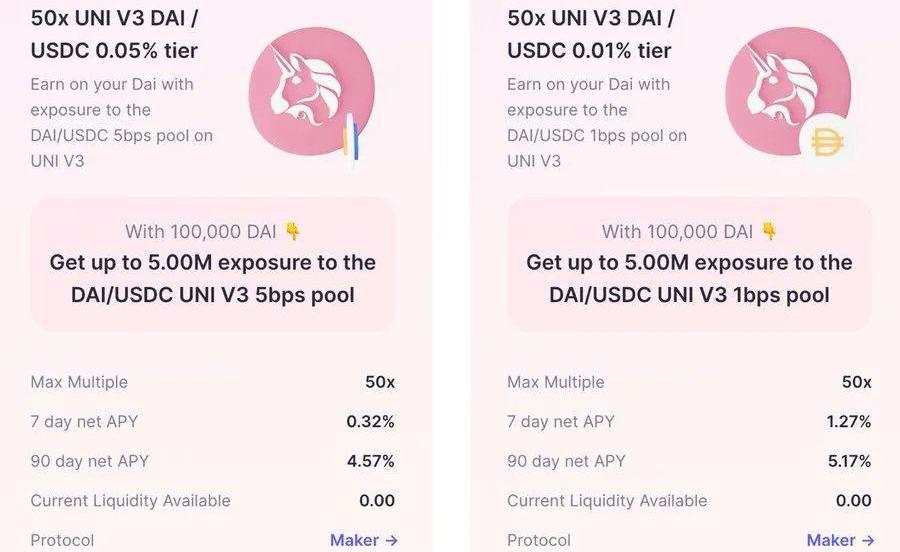

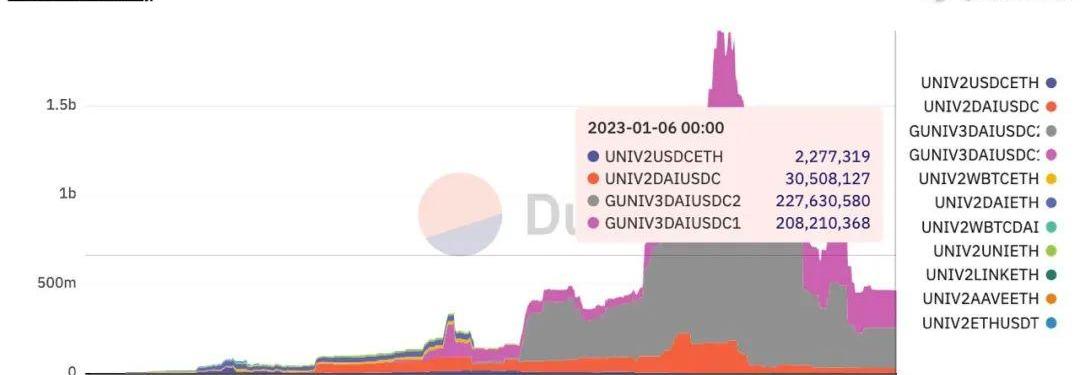

此外,UniswapTVL是有杠杆的:在34亿美元中,~4.35亿美元来自DAI/USDC交易对,MakerDAO将其杠杆率提高到了50倍,因为它接受UniDAI/USDCLP代币作为抵押品来铸造DAI!然后DAI可以重新存入那里,以获得LP代币来铸造更多的DAI!

3、结论:Curve胜出Uniswap的原因是:?

它有定价权,成为挂钩资产的主要价格信息来源;

它从LP交易费中抽取50%,但仍能通过其特殊的ve-tokenomics吸引巨大的TVL,而不需要杠杆

最后,为什么Univ3是一个错误的方向?

它增加了项目对链上流动性的管理成本,从而放弃了定价权。它没有通过引入几条曲线来迎合不同的加密货币资产来提高Univ2绑定曲线的资本效率,而只是.创造了一个新的模式,我认为这是一个更糟糕的版本的订单簿。它现在被分散注意力,从行业的基础用例变成了用户领域的竞争者之一:与聚合器

如果它能专注于使其成为发行所有波动代币的不可跳过的一个选项,那么它就会像电力和水一样–用户在交易代币时无法避免Uniswap。这就是Uniswap应该采取的最佳路径,显然它选择了一条不同的道路

4、Kol观点补充

@charliemktplace:?

我不认为这就是Curve可能或不可能更好的原因。Curve的Gas更高,它在数学上为LP做了自己形式的集中流动性,这有损失的风险,CRVwar可能是一个破窗谬误。

@Slappjakke:?

非常有趣的观点。以前没有想过“放弃定价权”这个观点。我仍然认为univ3对于正确的用途和拥有正确理解的用户来说是非常强大的,但不是作为"全能王"。

@korpi87:?

你的整个论点是基于这样的假设(错误的?):由于流动性集中,Uniswapv3没有定价权。但是v3允许用户在整个范围内提供流动性。如果没有Uniswapv2,V3将被用于长尾资产,我想。

@PerfectHatred1:?

Curve是不赚钱的,在UniswapV3中,你可以像V2中一样设置全范围的位置。想看看Curve未来会发生什么吗?看看Sushiswap就知道了。唯一能让Curve不像Sushiswap那样快速下跌的是CRV锁定了4年。

无论您是在某些中心化交易所持有加密货币,还是已经在主权金融之旅中游刃有余,2022年是我们行业永远无法忘记的耻辱年,值得庆幸的是,2023年已经到来!如果过去12个月让您对加密有了新的目标.

1900/1/1 0:00:00一、过去一周行业发生重要事件1.产业外媒:币安完成对Gopax的收购尽调,拟收购其41.2%的股份知情人士称,Binance已于近日完成对韩国交易所Gopax的收购尽职调查.

1900/1/1 0:00:00上海升级在即,流动性质押赛道火热。上海升级后由于开启了unstake,也会大大降低stETH等de-peg的幅度和风险,适合更多用户参与.

1900/1/1 0:00:00我的第一反应是把这当笑话看。GMX?是2022年表现最好的DeFi协议之一。牛市只会增加其热度并把?$GMX?价格推得更高。但在反复思考后,我意识到这并不完全是胡说八道.

1900/1/1 0:00:00本文整理翻译自外文,总结了LayerZero所有的交互活动包括测试网和主网络上执行LayerZero协议中的活动,目的是查漏补缺增加获得空投的机会.

1900/1/1 0:00:001月10日,由MarsBit主办,香港创新产业园区数码港、G-Rocket高诺国际加速器、element协办的「POW’ER香港Web3创新者峰会」在港举办.

1900/1/1 0:00:00