目前许多主流叙事认为,以区块链技术为基础构建的Web3产品,能够通过发行代币赋予用户以真正的资产所有权。如区块链游戏可以将传统游戏中的游戏资产,由游戏公司托管变为玩家自己持有;而NFT技术则赋予创作者以真正的作品所有权,并可以据此对创作者进行更好地激励。

的确,区块链技术解决了传统资产的托管问题。但在失去中心化机构的帮助后,构建链上所有权其实遇到了更多问题,这些问题一方面导致了用户权益被侵害,另一方面也为一些项目方进行监管套利提供了操作空间。

因此,本篇文章就将重点集中在所有权经济的基础问题上,探讨哪些代币真的可以代表资产所有权,而哪些代币其实是比传统Web2更加中心化的强信任资产。

拥有代币不等于拥有资产所有权

许多人会习惯性地将持有代币等价为获得资产的所有权。如持有某个项目的治理代币,就好像获得了对该项目的所有权;持有某个链游的NFT,就获得了对该游戏装备的所有权。

然而代币并不天然等价于资产,很多时候代币就像现代汉语中「票」的概念一样,只是一种可被用来承载各类不同资产的通用媒介。随着其被用于承载各种不同的权利与义务,这种通用媒介才会进一步演变成具体的资产类别。

ETH 2.0总质押数已超2744.19万:金色财经报道,数据显示,ETH 2.0总质押数已超2744.19万,为27441888个,按当前市场价格,价值约506.99亿美元。此外,目前ETH 2.0质押总地址数已超90.52万,为905241个。[2023/8/13 16:22:50]

因此,附着在代币上的各种具体权利,才是决定其成为哪类资产的核心要素。目前市场中简单的将持有代币等价于赋予用户以某某所有权的叙事,其实都具有一定的误导性。

就像一张演唱会门票之所以有价值,不在于你手中那张印刷精美的纸片,而取决于主办方在未来交付一场演出的承诺;一张银行存单之所以有价值,也不在于你手中盖有银行印章的纸条,而是来源于其在一定时间后还本付息的义务。

而如果他们不按照当时订立的契约履行交付演出或兑付资金的承诺,其所在的司法体系就会让其付出更加高昂的代价。这其实才是绝大多数权利之所以能够成立的原因,就是当这个权利被侵犯后,能够有相应的暴力机构来为被侵犯人提供救济服务。

并不是你单方面宣布或定义了一个权利,这个权利就能真的存在。所有没有救济措施的权利,本质上都是一纸空文,也必然不会受到他人的尊重。这也就是我们常说的:无救济则无权利。

Delphi Digital: DAI储蓄率提高至8%将使Maker的预计年利润从8400万美元减少到4100万美元:金色财经报道,Delphi Digital发布文章称,MakerDAO最近将DAI储蓄率提高至 8%,这种扩张带来了重大的财务影响。由于 DSR 目前定为 8%,Maker 的年度成本预计为 5400 万美元。因此,这将使 Maker 的预计年利润从 8400 万美元/年减少到 4100 万美元/年。尽管如此,它可以被视为重新点燃 DAI 需求的获客成本。与美国国库券相比,增强版 DAI DSR 提供??了一种有吸引力的链上替代方案。鉴于其较高的收益率,DSR 利用率有可能稳定在 35% 以下,与当前国库券 5.5% 的利率基准保持一致。这一战略举措旨在推动 Maker 的发展,并为 Maker SubDAO 的引入奠定基础,旨在增加 DAI 和 MKR 代币的需求和实用性。[2023/8/11 16:18:49]

因此,如果没有对资产相关权利的有效保护措施,那么其实很难说用户真正获得了资产的所有权。

?哪些代币真正具有资产所有权?

下面,我们将通过分析几个典型的链上资产类别,看看哪些是真正能够代表所有权的代币,而哪些只是精心包装的中心化资产。

观点:期待已久的稳定币法案可能会在未来几个月内出台:金色财经报道,在DC金融科技周上,美国司法部加密执法小组主任Eun Young Choi表示,加密混合器是一个挑战,但并没有“让我们慢下来”。这引起了我的注意,因为我们已经听说了很多关于加密货币匿名风险可能会增加不法行为者的信息。

众议院金融服务委员会的资深共和党成员Patrick McHenry表示,期待已久的稳定币法案可能会在未来几个月内出台,但围绕监管监督和资产的存储方式仍存在一些分歧。[2022/10/16 14:29:11]

治理代币

虽然Web3项目并不以股份公司的形式而存在,但其发行的治理代币,却经常被等同于Web3项目的所有权凭证。然而实际情况是,许多治理代币都与股票有着非常大的区别,这种差异主要体现为两点:

一是治理范围的差异。公司股票所代表的治理权,往往可以直接或间接的对人事、财务等一切事项作出决议。而许多Web3项目的治理权却是「有限」治理权,这些治理权虽然可以投票修改一些协议的参数,但却无法阻止项目方转移项目金库中的资金。

二是执行过程的差异。虽然治理代币的持有者可以对议案作出决议,但对决议的执行依然要依靠项目团队主动进行。但如果这些项目方并不真正履行自己的义务,治理代币的持有者往往也无能为力。

BitMEX为机构和散户投资者推出外汇永续合约:金色财经消息,加密货币交易平台BitMEX正在向加密货币之外扩展,它正在进入传统金融市场,推出与外币挂钩的永续合约。该公司周五宣布推出外汇永久掉期合约(FX perps),该合约将允许其用户交易20多种与外币挂钩的合约,即使在这些货币的盘后交易期间也是如此。

这是该公司自公司更名并聘请交易所资深人士亚历山大霍普特纳(Alexander Hoptner)接替创始人亚瑟海耶斯(Arthur Hayes)担任首席执行官以来,在非加密相关产品领域最引人注目的举措。

在Hoptner加入BitMEX时,该公司表示这表明该公司将探索“更广阔的视野”。尽管如此,也出现了挫折,包括最近的裁员和该公司取消对一家德国银行的收购。FX perps的推出反映了持续的战略,即为BitMEX的现有和新用户提供“更广泛的加密保证金合约,包括允许交易者访问一系列货币和商品的产品”。

BitMEX的Quants在一份声明中说:“对于机构用户来说,外汇永续合约提供了一种全新的方式来创建合成加密货币对以进行套利,例如,以非美元货币报价的比特币。”[2022/8/7 12:06:50]

因此,判断治理代币是否真能代表Web3项目的所有权,至少需要满足两个条件:一是治理权不能受限,凡是不能决定协议金库使用方式的治理权,都可以近似视为假的治理权;二是治理通过的决议,能够在链上得到自动执行。

CleanSpark 6月出售了328个比特币:金色财经报道,比特币矿商CleanSpark 6月份的比特币产量比上个月增加了近9%,总共开采了339个BTC。根据周三发布更新,该公司6月份开通过出售328个比特币,平均每枚BTC价格为25644美元,获得了约840万美元的收入。与业内其他公司相比,CleanSpark在保留其开采的比特币方面没有那么严格,而是选择每月出售一些。截至6月30日,CleanSpark总共持有561个BTC。[2022/7/6 1:55:53]

虽然要求全部采用链上治理的难度很大,但鉴于目前治理的执行过程很难获得司法体系的保障,因此链下执行的治理权事实上都处于不受监管的裸奔状态。根据「无救济则无权利」的原则,这种缺乏有效救济手段的权利往往很难受到保障。

因此仅从信任假设的强弱来说,目前无法通过链上实施治理的治理代币,其中心化风险相较于有法律保护的公司股票往往更高。

不过虽然难度较高,但目前依然有不少Web3项目能够依靠全面的链上治理实现治理权的去中心化。

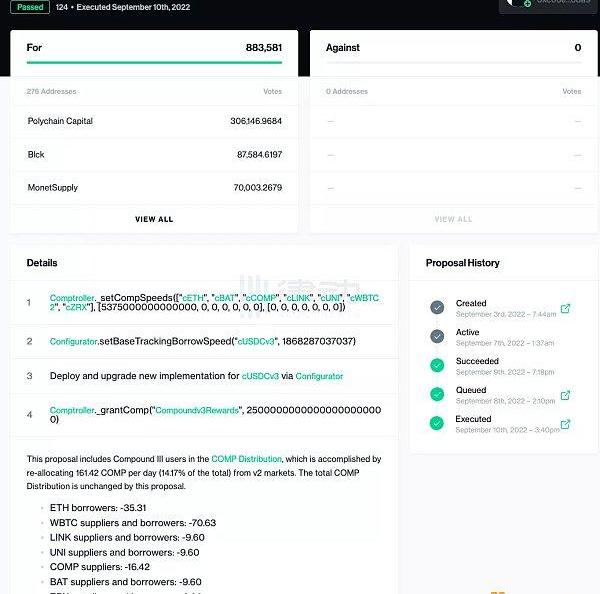

最典型的案例来自于DeFi领域。以Compound为例,其治理过程基本实现了全链上治理。从下方截图中我们可以看到,Compound用于表决的治理提案并不是文字形式,而是都以计算机可以直接执行的代码来提交,一旦表决通过,治理合约就会依据已经写好的逻辑自动实施部署。

这种纯链上的治理过程消除了对团队严格执行表决结果的信任假设,做到了真正意义上的去信任化。因此,这类治理代币的持有者,才能算是真正意义上取得了这个项目的部分所有权。

游戏装备

与治理代币类似,许多链游的NFT虽然解决了传统游戏中游戏装备的托管问题,但对于这些NFT在游戏中的使用方式,却依然需要依靠项目方运行的中心化服务器提供保障。

因此判断链游NFT是否真的代表资产所有权,其实也可以概括为两个关键指标:一是这些NFT是否被游戏运营方托管;二是游戏的核心逻辑是否上链。

其中第一条绝大部分链游都可以符合要求,即便有些NFT在参与游戏时采用了托管模式,但用户依然可以随时将NFT提取到链上。

而更为关键的是第二条。目前许多链游由于底层公链性能的限制,不得不将游戏的核心逻辑运行在链下服务器中。这时一旦项目方对相关代码进行更改甚至停服跑路,用户资产的游戏功能也将一夜归零。因此采用这种架构的游戏很难说通过NFT使用户获得了游戏装备的真正所有权。

而想要彻底解决这个问题,不但需要链游开发团队的积极配合,更关键的是底层公链的性能能够得到大幅度地提高。值得欣慰的是,目前已经有许多扩容方案如StarkNet以及Arweave,正在尝试开发将游戏主要逻辑都部署在链上的「全链链游」。如果这个方向在未来真的能够走通,才算在真正意义上解决了游戏玩家无法获得游戏资产所有权的问题。

金融资产

金融资产可以说是目前实现用户所有权最为成功的一个细分类别了。由于金融资产中的债权可以很方便地通过智能进行编程,因此这类债权凭证可以做到最大程度的去信任化,不依靠链下司法系统也能很好的保障用户所有权。

这类典型代币包括Compound发行的cToken,Aave的aToken,以及Uniswap的LPToken或LPNFT等。这些代表金融债权的代币的持有者,可以随时从相关的合约金库中,按约定数量赎回自己的资产。既不需要指望项目方信守承诺,也不需要链下的司法系统提供救济措施。

除此以外,以USDT与USDC为代表的中心化稳定币,虽然并没有解决资产的托管问题,并且要依靠比较强的信任假设。但由于其中涉及的信任主体如Circle、Tether等一定程度上接受了链下司法系统的监管和保护,导致用户的托管资产处于一定程度的监管范围内,依靠传统的方式,相对较好地保护了用户的资产所有权。

「链改」资产

上文几个资产类别都由原生的区块链全队打造,但在最近两轮熊市中,市场还出现了不少所谓的「链改」项目。这类项目的构建方式,基本都可以概括为链下资产的凭证上链,同时这些资产对应的权利,也基本需要依靠传统的司法体系进行保障,当然也无法做到完全的去信任化。

因此判断这类链改代币是否真能赋予用户以所有权,也不能仅仅通过分析其所谓代币经济,而是要看其权利是否能够得到链下司法体系的有效保护。所以这类项目虽然发行了代币,但从其实质上来讲,可能更应该归类为Web2项目更为合适。

谨防概念套利或监管套利

这里之所以要花费大量篇幅梳理关于所有权的相关概念,主要是因为在之前牛市中出现了太多通过所有权概念进行概念套利或监管套利的行为。

回顾过去两年多的历史可以发现,许多项目发行的治理代币往往只具有受限制的治理权限,而二级市场却依然不吝于对其按照股票的估值标准进行炒作。

而主打X2E概念的各类GameFi链游,也大多需要依靠中心化服务器运行游戏的核心逻辑。一边打着赋予用户所有权的旗号发行代币和NFT获取收入,一边自己牢牢掌控着游戏世界中的生杀大权。不但可以随意修改游戏规则,甚至可以不受制约的转移项目资金,可以说将Web3的优势与Web2的特点进行了完美结合,实现了项目方利益的最大化。

以上这些都可以归类为典型的监管套利行为。

我们在构建一个Web3项目时,其核心目标不应是简单的进行资产上链或者发币,而是希望通过区块链技术更好地解决之前难以解决的信任问题,进而不断增加各参与方的信任程度,降低构建信任的成本,这些才是Web3项目能够提高效率的根本原因。

链上发行的代币并不一定是去中心化资产,甚至有可能只是包着Web3外衣,进而进行监管套利的无监管Web2资产。

如果不在增信上下功夫,而仅仅将重心放在代币经济的设计上,不但容易引起金融泡沫,甚至都无法向用户交付一个真正代表所有权的资产类别,那么一切关于Web3的所有权经济更是无从谈起。

来源:金色财经

币圈咨询9月29日热点;1.分析师:绝大多数欧元和英镑持有者选择BTC以应对货币贬值2.CryptoPunksNFT#2924以3300ETH价格成交.

1900/1/1 0:00:00原文作者:CODY原文编译:aididiaojp.eth,ForesightNews在上一轮周期中,Web3风投已经演变成一个复杂且差异化的领域.

1900/1/1 0:00:00以太坊收复失地,兑美元汇率攀升至1,320美元上方。如果价格明显高于1,350美元,ETH可能会开始新的提振。以太坊在1,250美元附近发现了支撑并收复了损失.

1900/1/1 0:00:00头条▌数字人民币试点已扩大至北京全域金色财经报道,数字人民币试点已扩大到北京全域,累计落地40余万个场景.

1900/1/1 0:00:009月28号早间行情解读全网公开,拒绝马后炮。记录可查!精准预判;就熊市大阳线顺势高空。大饼20250高空,以太1395至1405高空。大饼轻松拿下近1400点,以太拿下近百点.

1900/1/1 0:00:00据统计,近三十年来,人类所取得的科技成果,比过去两千年的总和还要多,而web3带来的科技创新还会加速这一进程。这其中,蕴藏着大量的发展机遇和投资机会,等待敏锐的人去发现.

1900/1/1 0:00:00