在过去几个月里,DeFi借贷环境发生了巨大变化。本文将聚焦于一些新DeFi借贷协议的简单介绍、数据分析以及将影响下一个周期借贷领域的总体趋势。

新的DeFi借贷协议:

dAMMFinance和RibbonFinance都是非足额抵押可变利率借贷协议。它们在本质上类似于Aave的资金池模式,存款和贷款是无摩擦的。dAMM目前支持23项资产,Ribbon将很快推出。

LULO是一个固定利率和定期借贷的链上P2P订单簿。与Morpho非常相似,Lulo关闭了传统的基于资金池模式的贷款人/借款人价差,并直接匹配交易方。

Antler为其风投基金Antler Elevate筹集2.85亿美元资金:6月8日消息,早期风险投资公司 Antler 为其新兴增长基金 Antler Elevate 筹集 2.85 亿美元,投资者包括 M&G Catalyst、Schroders、Vaekstfonden 和 Korea Venture Investment Corp。该基金支持 20 多个技术生态系统,为全球初创企业提供从 A 轮开始的资本扩张。Antler Elevate 已向 30 多家公司投资了超过 7000 万美元,其中包括加密货币公司 XanPool。[2023/6/8 21:24:17]

借贷协议ArcadiaFinance允许借款人将多种资产(ERC-20和NFT)一次性抵押到一个金库中。这些金库是NFT,因此可以形成可组合的第二层产品。贷款人可以根据金库的质量来选择他们的风险偏好。

全国政协委员吴杰庄:目前对元宇宙、虚拟世界金融支付、NFT缺乏成熟的监管:金色财经报道,2023年全国两会,全国政协委员、香港特区立法会议员吴杰庄提交了一份《关于促进元宇宙产业健康发展的提案》。吴杰庄介绍,当前,元宇宙产业发展中存在着挑战。一方面,先进技术“双刃剑效应”凸显,传统信息安全与意识形态保护受到挑战。另一方面,目前对元宇宙资本运作方式、虚拟世界金融支付、NFT缺乏成熟的监管。目前,美国元宇宙发展速度较快,我国在理念上与之接近,并具有较大市场,日、韩等国也在积极推动元宇宙发展。为此,吴杰庄建议我国以“数字货币”发展为前车之鉴,充分重视元宇宙发展与治理问题,积极推动支撑元宇宙发展的技术进步和基础设施建设,同时关注元宇宙前瞻治理问题。[2023/3/12 12:57:36]

借贷协议ARCx评估借款人的链上历史交易行为。历史越好(比如没有清算),最大LTV就越高。到目前为止,最大借款以100%的LTV发放。贷款人根据借款人的信用风险提供流动性。

加密货币服务提供商Coinmotion在西班牙完成加密注册:金色财经报道,芬兰加密货币服务提供商Coinmotion,已获得西班牙银行的确认,成为法定货币虚拟货币兑换服务和电子钱包托管的有效提供商,注册号为D741。该公司成立于2012年,自2019年起正式被FIN-FSA监管为加密货币提供商。[2023/1/4 9:52:46]

dAMM和Ribbon与Maple和Atlendis在机构(非足额抵押)借贷领域形成直接竞争。

Arcadia、ArcX和Frax是我们已经在该领域看到的现有模式的变体。

许多协议继续追求产品垂直化,试图增加护城河和价值捕获。

Frax:稳定币,AMO,AMM,流动质押

AAVE:稳定币,非足额抵押借贷,RWA

头号藏品推出无聊猿#5513 NFT 二创项目 BATC 系列数字藏品:8月1日消息,头号藏品近日推出无聊猿系列数字藏品BATC。BATC作为基于编号#5513无聊猿版权的二创项目,以 BAYC“无聊”的调性为基础,对无聊猿的头像进行了延展,打造了全身的形象。在设计上做了更多变化,加入了更多符合国人审美的中国风元素,每一只猴子均是由11个部位,超过400种不同的部件,通过编程的方式随机生成,共9999份。已与7月31日下午15点,开启领取通道。

另外,从8月3日起,BATC系列广告将登陆包括北京、上海、深圳、成都、重庆在内的5个重点城市。[2022/8/1 2:50:53]

ArcX:信用评分

Ribbon:金库+贷款

一些借贷协议更专注于迎合长尾资产的需求。

Celsius官方澄清:团队与CEL2.0代币的创建无关:金色财经报道,Celsius官方发推称,为了避免混淆,CelsiusNetwork澄清,CelsiusNetwork与任何所谓的CEL2.0代币的创建都没有关系。我们的安全团队正处于警戒状态,投资者也应该保持警惕。[2022/6/14 4:24:21]

在机构方面,dAMM是唯一一个已经支持许多长尾资产的。

EulerFinance允许任何资产的借贷,其中一些可以作为抵押品。

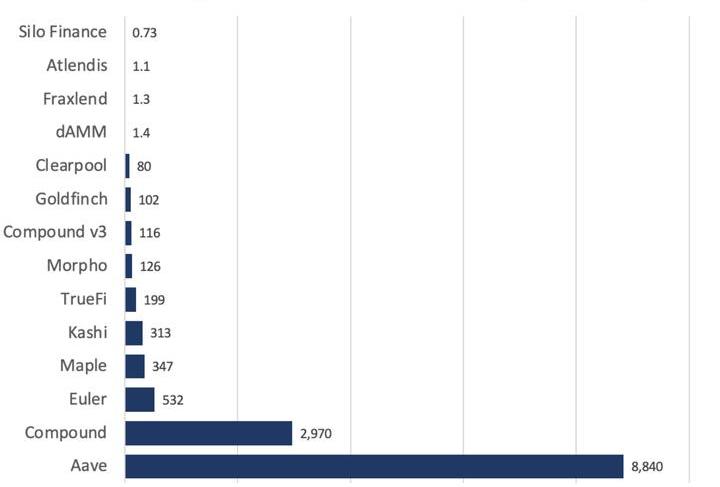

到目前为止,AAVE是明显的赢家,部分原因是它积极的多链部署——其总TVL的37%位于L2或EVM上。

COMPv3从v2迁移资金的速度很慢,v2稳居第二。

Maple是最受欢迎的非足额抵押借贷协议。

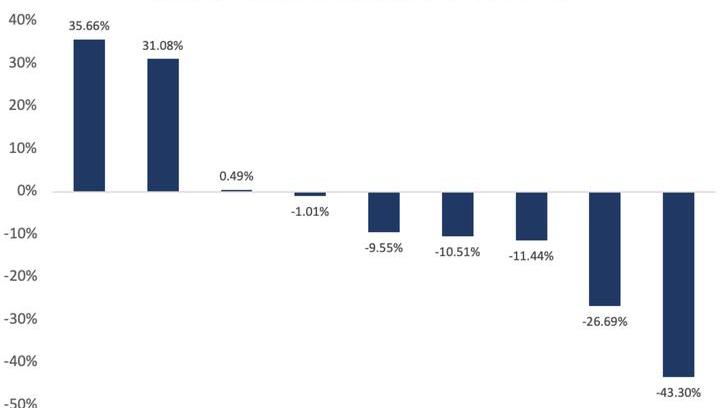

在过去的一个月里,Euler和Clearpool是仅有的两个出现大幅增长的半成熟平台。

AAVE和Compound的表现处于中间位置,而Kashi的缩水幅度最大。

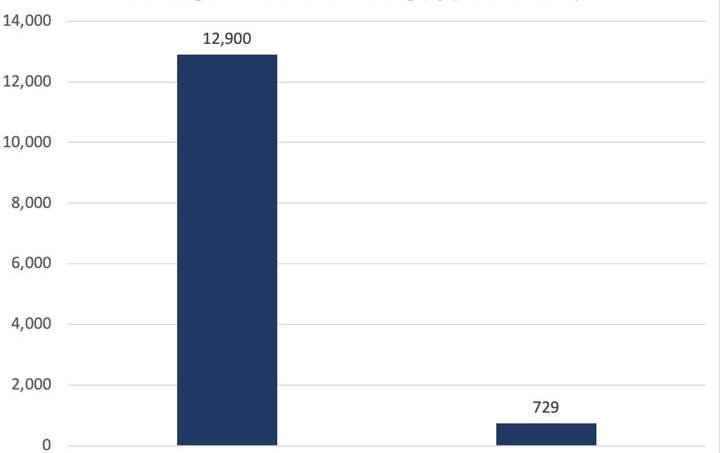

大部分的借贷TVL都在主网上,但EVM和L2已经慢慢在占据市场份额。

在下一个周期中,L2上的使用量和项目数量的增加将加速需求,从而增加总体流动性。

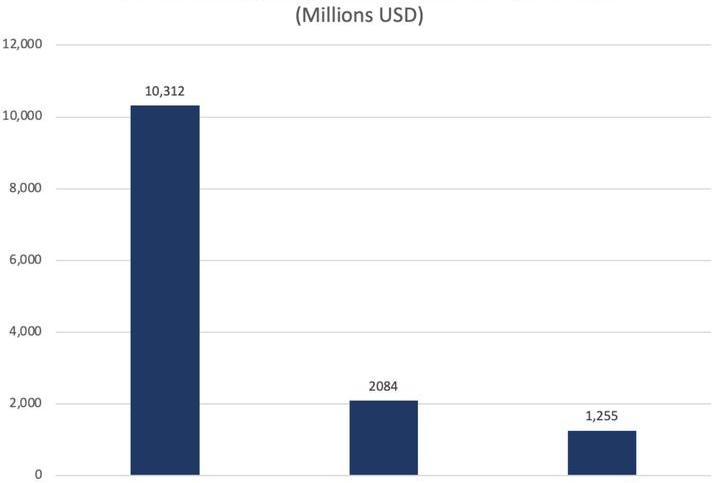

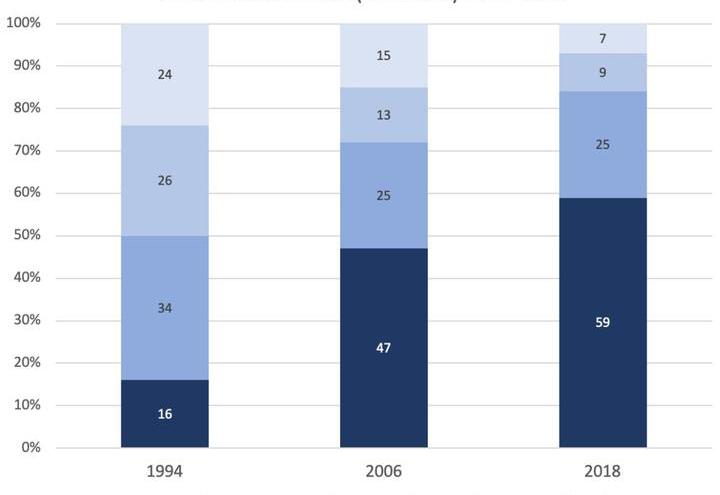

就每个类别的TVL而言,迄今为止,超额抵押模式一直占据主导地位。

预计随着基于KYC和ZK的认证解锁新的原语,以及更多的机构资本进入链上,这一差距将会更小。

就蓝筹资产与长尾资产的借贷而言,蓝筹资产目前几乎占据了所有的流动性。

Euler是最突出的专注于长尾资产的协议,其长尾资产的TVL不到5%,这主要是由于代币质押的机会成本。

当(非流动的)质押可以获得更高的APR(10-30倍)时,为什么要将GRT代币存入Euler呢?

随着时间的推移,这种情况将会改变,因为我们会看到更多web3和DeFi协议的流动质押衍生品,代币可以在出借的同时赚取收益。

垂直化是整个DeFi的一个有趣趋势,因为借贷并不是唯一一个市场份额日益集中的领域。

Lido、Uniswap和MakerDAO在各自的类别中拥有非常大的市场份额。

随着时间的推移,我们可能会看到DeFi(和借贷)继续集中份额,类似于大型银行在过去几十年中的增长方式。

原因有三:强大的网络效应、垂直化(将产品变成功能)、品牌护城河。

新的潜在借贷试验:

1)基于zk证明的链下抵押品的非足额抵押借贷

2)使用基于社交的NFT作为抵押品的贷款

3)专注于DAO的贷款

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

来源:金色财经

加密市场熊市已经很长时间了,市场缺少亮点。BDD带来了福音!来自美国硅谷的天才程序员们,开发了新的共赢模式,这就是BDD!加密货币ATM运营商Bitcoin Depot在纳斯达克上市:7月3日消.

1900/1/1 0:00:00在过去的两年里,Memecoins对加密货币产生了巨大的影响。虽然memecoins的想法以前对严肃的投资者来说只不过是一个笑话,但现在不能再这么说了.

1900/1/1 0:00:002022年发生了许多收购,其中加密货币交易所FTX一直是主要贡献者,因为该交易所收购了主要的陷入困境的公司.

1900/1/1 0:00:00以太坊的发展正在达到一个新的成熟水平。目前,以太坊所在的位置与其定义的路线图之间的差距正在迅速缩小。很明显以太坊正在开发一种模块化设计架构.

1900/1/1 0:00:00Glassnode的数据表明,比特币目前正处于历史熊市到牛市的过渡期。比特币价格与利润供应之间的相关性最近低于0.75根据Glassnode最近的一份报告,价格与利润供应之间的BTC相关性通常在.

1900/1/1 0:00:00本文是2022年7月11日发布文章的更新版。请访问Moonbeam资料库上的MoonbeamOrbitersProgram页面了解详情.

1900/1/1 0:00:00