August2022,FootprintAnalytics×WLabs

DataSource:Footprint×WLabsGameFiReportDashboard

GameFi兴起已一年有余,从2021年最后一季度用户数的迅速向上爬坡,到2022年初开始乏力,2月就出现了明显的下跌。

到3月借着StarSharks、Crabada等项目的热度,GameFi似乎又重燃了希望,但在4月和5月这两款游戏同样不可避免的陷入了死亡螺旋。因Move-to-eran新模式让人眼前一亮的StepN,发布清退中国用户的公告后也一蹶不振。

GameFi一年内快速经历了兴与衰,全球30亿游戏玩家的基数没能为Web3带多少裨益,更多玩家还是来自于DeFi。放眼看去绝大多数GameFi活跃周期都不算长,但它们的发展路径也为市场带来了一些启示:

发展越迅速却越缺少优质项目??

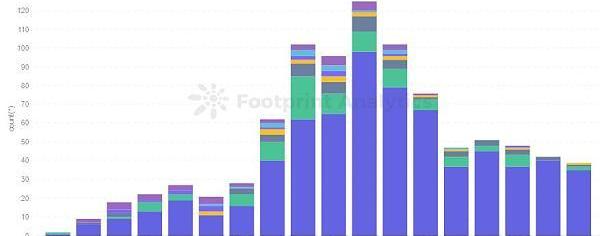

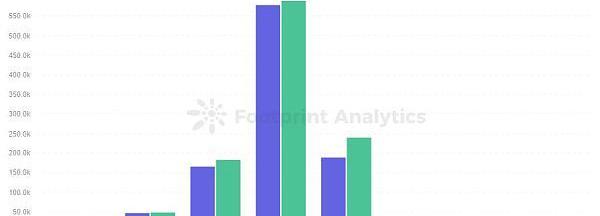

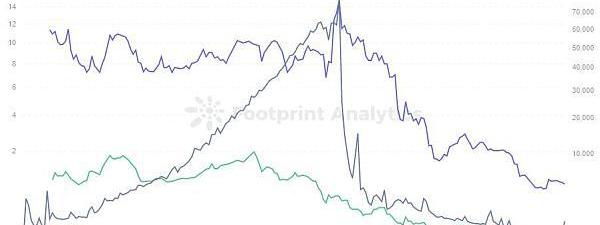

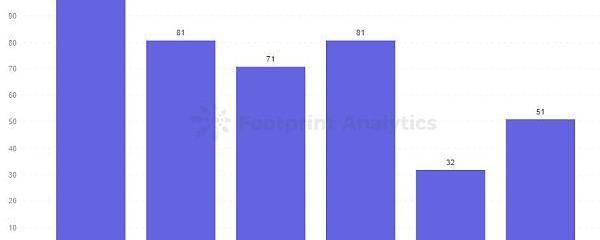

GameFi项目鱼龙混杂,不乏想一本万利的fork项目。市场上70%到80%的GameFi项目都达不到连续5日日均200人的活跃状态。2022年上线的项目中,有80%以上的项目上线30天就能达到活跃状态,但他们坚持了多久?

FootprintAnalytics-DaysfromProjectLaunchtoActive

项目活跃周期令人堪忧

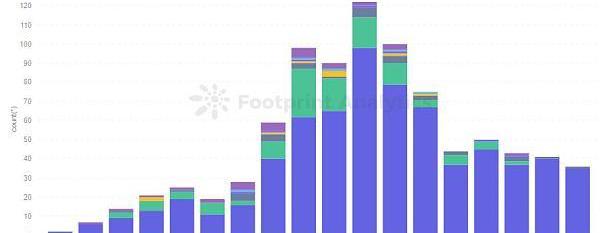

60%的项目活跃不到30天就陷入死寂,从去年11月开始就鲜少有项目能够保持活跃状态超三个月。

FootprintAnalytics-DaysfromProject?ActiveLaunchtoInactive

链上的GameFi项目大多数从上线到进入活跃的速度都很快,但保持活跃的时间并不长。

各公链的发展路径上各不相同

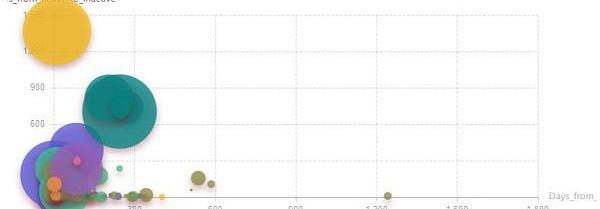

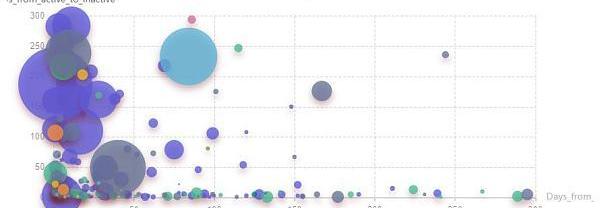

通过对GameFi项目从上线到活跃再到走向不活跃的周期分析,将横轴设定为项目从上线到活跃状态所需的天数,纵轴为从处于活跃状态的天数,气泡的大小为总用户数。

越靠左表明项目上线后越迅速达到活跃状态,越靠上表明项目活跃时间越久,因此落在左上角的项目有更为优秀的表现。

HIVE凭借Splinterlands在众多项目中表现突出,它上线后便进入活跃期且仍在保持,因此落在了左上角成为了较大的黄色气泡。

国网首个电力元宇宙科技项目在津启动探索电力调度自动化技术体系:金色财经报道,由国网天津电力牵头的科技项目“电力调度元宇宙架构及关键基础技术验证研究与应用”日前在津启动。这是国网系统首个电力元宇宙科技项目,将利用元宇宙等新技术激发电力调度数字化变革,为我国探索电力调度自动化技术体系新趋势提供路径。(上证报)[2023/5/4 14:41:37]

FootprintAnalytics-ProjectLifecycleLayout

Ethereum在gas费和交易效率上对GameFi并不友好,这让它在GameFi领域上并不太理想。众多项目前期爬升周期长,活跃时间短,总用户数也不高。但它毕竟有雄厚的基础,也许在解决这些问题后,更多优质游戏的上线能让它在GameFi占据更广的市场份额。

相比而言BSC上的项目更容易快速出爆款,持续时间中等,用户体量表现相对较好。Polygon相比也算中规中矩,ThunderCore却表现出意外的活跃持续长度。

FootprintAnalytics-ProjectLifecycleLayout(Zoomin)

造就GameFi如今局面的除了有熊市的推波助澜,与其本身的原罪密不可分。本报告将试图发掘造成以上问题的原因,并探索GameFi可能的未来。

一、GameFi1.0模型的原罪

1、野蛮发展的上半场

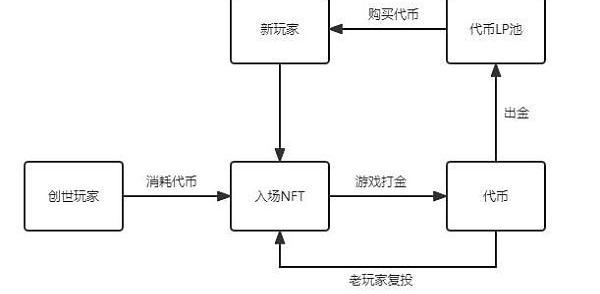

以AxieInfinity为首的GameFi1.0时期,其核心都是围绕着Play-to-earn。各个项目不管是在玩法,还是在经济模型上,其本质框架还是属于庞氏结构,即过分依靠源源不断进场资金的“外循环”模式。

所谓外循环,就是老玩家用新玩家投入的资金进行复投,新玩家不断向老玩家支付利息和短期回报,以制造老玩家赚钱的假象。因此所有老玩家在游戏内部打金产生的token都需要有新玩家购买消耗,否则玩家们就会不断的抛售,造成token流动池只有卖盘没有买盘,token价格死亡螺旋式下跌。

唐山上线知识产权区块链存证取证平台:1月15日消息,唐山市知识产权证据管理中心正式上线运行,利用区块链技术分布式存储、不可篡改、安全保密及可溯源等特性,为商标、专利、商业秘密等知识产权执法维权提供高效快捷的存证取证服务,进一步规范了数据存证取证流程。(唐山广电网)[2023/1/15 11:13:25]

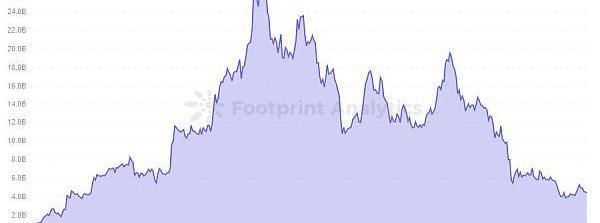

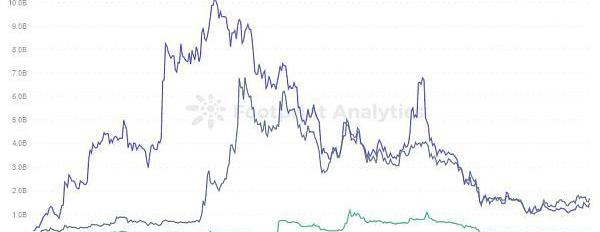

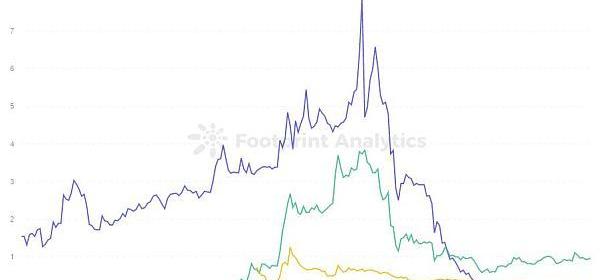

?外循环模式

从FootprintAnalytics统计的GameFitoken市值中看到,GameFi经历了2021年7至9月的平稳增长期、10到11月的爆发期之后,由于大环境和个别项目的影响,整个领域的进场资金都开始减缓。在这种情况下,GameFi1.0的外循环模式就会迅速出现问题,场外资金满足不了场内资金源源不断的生息需求,从而由正向螺旋逐步转变为死亡螺旋。

FootprintAnalytics-GameFiTokenMarketCap

因此,大部分GameFi1.0的项目都会有一个生命周期,且仅有一个周期,一旦死亡螺旋后就很难重启向上。而不同的模型、团队、背景、运营、所处的环境都在整个过程中影响着整个项目,也会产生各种各样的周期形态。

蓝筹项目形态

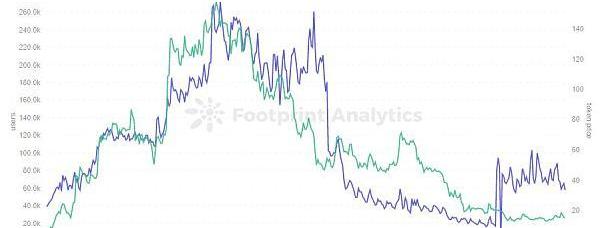

AxieInfinity作为Play-to-earn的鼻祖,其背景、资源、玩家共识都是当期的其他链游无法匹敌的。因此它在仅有基础双币模型和繁殖系统的情况下,依然能保持几个月的上升期,在之后也是缓慢下跌,至今仍有一部分忠实用户。

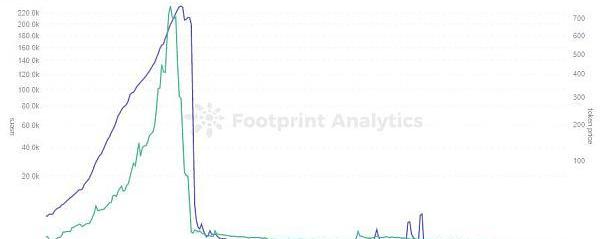

FootprintAnalytics-AxieUsers&AXSTokenPrice

强背景项目形态

同为双token模型的BinaryX凭借着社区共识吸引了大户的锁仓同时营造出极强的造富效应,在项目初期吸引了大量的用户。但也面临着子币无限通胀的问题,一旦没有足够的打金效应,立马就会进入负反馈阶段,用户数量迅速下降。

不过借助交易所和项目方自身对BNX的高度控盘,币价倒是有一波反弹,但游戏用户依然寥寥无几。

交通运输部:1-10月完成区块链进口货物港口电子放货68.3万标箱:金色财经报道,11月25日,交通运输部水运局副局长郭青松在交通运输部例行新闻发布会上披露,今年1-10月,完成基于区块链的进口货物港口电子放货68.3万标箱,同比增长138%,进一步扩展了区块链技术在航运领域的应用。[2022/11/25 20:45:34]

FootprintAnalytics-BinaryUsers&BNXTokenPrice

纯资金盘项目形态

单币模型的CryptoMines就是纯纯的资金盘,其生命周期形态也代表大部分土狗项目的发展。

在项目初期,凭借极短的回本周期形式吸引大量资金入场,用户和市值都会在极短的时间内有巨幅的拉升。当泡沫吹到市场资金和情绪的临界点后迅速破裂,升得越高跌的速度越快,曾经的热点项目几乎都是断崖式的死亡螺旋。

FootprintAnalytics-CryptoMinesUsers&ETERNALTokenPrice

虽然项目的经济模型、运营模式、生命形态各不尽相同,但不管是正规军AxieInfinity、土狗王CryptoMines还是元宇宙概念的TheSandbox,都在2021年12月份陷入困境。

FootprintAnalytics-MCofAxie&TheSandbox

整个GameFi领域迎来了一次寒冬,或许是因为大环境的影响,但更多的还是源于整个GameFi自身庞氏的属性。在几个月FOMO情绪的加持下,token整体的资金膨胀的增速已经跟不上游戏内部资金收益的需求,因此泡沫破裂成为必然。

2、逐步创新的下半场

在经历过一轮清洗以及一段时间的沉淀过后,一些背景可靠、经济模型小创新、运营能力较强的优质项目依然能在较差的大盘环境下,再度于今年2到3月份掀起一小波GameFi的热潮。

这其中较为亮眼的当属Avalanche链的Crabada和BSC的StarSharks。StarSharks?在项目初期利用“天美”、“币安”的噱头,使其热度一直居高不下,其创世盲盒在游戏未上线的情况下就有高幅的溢价。

不幸运的是正好赶上GameFi寒冬期,用户打金欲望极度下降。因此StarSharks在前期玩家数量也不算太高,在当时也被人戏称它是“开盘即巅峰”。

数据:BTC已实现市值达8个月新低:金色财经消息,据Glassnode数据,BTC当前已实现市值(Realized Cap)为424,736,757,745.44美元,达8个月以来新低。[2022/7/6 1:55:49]

不过相较于之前野蛮发展时代的众多项目,StarSharks的背景、经济模型、游戏品质都有一定优势。再配合一些社区的推波助澜,让它在今年整个Q1稳步增长,4月达到巅峰后开始逐渐衰退。

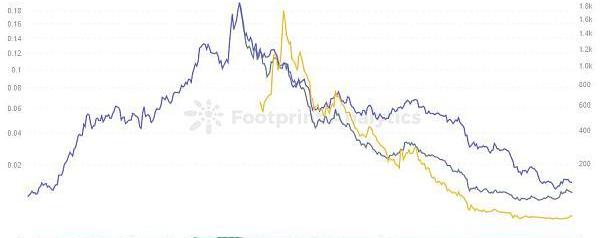

FootprintAnalytics-StarSharksMonthlyNewUsers&ActiveUsers

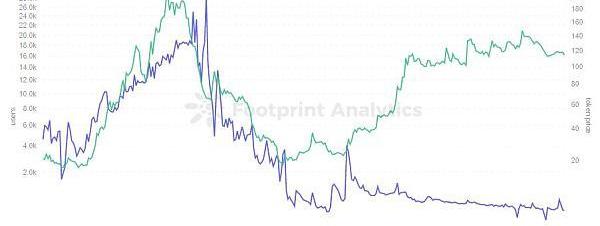

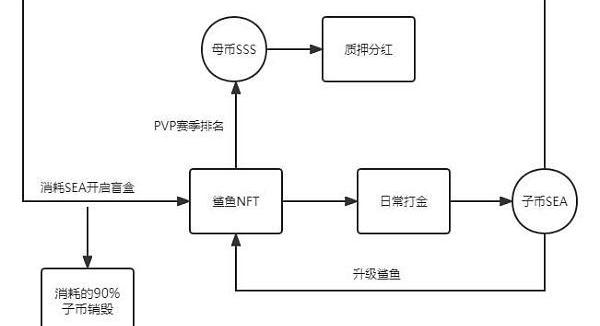

剖析其模型,StarSharks的也是采用经典的双token模型,主要产出是SEA,治理token为SSS。

为了防止像其他双token模型一样,子币SEA无限通胀造成死亡螺旋,StarSharks将入场门槛变成消耗SEA购买盲盒,因此由token的抛压转移到NFT池。SEA起主控效果,消耗的子币90%直接销毁,让子币的流通盘更加少。

而母币SSS主要就是质押分红的赋能,在其赋能作用一般的情况下,其产出也并不是很多。

StarSharks模型介绍

从FootprintAnalytics看到,从1月到3月活跃用户数一直匀速增长,说明入场时消耗的SEA也在匀速增长。但从3月初SEA的价格开始有向下趋势,反映出通过几个月的累积,场内产出的SEA数量是呈现加速度的趋势,产出大于消耗也就很快的反映在价格上的下跌。

果不其然4月初开始,StarSharks在取消日常任务和租赁市场后点燃了导火索,用户数量开始断崖式下跌。因此对于GameFi项目,模型分析和数据跟踪能在一定程度上反映出项目所处的周期。

FootprintAnalytics-StarSharksTokenPricevsActiveUsers

StarSharks的在下行趋势中逆流而上,虽然也没能跳脱死亡螺旋。在这场浮沉中,StarSharks自身的优势与劣势也足以让GameFi赛道的其他项目都学习和引以为戒。

高盛报告:全球约20家保险公司已经投资或考虑投资加密货币:6月2日消息,银行业巨头高盛最近发布了第十一版年度保险调查,加密货币首次被包括在内。这项针对328名首席投资官和首席财务官的调查显示,6%的受访者已经投资或正在考虑投资加密货币。这些首席投资官和首席财务官占全球保险业26万亿美元规模的近一半,因此高盛认为这项调查非常能代表行业的想法。虽然绝大多数保险公司回应说,他们没有投资加密货币,也没有考虑这么做,但6%或大约20家保险公司的回应是肯定的,特别是考虑到加密货币市场下跌,这一结果这令人惊讶。

报道称,尽管保险公司可能仍然不愿意直接投资于加密货币,但他们长期以来一直是区块链技术的大力支持者,在许多方面,区块链技术非常适合涉及大量记录保存、收取保费、跟踪索赔和协调付款的业务。(福布斯)[2022/6/2 3:58:36]

优势:

1、由于目前GameFi资金体量较小,几百个活跃用户就能在初期盘活项目

2、项目结合背景叙事,加持玩家对3到4月GameFi项目的期待,取得大量用户的兴趣和信任

3、团队成功抓住了两个时期转折的点,将暴力打金的回本周期调整为稳定打金的回本周期,在社区和大户的维护下,稳定造富效应的传播

劣势:

1、生命周期虽有拉长,但在本质上并没有改变整体架构

2、后续新更新节奏没有及时跟上,导致部分盈利用户出逃,破坏平衡

二、GameFi的未来有哪些可能

StarSharks最终没有逃脱死亡螺旋的结局,但也从侧面反映出:这种简单粗暴、5到7天回本的P2E模式已经逐步被淘汰,转而更倾向于有一定质量保证、回本周期在30?到90天之间的优质链游。

而当大家都有所期待的时候,正式进入下半场的GameFi1.0似乎并没有在今年Q2有太过亮眼的表现。不管是从上线游戏的数量、还是整体游戏资产方面来看,都呈现缓慢衰退趋势。

FootprintAnalytics-MonthlyNumberofNewProjects

那么,未来到底什么样的模式才能让GameFi长久发展呢?

1、内容品质至上的3A游戏

所谓3A游戏,就是指一些高开发成本、高体量、高质量的游戏。而3A并没有客观的评判标准,因此在GameFi领域里普遍根据项目团队的实力、背景、项目的愿景以及游戏Demo来评定链游。目前公认的3A游戏包括BigTime、Illuvium、StarTerra、Sidus、Shrapnel、PhantomGalaxies等。

这些3A游戏的优势明显,往往在项目初期就能获得巨大的关注,但仍有各种问题受到玩家诟病:

开发进程过慢

内容、画质等也仅是相较Web3略有优势,远达不到传统游戏水平

IDO、INO后对于游戏资产没有足够赋能

Roadmap模糊不清或并没有完全执行等

一些已发token的项目其市值在今年上半年也是跟随整个GameFi的行情走下坡路。

FootprintAnalytics-MonthlyNumberofNewProjects

即便如此3A游戏仍值得期待,这是因为在GameFi领域中Play-to-earn一直是比较受争议的,但优质的游戏内容和品质一直是玩家们所希望看到的。所以以此为出发点的这些3A游戏只要有一些利好消息、活动等都能在一定程度上增加玩家对其的信心。

BigTime在如今游戏内经常会办一些party或比赛

Illuvium在6月初依然能在极短时间内售卖完全部的2W块土地

未来终将会有一段时间属于3A游戏百花齐放的阶段,MOBA、RPG、SLG等各式各样依据自身定位打造不同场景、不同内容。游戏中不用再过多考虑P2E的问题,而是用真正有趣的玩法、内容来吸引用户真正的去体验游戏、享受区块链游戏带来的不同之处。或许用户要等一段时间,可能明年Q2、Q3,又或是更久,但这会是走向最纯正的Game方向。

2、叙事为主的X2E产品

StepN作为今年当之无愧的王牌项目,在圈内圈外都掀起了一股Move-to-earn的热潮。同时也开创了X2E的细分领域,Learn-to-earn、Sleep-to-earn、Watch-to-earn、Sing-to-earn……

从FootprintAnalytics看到,虽然其他模式的X2E还在初期概念阶段,但M2E的StepN在5月引领了一波热潮,其他的模仿者也层出不穷。

FootprintAnalytics-X-to-earnTokenPrice

但除了Genopets这种以宝可梦模式的游戏以外,其他的X2E的项目如StepN、韩国跑鞋SNKRZ、唱歌Melody、跳绳FitR等,更像是带有赚钱属性的Web3产品,因此这块更需要注重的是产品功能给用户带来的社交属性。

作为元宇宙大场景,SocialFi也一直是玩家们所追求的。大世界聊天、排行榜对比、游戏活动比赛、公会对战内容都能给予玩家抛开Earn以外的心流体验。而目前的这个方向真正的GameFi还不是很多,或许很多休闲类、卡牌类的链游可以从这方面进行结合尝试。

3、利益过渡的Fi游戏

不管未来如何,当前阶段的主流形态还是基于Play-to-earn的模式。Web3玩家打金的共识还是深深的印在脑海中,因此更多的项目方还是在经济模型上不断的迭代更新。

经过市场的验证后的双币模式是目前经市场验证的最稳定的一套体系。因此未来的GameFi模型仍可使用双币模式,同时还需要设置DAO金库和NFT交易市场。

需要注意的是,NFT交易市场必须是项目方自己的交易市场,这样至少能保证税收在当前阶段是项目方主要的收入来源,而不是完全靠后入场的玩家的资金。

因为NFT将是未来GameFi里不可或缺且非常重要的部分,项目方可以尝试将?NFT道具作为游戏的主要产出,不管是ERC-721、ERC-1155还是EIP-3664这种可进化的新协议。

其次最为重要的是游戏模型的框架设计,关乎了项目的可持续性。像GameFi1.0这种将token和NFT在刷怪和提高人物属性之间的简单循环会显得过于单薄。这种模式更像是偏庞氏的框架,后入场资金不断地给前面资金做贡献,项目方把token的抛压给到NFT,当NFT蓄水池溢出时就会陷入死亡螺旋。

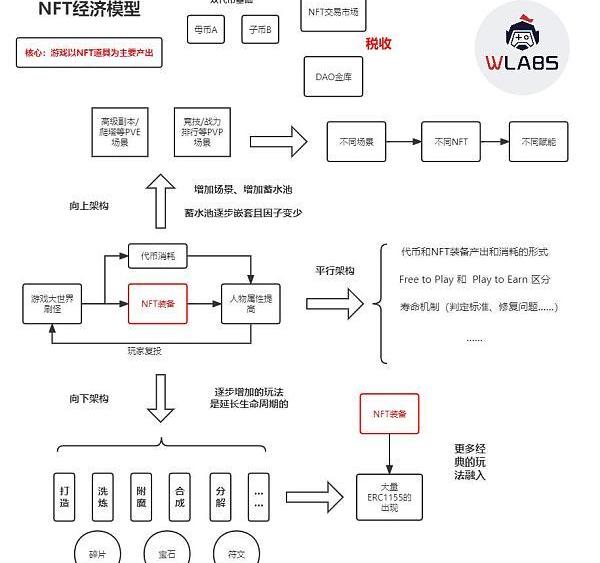

W-labsGameFi经济模型设计思路

想要让游戏的生态更加丰富,延长游戏生命周期需要在原有模型上向横向和纵向做更多的延伸。当游戏自身内循环的动力足够大时,将产生能摆脱陷入死亡漩涡惯性的离心力。

横向延伸

其中的横向延伸用来丰富基础场景的设定,是与原模型平行的框架。在此处可以增加更多token和NFT装备的产出和消耗场景,如设定装备的寿命机制以及修复的标准;或是对Free-to-earn和Play-to-earn的玩家进行分层从而设定不同的游戏玩法。

纵向延伸

纵向延伸可以分成向上和向下2个架构。其中向上的延伸用来解决玩家可选角色太少的问题,99%的玩家都是靠挖提卖这单一模式去盈利的,因此可以增加更多的场景。例如增加高级副本、PVE、PVP,并且这些场景还要有所区分,通过利益和共识给予更多的赋能。

而向下的延伸与向上延延伸不同,通过大幅增加道具数量和玩法拉长整个项目的生命周期。如增加道具的碎片、宝石进而增加合成、分解的功能,向下的框架可以大量借鉴传统游戏的玩法。

结语

GameFi1.0经过一个周期证实了Web2和Web3玩家至少在现阶段仍有极大的属性区别。这种偏庞氏在项目初期是一种引流方式,但仅依靠外循环模式并不可行,如果项目方找不到自身内循环的方式吸收掉之前的泡沫将很难逃离出死亡螺旋的命运。

目前大多的GameFi项目可玩性仍不足,在技术上也未体现出区块链的优势。因此只能通过Web3用户和经济模式的角度构建一个过渡的GameFi模型。这种模型构建出的项目生命周期不长,也让各公链发展也不理想。有的公链游戏虽多但质量不佳,有的公链拥有一个火爆的游戏但链上生态很不平衡。

而GameFi的未来需要更多在游戏内容、玩法、画质方面寻找出路。如果有强力的背景加持将更加事半功倍,在此基础上不断维持社区共识才能延长游戏生的命周期。不论是内容画质更优的3A游戏,还是从叙事出发的X2E项目,亦或者在经济模式上更深耕的游戏都也许是让GameFi触底反弹的一个新起点。

来源:金色财经

标签:AMEGAMEGAMEFIBGAME币Ghospers GameDeFiSocial GamingDeFinomics

大多数人把购买NFT说成是“购买jpegs”,即我们在网上看到的头像和OpenSea等交易市场上的图像文件,但实际上NFT的发行者仍然保留了这些图像的所有权.

1900/1/1 0:00:00ETH国债化背景下,生息资产二次利用为DeFi2.0提供了一条可行的道路。撰文:Loki,HuobiIncubator一、Merge是ETH基本面的一个重大转折点1.1矿工亡,节点兴一直以来大量.

1900/1/1 0:00:00比特币晚间分析昨日午间本人给出比特币的反弹空单,整体昨日行情一直处于一个震荡走势,没有一个太大的一个下跌区间,空单也只是把握了几百点的利润,整体没有太大的利润.

1900/1/1 0:00:004小时级别下方击穿下轨支撑有所反弹,目前站上1445上方,接下来可着重关注是否能够在此点位站稳,并依托此点位蓄势反弹,技术指标中,布林通道空头排列向下,低点下移,但高点依旧维持不变.

1900/1/1 0:00:00消费者物价指数(CPI)是衡量通货膨胀和通货紧缩的最常用指标之一。由于通货紧缩不常发生,因此CPI一般也称为通胀数据。该数据每月发布一次,对市场参与者来说是一份极其重要的经济报告之一.

1900/1/1 0:00:00NFT巨鲸Franklin抛售27枚BAYC,获利2073ETH:4月13日消息,NFT巨鲸Franklin表示,由于一个在现实生活中的不幸问题.

1900/1/1 0:00:00