原文标题:《TheCaseforSNXtogobacktoATHs》

原文作者:SecretSalsa

原文编译:0x9F、0x214,BlockBeats

介绍

就像任何其他OGDeFi项目一样,Synthetix?在过去几个月经历暴跌,许多人被清算,因为他们没有仔细管理他们的sUSD债务头寸。事实上,随着SNX价格崩溃,需要增加SNX抵押品或偿还sUSD债务来回应追加保证金的要求,以确保抵押品比率适当。

Synthetix债务模型一直是把双刃剑:牛市中,degens使用sUSD债务购买其他Token或购买更多的SNX,对他们的SNX抵押品头寸上高杠杆。

随着SNXToken价格上涨,给他们带来了额外的sUSD费用和更多的SNX通胀奖励,这推动了SNX上涨。但当市场转为熊市,债务杀死了所有的投机者。他们输身上的债务,并无法偿还,从而导致SNX的级联清算。

毫无意外,SNX从历史最高到目前的价格,跌幅达90%。然而,它在上个月上涨了88%。

FASB提出的加密资产会计准则草案征集评论与建议6月6日正式截止:金色财经报道,针对美国财务会计准则委员会FASB (Financial Accounting Standards Board) 3月提出的加密资产会计准则草案向全行业征集评论与建议的程序,在美国时间2023年6月6日正式截止。其官网列出了此期间内,多家公司与机构对加密会计准则草案提出的评论与建议。其中COINBASE、RIPPLE LABS INC. 、DELOITTE TOUCHE LLP、DIGITAL CURRENCY GROUP、KRAKEN、BINANCE US、ELVEN、AMERICAN BANKERS ASSOCIATION等公司和机构提交了他们的观点。[2023/6/7 21:21:32]

到底发生了什么?

你可以对Synthetix有任何看法,但不可否认的是,他们有最硬核的项目团队和整个DeFi生态中最活跃的DAO?之一。

虽然sUSD的债务模型存在一些缺点,但它也有很大优势,比如可以实现原子交换,这能让巨鲸通过使用Synthetix的合成资产从更好的价格中获益。

原子交换已经被应用,并且,由于Curve?流动性池和1inch?等DEX聚合器的存在,它们每周都给SNX质押者带来了巨额sUSD收益。

Ultiverse、TaskON等BNB Chain项目将集成zkBAB进行隐私身份验证:5月25日消息,Ultiverse、TaskON、ReadON、Yuliverse、Web3Go、zkPass 和 LetsMeme 等 BNB Chain 项目宣布采用 Web3 隐私保护协议 Manta Network 推出的 zkBAB 进行隐私身份验证,将集成 zkBAB 私有身份凭证。通过利用 zkBAB,可减少机器人程序利用和女巫攻击,此外用户可通过使用证明密钥连接应用程序,以无缝和无钱包的方式验证所有权。[2023/5/25 10:38:51]

除此之外,Synthetix已经开始分拆其他建立在sUSD无限流动性理论之上的项目,大交易商可以在Synthetix上进行交易,而不会像他们在传统金融市场那样遭受滑点或价差损失。

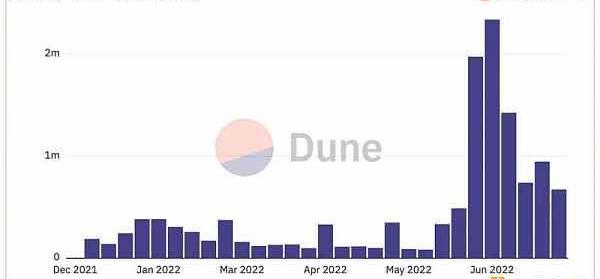

从费用角度看,对SNX质押者而言最有希望的是Kwenta。它已经在Optimism?L2上推出期货交易,交易量有所回升。另外,它还给SNX质押者带来了额外的收益。

因此,从基本面看,这两个因素足以证明最近的价格飙升是合理的。

ENS DAO:eth.link已无法访问,用户需注意网络钓鱼风险:8月26日消息,ENS DAO在社交平台表示,目前eth.link已经无法访问。由于该域名归前以太坊开发者VirgilGriffith(其已被判入狱63个月)所有,尽管得到了他律师的帮助,但ENS DAO仍无法访问Virgil Griffith的注册账户并更新域名。

ENS DAO提醒用户,如果有任何使用eth.link的服务,需要立即将用户引导至其他地方并推荐使用社区提供的解决方案eth.limo,同时还提醒用户谨防网络钓鱼风险。[2022/8/26 12:49:46]

但问题是,一旦市场稳定下来,是否有足够的动力让SNX回到历史最高?因为Synthetix的架构极其复杂和分散,并且只构建在以太坊和OptimismL2上。

SNX回到ATH的理由

协议层

过去几年里,Synthetix一直处于不断转型的状态,因为项目团队从未安于现状:无论是应对危机情况,还是实施新的功能或想法,例如原子交换。

Synthetix开始是作为一个用于合成资产交易的DEX,或者简单来说就是一个构建在以太坊之上的dApp。

随着v3计划于2023年推出,该项目将被视为一个协议层,其他项目会在其上构建dApps并使用其流动性。它使用得越多,与其他DeFi乐高集成得越多,它产生的费用就越多。因而,它为SNX质押者带来了各处汇集的费用。

美FDIC:加密公司破产不在联邦存款保险的承保范围内:金色财经报道,在要求 Voyager Digital删除其关于客户资金将获得政府保护的说法的第二天,美国联邦存款保险公司向银行家发出了更广泛的警告,他们需要让他们的加密合作伙伴保持一致。根据 FDIC 周五发布给银行的一封信,该机构维持保险基金以在银行倒闭时偿还存款人,但并未将这种保护扩展到使用这些银行的倒闭加密货币公司。该机构指示,FDIC保险不保护非银行客户免受任何非银行实体的违约、资不抵债或破产,包括加密货币托管人、交易所、经纪人、钱包提供商或其他看似模仿银行但实际上并非如此的实体。

FDIC 的指导补充说,如果银行的加密合作伙伴“对存款保险的性质和范围做出虚假陈述”,则该受监管的贷方可能存在法律风险。[2022/7/30 2:47:18]

从整合角度看,Synthetix也是OptimismL2上最先进的项目。随着Optimism的发展,Synthetix也会壮大。当新项目在Optimism上启动时,它们会用Synthetix来增强他们的流动性或活动量,以各种各样的方式产生协同效应,并提高Synthetix协议的使用率。因而,又有更多的费用产生了。

一旦Synthetixv3上线,它将允许在其它L2和可能的其它L1上快速部署,例如Polygon?或Avalanche。

通用跨链桥

一旦Synthetix被部署到其它L1和L2上,它可以作为一种通用跨链桥或者合成传送器,以最高效的方式跨链传送Token和Stablecoin:与依靠流动性池实现进出的传统跨链桥相比,Synthetix交付更快、更安全,也更便宜。

观点:持续的市场调整对行业有利:金色财经报道,Web3基金会 Bertrand Perez表示,持续的市场调整将使低质量的项目消失,与此同时,行业参与者将更专注于建设而不是快速赚钱。Polygon 联合创始人 Mihailo Bjelic 认为,在经历了一年多的极度繁荣导致不可替代的代币和 meme 币兴起之后,需要进行健康的修正,以使市场更加理性。(U.today)[2022/5/28 3:46:33]

Kain在?SIP-204?中这样描述它:

「绝大多数Token跨链桥都依赖于一个网络作为每个Token的「原生」网络。这意味着当一个Token被桥接时,目标网络会收到这个Token的「wrapped」版本,然而原生Token仍被存储在源网络的跨链桥合约里。这并不理想,因为需要随时保证跨链桥的安全,以维护目标网络上资产的价值。大多数这些跨链桥依靠多重签名保证安全,从而使目标网络上的所有资产都面临风险。」

合成传送器并非跨链桥,它们是另一种类型的协议,通过销毁和铸造资产实现跨链转移。

「这确保了每个合成资产的总供应量保持不变,并且不用保护同一资产的两个版本安全。在跨链消息传递方面,通常有两种方法:一种是依靠Chainlink?提供的跨链互操作性协议;另一种是使用每个网络上的传送者生成的签名信息,授权另一方的传送者铸造之前被源传送者销毁的资产。」

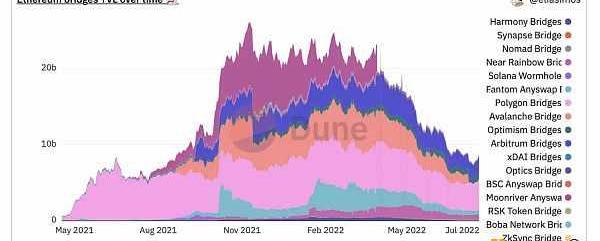

跨链桥市场前景巨大,目前的TVL为87亿美元,峰值时则能达到240亿美元。通过推出各种工具,Synthetix将很快在这一市场中占据一定的份额。

强大的交易协议

无论是现货还是上杠杆的去中心化交易,已经流行了相当长的一段时间。为了吸引交易者,链和协议之间展开了巨大的竞争。

到目前为止,最受欢迎的交易场所很可能是dYdX,它目前在自己基于StarkNet的L2上运行。

dYdX是去中心化交易的中心,或者直到最近都是。好的产品固然重要,但绝非全部。拥有良好的Token经济学同样至关重要。

如果情况不是这样,用户和持有者之间就会产生摩擦。dYdX是一个「优秀的产品+糟糕的Token经济学」的完美案例。dYdX的相对成功可以归功于该协议以牺牲DYDXToken持有者和VC的大量解锁Token的方式,为交易者提供了慷慨的交易激励。

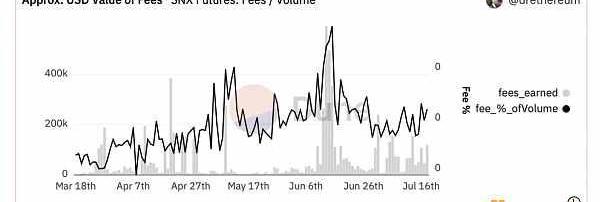

与dYdX相反,Synthetix的产品和Token经济学都很吸引人。它以每周分红的方式奖励SNX质押者。目前,APY已经连续多周保持在100%以上。

最重要的是,Synthetix是一个协议,它不仅可以搭载Kwenta,而且由于没有滑点、无限流动性和完全可定制的产品,许多其他团队也愿意在Synthetix上推出衍生产品。

再强调一次,SNX质押者能获得更多的费用。

两个短板?

sUSD债务

众所周知,为了参与SNX质押,你需要质押你的SNX和铸造sUSD。一旦你成为SNX质押者,你就身处于Synthetix的全球债务池。

实际上,对于SNX质押者而言,他们是任何持有Synthetix提供的合成资产头寸的交易者的对手方。这意味着你的债务头寸会发生波动,如果交易者赚钱了你的债务就会增加,交易者亏钱了你的债务就会减少。

Synthetix的最初想法是,交易者平均而言往往会亏损,因此Synthetix将实现盈利。

因此,当你的债务金额随着交易者的开仓和平仓而变化时,你就完全暴露在市场波动之中。

然而,现在有可能完全对冲你在OptimismL2上的债务头寸,这要感谢dHedge?和他们分拆出来的Toros。Toros允许你用你铸造的sUSD购买dSNX,这样你就不会受到市场波动的影响,你的债务也不会随着时间推移而增加。

实际上,如果你质押一些SNX并铸造1000枚sUSD,你现在就有一个1000美元的债务,它会随着交易活动而变化。如果你希望你的债务保持在1000美元不变,您可以用您的1000美元购买dSNX,Toros将代表你对冲债务池。Optimism网络上的TorosdSNX池可以在这里访问。

就我们看来,由于许多用户并不完全了解sUSD债务的概念或含义,因此sUSD债务管理一直是使用Synthetix的主要缺陷。

现在,你可以对冲你的债务,Synthetix对那些不想24小时管理他们头寸的用户来说更加简单易用。

Optimism上的sUSD流动性

DoKwon有一句名言「你的规模算不上规模」,在Optimism上更是如此。

Optimism上的sUSD流动性不佳,所以没有巨鲸能在Kwenta上执行交易。

然而,这即将改变,因为Synthetix已经启动了以太坊和Optimism间的sUSD跨链桥,所以现在你可以在以太坊上购买大额sUSD,并将其桥接到Optimism上开始交易。唯一的不足是,一旦你想从Optimism桥接回以太坊,你需要等待7天。合成传送器一时半会还搞不不来。

如何桥接sUSD,点击查看教程。

风险

主要的风险已经众所周知:

监管:如果Gensler先生负责监管全世界的DeFi,并且盯上Synthetix。

黑客/漏洞:Synthetix是一个复杂的协议,所以黑客可能会发现一个漏洞。这显然不容易,因为Synthetix一直在安全方面投入大量资金,到目前为止还没有真正被黑过。

结论

Synthetix多年来一直在全力以赴地推动协议的发展,看到他们的献身精神仍会感到惊奇不已。此外,该协议有强大的基础,良好的Token经济学和一个雄心勃勃的路线图。

路线图很宏大,计划于2023年推出Synthetixv3必然会给SNX质押者带来更多费用。鉴于Synthetix在各方面的进展,以及他们给SNX质押者带来费用的策略,很难看跌Synthetix。因为这显然是一个能够获胜的策略——更多的费用意味着SNX质押者将获得更多红利。

我们无法预测未来,因此无法知晓目前的熊市是已经结束,还是会持续一年甚至更久。但我们相信,今年晚些时候和2023年,所有dApps上与Synthetix相关的交易量都将飙升。

如果是这种情况,SNX迟早会回到ATH。

来源:金色财经

2022/7/26MojoMelee游戏测试大赛你是否喜欢游戏和NFT呢?快来参加我们CAH合作伙伴PlanetMojo的游戏测试吧!MojoMelee游戏测试大赛开始啦.

1900/1/1 0:00:00讲个笑话,上线14年后,Spotify仍然没能实现盈利,在线音乐服务至今仍然没有摸索出自己的盈利模式.

1900/1/1 0:00:001.战斗无限——在币安智能链上运行的新游戏平台BattleInfinity正在稳步增长。它的预售是在几周前开始的,山寨币的价格为0.0015美元.

1900/1/1 0:00:00免责声明:1、浏览文章属于个人行为,投资亦属于个人行为。无强制要求必须参考本人思路,你喷我是什么我就是什么。对低素质喷子无所畏惧,黑粉也是粉丝.

1900/1/1 0:00:007.26BTC行情分析 特拉维夫证券交易所计划允许非银行成员的客户进行加密货币交易:金色财经报道,以色列股票交易平台特拉维夫证券交易所 (TASE) 希望扩大授权活动.

1900/1/1 0:00:00北京时间7月28日凌晨2时,7月议息会议上美联储发布最新利率决议,将基准利率上调75个基点至2.25%至2.50%区间,符合市场预期,这使得6-7月累计加息达到150个基点.

1900/1/1 0:00:00